2020-2021 годы станут поворотными для многих украинских банков. Им придется учиться зарабатывать в условиях экономического кризиса и пандемии.

Сколько банков закроется из-за коронакризиса

Последствия кризиса

Снижение прибыльности станет ключевой проблемой украинской банковской системы в 2020-2021 годы. А может и дольше. Многое будет зависеть от результатов борьбы с коронавирусом и со спадом в экономике, который начался в нашей стране еще до начала эпидемии.

В первом квартале 2020 года, то есть до начала карантина и введения ограничений, ВВП Украины уменьшился на 1,5%. А уже по итогам первого полугодия — рухнул на 6,5%. Наши политики называют этот спад не самым страшным, и любят приводить в пример США, где экономика обвалилась сразу на 32%. Хотя все понимают, что украинская экономика сильно отягощена долгами, на платежи по которым уходит треть нашего годового бюджета. Да и в принципе несопоставима по своим масштабам и возможностям с американской или прочими в развитых странах.

К тому же, наши производители и банковский сектор никогда не имели такой финансовой поддержки, как их коллеги в США и в Евросоюзе. Американский Федрезерв и Европейский Центробанк уже несколько раз спасали свои экономики кампаниями по выкупу активов — эмиссией доллара и евро. Они позволяли выстоять бизнесу и банкам-кредиторам в непростое время — без вереницы банкротств, да еще с поддержкой потребителей. А украинский Нацбанк до сих пор игнорирует такую возможность. Потому наш бизнес и банки понимают, что им придется самостоятельно выкарабкиваться из коронакризиса.

Читайте также: Зачем мировые финансовые власти разгоняют инфляцию

Очевидно, что выкарабкаются не все. По разным оценкам, к концу следующего года без лицензий может остаться чуть менее дюжины банков.

«Предполагаю, что до конца 2020 года количество банков может уменьшиться на 2-3 финансовых учреждения. В следующем году, возможно, с рынка уйдут еще порядка 5 участников рынка», — спрогнозировал для «Минфина» директор департамента риск – менеджмента ПуАО «КБ «Аккордбанк» Николай Войткив.

Как деньги тают

В первом полугодии 2020 года прибыльность 75 работающих в Украине банков сократилась на 23% и составила 23,8 млрд грн. Об убытках отчиталось 16 банков. Казалось бы, не самое страшное снижение, особенно в условиях карантина. Однако важно понимать, что 59% заработка пришлось лишь на одну госструктуру — на Приватбанк (14 млрд грн). А он, как известно, получает значительную часть дохода от ОВГЗ, внесенных в капитал, и от депозитных сертификатов Нацбанка.

Остальные 74 банка заработали оставшиеся 9,8 млрд грн. Понятно, что это крохи. А в случае со многими банками — старания менеджмента выйти на показатель чуть выше нуля, чтобы доказать акционерам свою стойкость. Не хотели расстраивать владельцев, чтобы те не стали закрывать финучреждения. Ведь ситуация остается сложной.

По результатам 7 месяцев финансовый результат банковской системы ухудшится еще сильнее. Это ясно даже по первым отрывочным отчетам, которые постепенно появляются по некоторым структурам: например, Райффайзен Банк Аваль в январе-июле сократил свою прибыль на 14%, а Укрсиббанк вообще вдвое (до 785 млн грн). Можно не сомневаться, что у остальных финучреждений ситуация будет не намного лучше.

Читайте также: Сколько и на чем банки зарабатывали в первом полугодии

В чем проблема

Главная причина снижения прибыльности — последствия коронакризиса. Банкам на законодательном уровне запретили штрафовать заемщиков-физлиц за неплатежи по кредитам. Почувствовав безнаказанность, люди сократили платежи или свернули их вовсе. Это сильно ударило по финансовому состоянию финучреждений. Население платило минимум, а бизнес выстроился в очередь за отсрочками и реструктуризациями.

Данные: Нацбанк

Одновременно произошло две вещи: банки перестали получать в полном объеме платежи по ранее выданным кредитам и свели к минимуму (или вовсе свернули) выдачи новых. Пока цифры не самые пугающие, но эксперты считают, что это только начало.

«За семь месяцев 2019 года потери банковской системы на формирование резервов составили всего 6,3 млрд грн против 19,1 млрд грн за аналогичный период этого года. Снижение экономической активности повлекло за собой ухудшение качества обслуживания кредитов, банки вынуждены признавать потери и нет ощущения, что этот процесс завершился. Банки ждут дополнительные потери в последующие месяцы», — прокомментировал «Минфин» ситуацию финансовый аналитик группы ICU Михаил Демкив.

При этом Нацбанк, снижая учетную ставку, сильно сократил заработки подопечных на альтернативных инструментах.

Если обобщить все причины падения банковских доходов, то выйдет 5 пунктов:

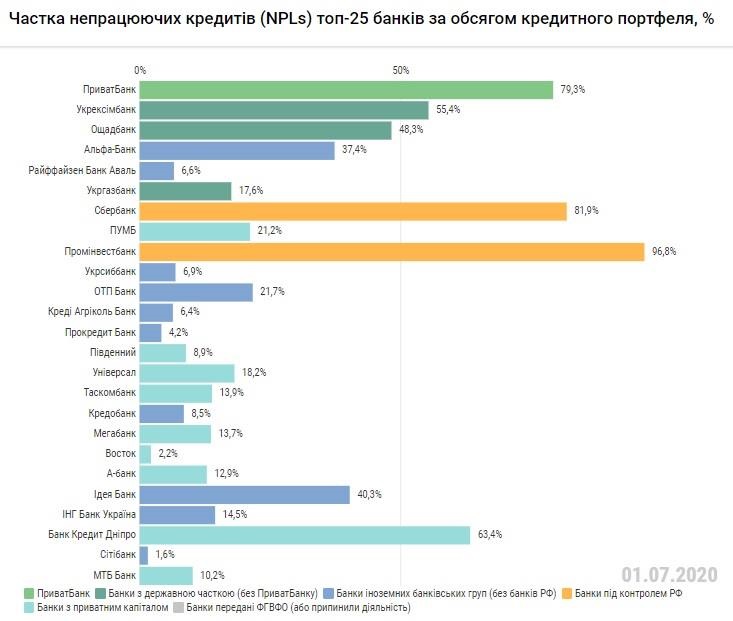

- Рост просрочек/невозвратов по ранее предоставленным кредитам: на 1 августа 2020 года доля проблемки (NPL) в кредитном портфеле банковской системы составляла 48,1%. Большая часть приходится на госбанки, а также на банки с российским капиталом, которые практически свернули свою работу в Украине.

- Формирование резервов под невозвраты: в НБУ уверяют, что на начало августа покрытие невозвратов резервами составляло 96,6%.

- Уменьшение Нацбанком размера своей учетной ставки: с 13,5% до 6% годовых. Из-за этого существенно сократились доходности по гособлигациям, в которые банки вложили 412 млрд грн, а также по депозитным сертификатам, где банки до карантина держали порядка 100 млрд грн. Как высчитал «Минфину» Николай Войткив, сумма недополученной прибыли на двух инструментах составила порядка 1 млрд грн, и может продолжить расти.

- Заметное снижение спроса на кредиты. И бизнес, и люди стали реже обращаться в банки за займами. Все чувствуют себя неуверенно в условиях пандемии. Потому с большой неохотой влезают в новые долги или решаются на новые бизнес-проекты, крупные покупки.

- Снижение кредитной активности банков. По статистике НБУ, в январе-июле 2020 года объем гривневого кредитования корпоративного бизнеса сократился на 1,5% (до 433,5 млрд грн), валютного — на 4,2% (до $13 млрд). Кредитование населения в нацвалюте за тот же промежуток времени подросло лишь на 2,1% — до 172,6 млрд грн. То есть не перекрыло недобор по бизнесу.

«Эта проблема была и до covid-19, и существует сейчас — это ограничение аппетита к риску недостаточным уровнем защиты интересов кредиторов на практике. Что снижает аппетит банков к кредитованию реального сектора», — прокомментировал «Минфину» ситуацию член наблюдательного совета Укрэксимбанка Виктория Страхова.

Читайте также: Рейтинг устойчивости банков: Вкладчики не доверяют щедрым

Что делать

Кредитовать в разгар кризиса и правда очень рискованно. Никто не знает, как Украина и мир будут бороться с коронавирусом и когда закончится эпидемия. Совершенно неясно, какие компании выстоят, а какие — обанкротятся. А от этого зависит возврат кредитов как со стороны бизнеса, так и людей, которые в нем работают.

Тем не менее, финансисты признают, что рано или поздно вернутся к кредитованию. Чем дольше банки будут простаивать, тем сильнее вырастут их убытки.

«Увеличение доходов должно снова произойти только за счет увеличения кредитной активности. Низкие процентные ставки должны помочь бизнесу и физическим лицам брать займы по разумной стоимости. Но все они связаны с экономикой страны. Сейчас кажется, что 2021 год будет годом роста для Украины, возможно, на уровне около 4%. Поэтому банковские кредиты также должны увеличиться», — отметил в комментарии «Минфину» председатель наблюдательного совета Пиреус Банка в Украине, Country Manager Яннис Кириакопулос. Однако он не исключил, что кредиты могут снова подорожать, если инфляция вернется.

По итогам 2020 года значительного прорыва на кредитном рынке эксперты не ждут. Но, утверждают, что в 2021-ом у банковской системы просто не будет другого выхода. Кредитование обещают развивать активнее, хотя пока все хором говорят об острой нехватке платежеспособных заемщиков и о большой конкуренции за них.

Финансисты надеются, что Нацбанк упростит свои требования. Это должно сократить резервирование и упростить кредитные механизмы.

«Не исключаю, что на глобальном уровне мы сможем наблюдать не ужесточение, а ослабление требований к заемщикам (чтобы банки остались на плаву), и это может отразится на смягчении требований по резервам», — сказал «Минфину» директор департамента управления проектами рейтингового агентства IBI-Rating Виктор Шулик.

Ожидается также внедрение новых механизмов и правил на законодательном уровне.

«Банки вместе с регулятором, Офисом Президента и Верховной Радой работают над законодательными и подзаконными инициативами, которые позволят банкам поддержать клиентов в период пандемии, и вместе с тем, обеспечат надежность банков», — рассказала Виктория Страхова.

Первый прорыв - принятие на прошлой неделе в первом чтении законопроекта №3659 о предоставлении государственных гарантий на портфельной основе и внедрении финансово-кредитных механизмов для обеспечения населения жильем. Если он будет принят в целом, то, как считают авторы, должен открыть возможности для выделения госгарантий под кредиты для микро-, малого и среднего бизнеса. Речь о объеме в 5 млрд грн — не самая крупная сумма. Это признают и в Кабмине: там заявляли, что кредитный портфель бизнеса должен ежегодно расти на 400 млрд грн, чтобы обеспечивать увеличение ВВП страны на 8-10%.

Но и 5 млрд грн может оказаться достаточно для обкатки механизмов и процедур. После этого госпрограмму можно будет масштабировать и развивать.

Новые ставки вкладчикам

Активизация кредитования — единственный шанс для вкладчиков на повышение депозитных ставок. На текущий момент у банков предостаточно ликвидности, потому они держат низкие процентные ставки. Общая сумма вложений населения (в гривне и инвалюте) на банковских счетах в январе-июле 2020 года выросла на 16,7% — до 633,1 млрд грн, а бизнес увеличил свои вложения на 12% — до 569,6 млрд грн.

То есть, всего в банках сконцентрировано 1,2 трлн грн. В кредитование на начало августа из этой суммы вложили лишь 1 трлн грн. У банков больше средств, чем им нужно в текущих реалиях. Пока они не начнут активнее кредитовать, они не станут активнее бороться за средства вкладчиков и повышать им ставки.

Но, если верить экспертам, этот момент должен скоро настать.

«Падение процентных ставок по депозитам практически прекратилось. У многих банков в июле наблюдались оттоки срочных депозитов населения как по гривне, так и по валютам. В августе, вероятно, тенденция продолжится. Многие вкладчики не готовы держать депозиты в гривне ниже 10%, как и валюту по 0,5-1,5%. На фоне высокой ликвидности банков такие оттоки не являются проблемой. Допускаю, что отдельные финучреждения начнут поднимать ставки, в первую очередь в гривне, по мере увеличения приростов кредитования», — спрогнозировал Николай Войткив.

Читайте также: Пять ошибок вкладчика

Хотя в оттоки депозитов верят далеко не все банки. Потому не стоит рассчитывать на массовое повышение ставок вкладчикам.

«Не ожидаю активного оттока средств с депозитов в связи со снижением процентных ставок — так как альтернативы особой нет. ОВГЗ не так сильно распространены и понятны, инвестирование в недвижимость явно страдает из-за коронавируса и снижения деловой активности», — заметила Виктория Страхова.

4 главных компромисса для банков

Кредитовать или закрываться — уже в 2021 году вопрос может стоять именно таким образом. Но будет и еще одна дилемма: договариваться с заемщиками или оставаться без кредитных неплатежей.

Банкам придется каждый день идти на компромиссы:

- По реструктуризации с проблемными заемщиками. Как не крути, но в кризисной экономике невозвраты по кредитам будут расти. Потому финансистам придется, с одной стороны, быть гибкими и идти на уступки, а с другой — не давать бизнесу прикрываться экономическими потрясениями, чтобы бесконечно получать отсрочки.

- По финансовому мониторингу и риско-ориентированному подходу. Как в отношении крупных вкладчиков, так и заемщиков, чьи активы нужно будет корректно оценивать.

- По договоренностям с акционерами, которых придется убеждать в том, что банки нужно сохранить. Прибыльность банковского бизнеса снова окажется на минимуме, а еще финучреждениям может потребоваться дополнительная капитализация. То есть от владельцев банков могут требовать дополнительных вложений, которые неизвестно когда окупятся, да и окупятся ли в принципе.

- По новым требованиям Нацбанка, которые он будет выдвигать к подопечным. И с выполнением которых могут возникать проблемы у финансистов.

Новое тестирование от НБУ

Как подтвердили «Минфину» в пресс-службе Нацбанка, на текущий момент в дополнительной капитализации нуждается 9 банков. 7 из них — это структуры с частным украинским капиталом и 2 — с государственным. Чиновники имен не называли, но в случае с госбанками речь наверняка идет об Ощадбанке и Укрэксимбанке.

Читайте также: Спасение Укрэксима. Правительство и НБУ практически договорились о докапитализации на 10 миллиардов

Общую потребность в капитале банковской системы НБУ оценили в 10,3 млрд грн. Регулятор уже давал эту оценку, но неделю назад подтвердил «Минфину» ее актуальность. Правда, Нацбанк признал, что в этом году не проводил стресс-тестирования банков. Но допустил, что живых денег может потребоваться даже меньше, если:

- банки еще сильнее сократят свои расходы;

- проведут реструктуризации своих балансов;

- изменят свои бизнес-модели.

Кстати, какая бизнес-модель может стать успешной в коронакризисной экономике — в Нацбанке сами не знают. Об этом «Минфину» рассказали председатели правлений банков, которые общались с руководителями регулятора. Что, кстати, нередко провоцирует споры, непонимание и даже конфликты между финансистами и их контролерами.

На Институтской постоянно думают о новых подходах в контроле за банками и выдумывают новые рецепты. Недавно Нацбанк придумал новый вид тестирования банков, который назвали реверсивным. Он уже внедряется.

«Реверсивное стресс-тестирование — это элемент процесса составления планов восстановления банков. Он отличается от того стресс-тестирования, которое банки проходили в 2018 и 2019 годах, которое было частью ежегодной оценки устойчивости. Результаты такого стресс-тестирования не обнародуются», — ответили на запрос «Минфина» в пресс-службе Национального банка.

Если объяснять понятие реверсивного тестирования простым языком, то его можно уложить в три этапа:

- На первом банки составляют исчерпывающий список макроэкономических факторов и рисков, которые способны влиять на их деятельность и финансовый результат. У каждого банка список будет своим, в зависимости от бизнес-ориентации.

- На втором — каждый банк рассчитывает для себя, при каких экономических изменениях его деятельность окажется в зоне максимального риска.

- На третьем — рассчитает для НБУ четкий план действий по восстановлению своей деятельности в случае, если все пойдет по плохому сценарию.

«По сути, банки должны раскрыть все свои слабые места, а затем сформулировать личный антикризисный план. Такой, чтобы регулятор согласился с его реалистичностью после того, как все пересчитает. Задача — не из простых. Особенно в нынешних условиях, когда на ситуацию влияют не только классические экономические риски, но еще и риски распространения эпидемии коронавируса в нашей стране и по всему миру», — прокомментировал «Минфину» ситуацию финансовый аналитик Василий Невмержицкий.

Процесс уже запущен. Как сообщили в Нацбанке, все банки начали формировать план своего восстановления, правда, ни один еще не предоставил его регулятору. Потому говорить о чем-то еще рано. Первые выводы начнут делать лишь в декабре, а окончательные — лишь в 2021 году.

«Национальный банк планирует отложить для системно важных банков конечный срок подачи планов восстановления деятельности с 1 октября до 1 декабря 2020 года. Для банков, которые не получили статус системно важного, конечный срок подачи планов — 20 декабря 2020-го», — сообщила «Минфину» пресс-служба Нацбанка.

Скорее всего, именно тогда можно будет делать первые выводы о том, как наша банковская система на самом деле переносит пандемию covid-2019 и карантин. А также вести подсчет банкам, которые нуждаются в дополнительной капитализации и объемах вливаний со стороны акционеров.

В итоге станет ясно, какое число финучреждений смогут и захотят вытягивать из коронакризиса их владельцы. А скольким — придется свернуть свою работу на банковском рынке. Самостоятельно или принудительно — по требованию регулятора.

Елена Лысенко для «Минфина»

Комментарии - 6

Из-за этого существенно сократились доходности по гособлигациям

Интересно, при чём тут гособлигации и учётная ставка

Когда в перечне творцов экономической стратегии вижу офис Президента, то сразу же возникает опасение и предчувствие больших проблем ...