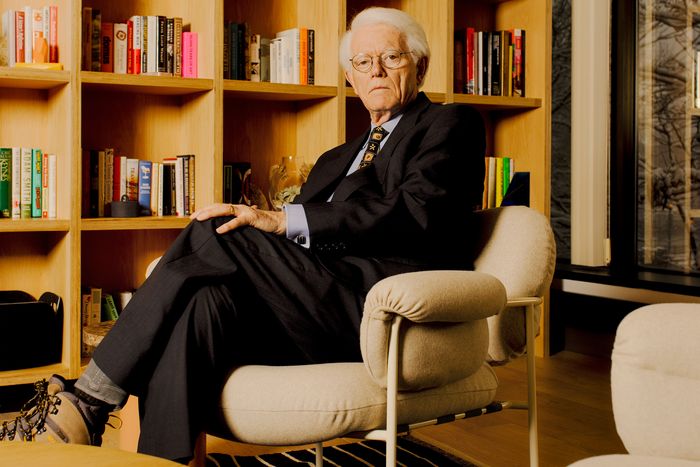

В отличие от многих легендарных инвесторов, карьера Питера Линча была недолгой. Однако умение получать феноменальную доходность обеспечило ему место в списке самым авторитетных финансистов США. Он может позволить себе спорить с Баффетом и умеет признавать собственные ошибки. В чем стратегия Линча и может ли ее использовать непрофессиональный инвестор, разбирался «Минфин».

Питер Линч: как находить акции, которые подорожают на 1000%, и не беспокоиться о кризисе

Звездное время Линча пришлось на период 1977—1990 годов, когда он возглавлял фонд Magellan инвестиционной компании Fidelity Investments. За этот период средняя годовая доходность фонда составила 29,2%, что почти в два раза превышало доходность S&P 500 в этот период. Лишь 2 раза за эти годы широкий индекс опережал показатели Magellan.

Возглавляемый Линчем фонд за 13 лет увеличил свои активы с $18 млн до $14 млрд. А $1 тыс., вложенная в фонд на момент, когда его возглавил Линч, превратилась за этот период в $28 тыс.

Для того, чтобы лучше понять, благодаря чему он сумел добиться успеха, стоит посмотреть на его жизненный путь.

5 фактов о Линче

Впервые узнал о фондовом рынке, поднося клюшки.

Питер Линч родился в небогатой семье. Когда ему было 10 лет, после продолжительной болезни умер отец. Вскоре после этого парень устроился работать в местный гольф-клуб, где подносил клюшки.

Интересно, что Линч не единственный известный инвестор, начавший карьеру в гольф-клубе. Подобный путь прошел также Рэй Далио, о котором «Минфин» уже рассказывал. Оба позже признавались, что именно там, слушая разговоры богачей, впервые узнали об акциях и фондовом рынке.

«Они говорили об акциях, а я смотрел на них. У меня даже денег не было. Но я наблюдал, как они поднимаются. Я сказал: „Вау, это выглядит как отличное дело“», — вспоминал тот период инвестор.

Работа в гольф-клубе позволила Линчу не только собрать деньги, чтобы оплатить учебу в Бостонском колледже, но и начать карьеру. Там он познакомился с президентом Fidelity Investments. Это позволило Линчу устроиться в компанию на стажировку.

Потратил первую прибыль от вложения в акции на обучение

Вдохновившись историями посетителей гольф-клуба, Линч в 19 лет приобрел свои первые акции — инвестировал в компанию по грузовым авиаперевозкам Flying Tigers Airlines. Эти вложения оказались довольно удачными: Линч приобрел ценные бумаги за $7, за год они стоили уже почти $33, а вскоре подорожали в 10 раз. Полученную прибыль Линч потратил на обучение в школе бизнеса при колледже.

«Я думаю, что это была удача», — признается Линч. В то же время, он отмечает, что купил акции вполне сознательно, увидев в этом направлении значительные перспективы роста.

Стал пенсионером в 46

Всю свою карьеру Линч связал с компанией Fidelity Investments, куда устроился еще стажером. Перерыв он сделал только для прохождения военной службы.

В компании он несколько лет занимал должность финансового аналитика металлургической, химической и текстильной промышленности, а затем стал директором по исследованиям.

В 1977 г. ему было предложено возглавить новый фонд Magellan. В этой должности он и превратился в звезду инвестиций. Стратегией Линча был поиск компаний, у которых есть перспективы роста, не сосредотачиваясь на определенных направлениях или географических особенностях. Сразу фонд мог инвестировать в акции до 1400 компаний.

Линч лично встречался с брокерами, менеджерами компаний и аналитиками, чтобы получить знания из первых рук. Из-за большой нагрузки в финансовых кругах руководитель фонда получил прозвище «Незаменимый».

Однако, уже в 1990 г. Линч ушел в отставку. В то время ему было всего 46 лет. Его капитал оценивается в $400 млн, поэтому он может обеспечить себе спокойный ритм жизни.

Формально легендарный инвестор продолжает работать, занимая должность вице-президента в родной компании. Но его работа, скорее, статусная и с правом совещательного голоса. По словам Линча, в 78 лет он остается полон сил и энергии. «Я совсем не изменился. Я делаю то же, что делал в 19 и 20 лет. Я думаю, что средний возраст наступает в 88 лет, а старший — в 107», — говорит инвестор.

Делится опытом с «новичками»

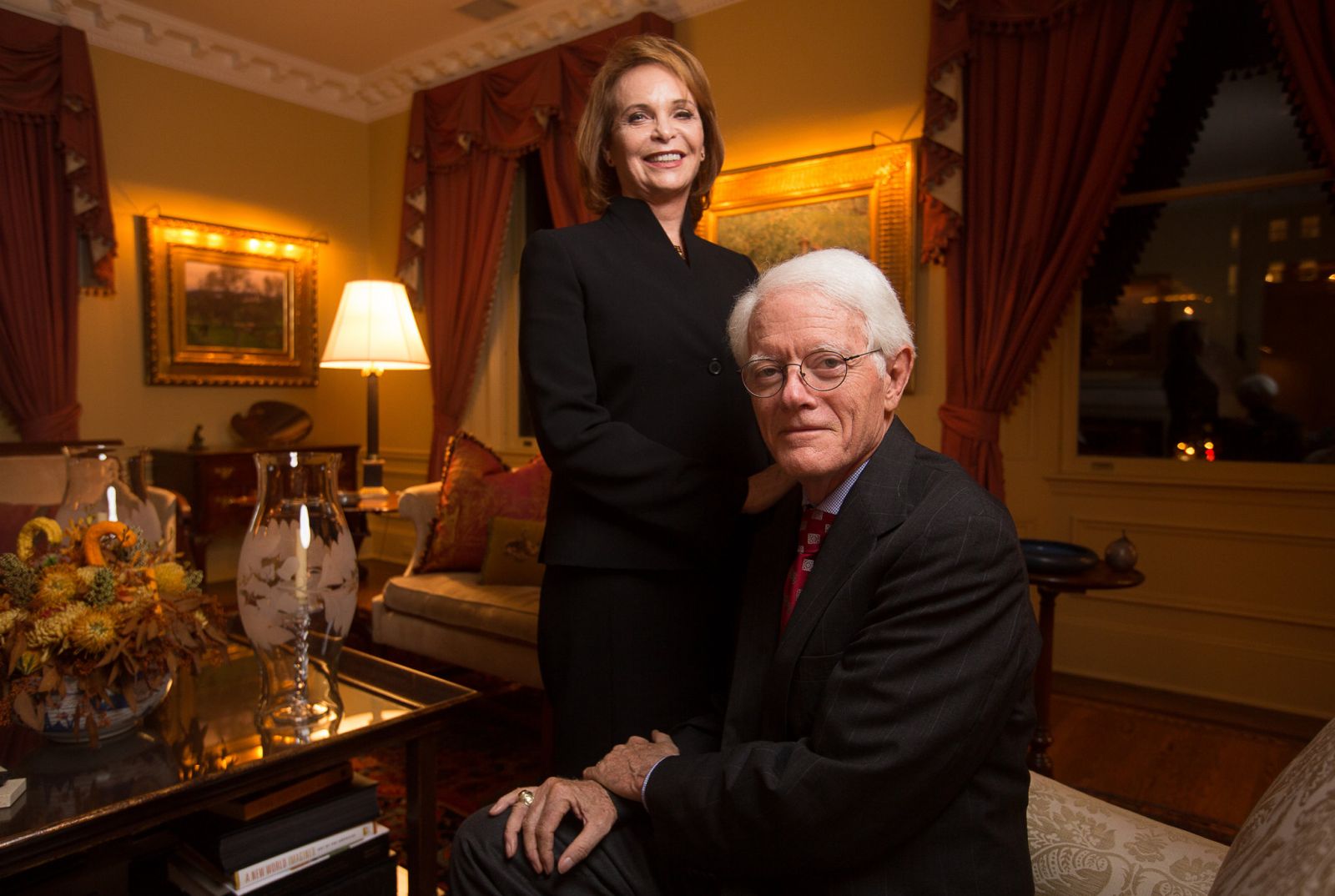

Свободное время Линч тратит не только на отдых и филантропию, но и на написание книг. Вместе со своим соавтором Джоном Ротшильдом он выпустил 3 книги об инвестициях: «Переиграть Уолл-стрит», «Метод Питера Линча» и специально для детей — «Научитесь зарабатывать». Все книги стали бестселлерами и закрепили за автором статус гуру финансовых рынков.

Советует выбирать инвестфонд, как врача

В отличие от Уоррена Баффета, который советует частным инвесторам самостоятельно вкладывать деньги в индексные фонды, Линч убежден, что профессионалы обеспечивают большую доходность. Пусть и возьмут себе какой-нибудь процент.

По словам Линча, поиск хорошего фонда по управлению капиталом можно сравнить с выбором профессионального врача. Тем более, что в случае с инвестициями результаты можно легко проверить и сформировать объективную картину.

Читайте также: Идеальный шторм на фондовом рынке: как к нему готовились Баффет, Сорос и Далио

4 принципа инвестирования от Линча

Инвестируй в то, чем пользуешься сам

«Никогда не вкладывайте деньги в идею, которую вы не можете объяснить на пальцах», — отмечает именитый инвестор. По его словам, следует разбираться, на чем построен бизнес, и как он функционирует.

Линч признается, что именно поэтому предпочитает инвестиции в компании, которые делают одежду или владеют мотелями, а не вложения в производителей спутников.

В то же время, по его словам, большинство людей не обращают внимание на продукты, которые знают и которые могли бы принести прибыль. К примеру, врач знает об эффективности нового препарата, выписывает его своим пациентам, но не задумывается о покупке акций его производителя.

Одна из самых удачных инвестиций Линча — приобретение акций сети ресторанов Taco Bell, когда она еще была небольшим региональным игроком и о ней не знали 90% американцев. Внимание инвестора компания привлекла вкусными блюдами. А через 15 лет ее акции подорожали в 20 раз.

Также Линч инвестировал в производителя одежды Hanes, потому что его жене нравились леггинсы компании, и в компанию Congoleum, поскольку оценил ее бесшовное напольное покрытие.

Изучи компанию

Личная симпатия — это только первый шаг, и этой причины недостаточно, чтобы вложить деньги в компанию.

«Я не рекомендую покупать акции магазина только потому, что вам нравится делать там покупки. Не стоит также покупать акции компании-производителя, потому что он производит ваш любимый продукт. Если вам понравился магазин, продукт или ресторан, это хороший повод заинтересоваться компанией и добавить ее в список для изучения и анализа», — объясняет инвестор.

По его словам, вкладывать деньги можно только когда вы собрали информацию о перспективах, финансовом состоянии компании, конкурентной позиции, планах расширения

Линч говорит, что инвесторы часто путают фондовый рынок с азартными играми. «Люди осторожны, когда покупают машину или холодильник. Они могут потратить несколько часов, чтобы найти способ сэкономить на авиабилетах. Однако они вложат $10 тыс. в какую-нибудь нелепую идею, о которой услышали в автобусе. Это азартные игры, а не инвестиции», — считает он.

Читайте также: Amazon уже потеряла 34% стоимости: как это использовать инвестору

Вкладывай «лишние» деньги

«Инвестиций без риска не бывает, поэтому для инвестиций нужно пользоваться специально отложенными средствами, не меняя повседневный образ жизни», — советует Линч.

Кроме этого, по его мнению, к покупке акций стоит еще и финансово дорасти — сначала обеспечив свою семью жильем.

Инвестируй надолго

Инвестор неоднократно отмечал, что фондовый рынок — это отличное место для заработка в долгосрочной перспективе. Как изменятся цены через год или два — предусмотреть невозможно. Это тоже самое, что и бросить монетку. Поэтому, по мнению Линча, покупать акции следует только на долгосрочную перспективу.

Самый больший недостаток Линча

Линч рассказывал историю, как однажды ему позвонил по телефону Уоррен Баффет и попросил разрешения использовать цитату из книги в своем годовом отчете. Конечно, инвестор был не против, но поинтересовался у «Оракула из Омахи», какие слова его заинтересовали. Баффету понравилось следующее: «Одни механически продают победителей, но сохраняют неудачников, что сродни выжиганию цветов и культивированию сорняков».

Инвестор часто отмечает, что крупным развивающимся компаниям время идет только на пользу. Поэтому, если ваши акции подорожали на 50% или пусть даже в два раза, — не спешите их продавать. Лучше продолжать держать их в портфеле.

Читайте также: Как сохранить сбережения во время войны

Ирония, по словам Линча, заключается в том, что сам он не научился следовать этому совету. В качестве примера он упоминает слишком поспешный выход из Dunkin Donuts и Home Depot.

Узнайте больше об инвестициях на онлайн-конференции «Мои финансы во время войны»

Что делать в кризис

В условиях, когда все больше аналитиков предсказывают обвал фондового рынка, особенно важны мнения успешного инвестора о работе в таких условиях. Как неоднократно отмечал Линч, долгосрочному инвестору, покупающему акции надежных компаний, вообще не стоит беспокоиться о возможных просадках.

«Падение фондового рынка — столь же обычное явление, как январская метель в Колорадо. Если вы готовы к нему, оно не может причинить вам вреда. Падение — отличная возможность дешево купить акции, которые сбрасывают пугливые инвесторы, боящиеся бури», — говорил он.

По мнению Линча, успеха в инвестициях достигает человек, который не беспокоится о состоянии рынка. «Если на изучение новостей экономики вы потратили 13 минут, значит, 10 минут вы потратили зря», — убежден инвестор.

Читайте также: ЕС откажется от российских нефти и газа: как на этом заработать

Вместо этого он советует вкладывать деньги на регулярной основе, не мешая текущей экономической ситуации. Это должно принести лучшие результаты, чем тщетные попытки найти оптимальные точки входа и выхода из активов. Все равно, большинство людей их перепутают.

Комментарии - 8

А головна особливість у тому, що американський ринок у цілому — це помилка того, хто вижив і жодний інший ринок (навіть розвинених країн) не показує таких результатів, як там, бо у США за ріст ринку відповідає аж весь центральний банк і вся держава в цілому!