«Минфин» продолжает формировать свой агрессивный портфель. Рост геополитических рисков и проблем в мировой экономике заставляет инвесторов убегать в защитные активы. К ним, традиционно, относится и золото. Но мы решили вложиться в этот металл не напрямую. Рассказываем, чем дополнили свой портфель, и почему.

В следующем году золото ожидает безумный рост: как этим прогнозом воспользовался «Минфин»

Сегодня традиционный портфель инвестора состоит из 5 разных активов:

- акции (долевой капитал);

- облигации (долговой капитал);

- недвижимость или REIT;

- золото;

- цифровые активы.

Из этих активов в нашем агрессивном портфеле на данный момент присутствуют два — акции и цифровые активы (ETF BKCH). Для дальнейшей диверсификации наших инвестиций принято решение инвестировать в золото. Эта инвестиция не предполагает непосредственной покупки золотых слитков или фьючерсов на золото, мы делаем ставку на акции золотодобывающих компаний.

Что купили и чего ожидаем от цен на золото — читайте в материале.

Рынок золота

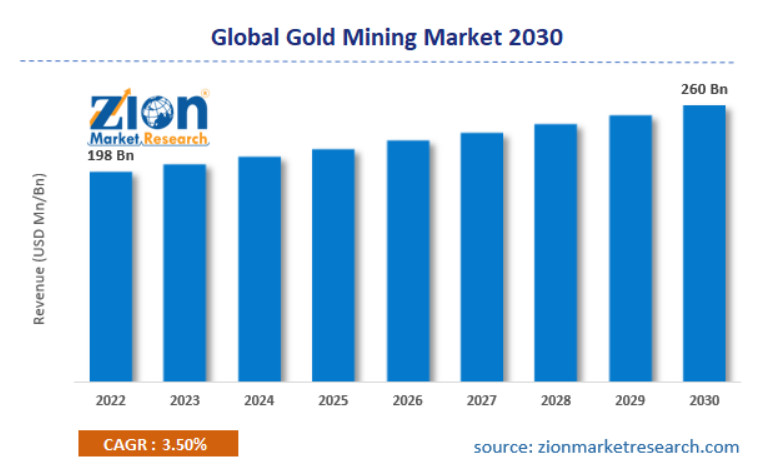

Согласно исследованию, опубликованному Zion Market Research, размер мирового рынка добычи золота составил примерно $198 млрд в 2022 году, и вырастет примерно до $260 млрд к 2030 году, добавляя около 3,5% ежегодно в 2023—2030 гг.

Оценка глобального рынка добычи золота

Источник: Zion Market Research

Крупнейший потребитель золота — ювелирная промышленность. В таких странах, как Китай и Индия, культурные и экономические факторы могут влиять на спрос на ювелирные изделия в определенное время года, например, во время торжеств и свадеб. Вполне возможно, что потребление ювелирных изделий в этих регионах увеличится из-за экономического роста и роста доходов населения.

В 2021 году спрос на золотые ювелирные изделия рос ежегодно из-за таких факторов, как свадьбы и сезон фестивалей. В результате, спрос превысил допандемический уровень и достиг шестилетнего максимума в 610,9 т. За объемы потребления больше всего отвечали потребители, которые проживали в городах. Таким образом, приведенные выше статистические данные способствуют расширению мирового рынка добычи золота.

Росту рынка препятствуют колебания цен и уменьшение резервов. Цена золота зависит от многих факторов, включая настроения инвесторов, состояние мировой экономики и другие экономические факторы. Непредвиденное падение цен на золото может оказать значительное негативное влияние не только на прибыльность горнодобывающих работ, но и на курс акций горнодобывающих компаний.

Кроме того, золотые месторождения становится все труднее приобрести, а их цена растет со временем. Значительная часть легкодоступных и высококачественных месторождений золота в прошлом. Горнодобывающие компании больше тратят на разведку и добычу из-за необходимости искать в более отдаленных регионах. Следовательно, это оказывает значительное влияние на способность золотодобывающего сектора расширяться.

Препятствием для расширения рынка являются и жесткие природоохранные правила.

Добыча золота может иметь ряд негативных последствий для окружающей среды, включая уничтожение лесов, загрязнение воды и производство парниковых газов. Сосредоточение все большего количества регуляторных органов и экологических организаций на внедрении более строгих экологических стандартов может привести к увеличению затрат на соблюдение этих правил, а также может ограничить доступ к определенным местам добычи.

Читайте также: Атака ХАМАС и война в Украине: почему цена на золото не взлетает до небес

Прогноз цен на золото

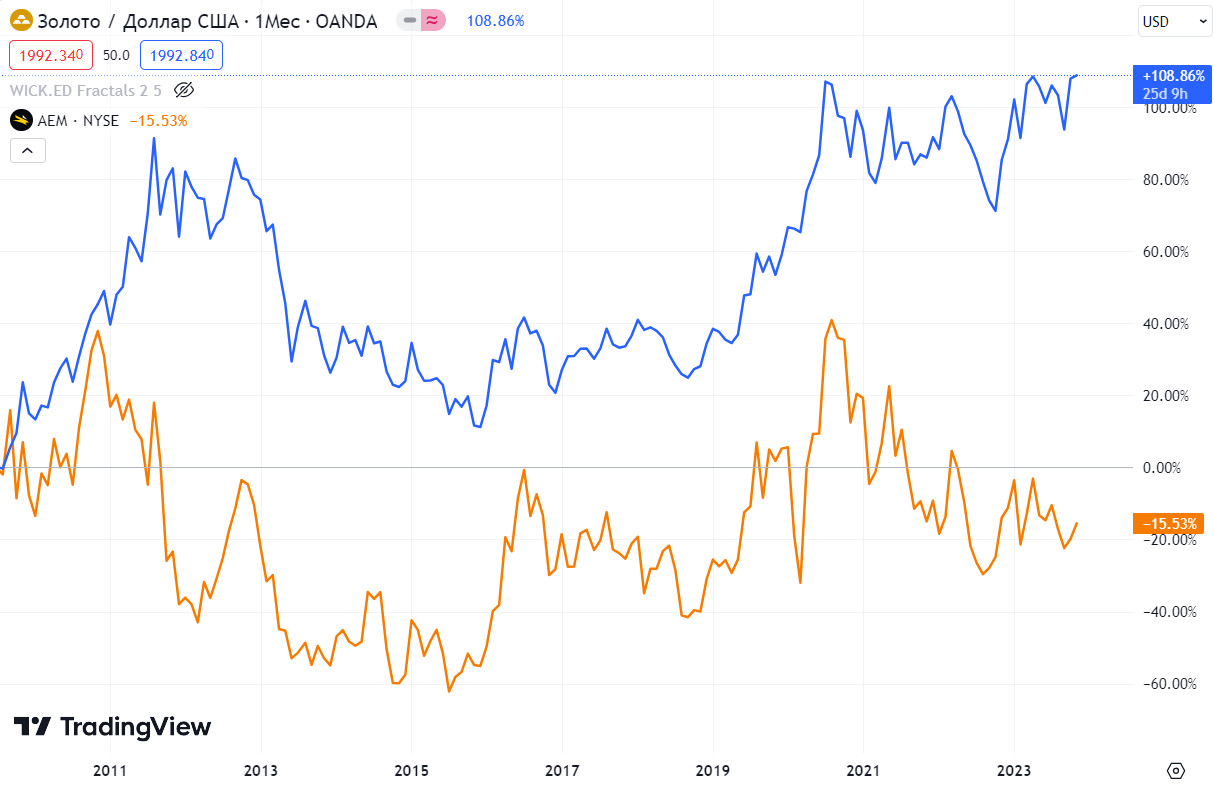

Если бы мы не ожидали роста цен на золото, мы бы не приняли решение инвестировать в акции золотодобывающих компаний. Все дело в том, что стоимость акций компаний этой отрасли напрямую зависит от стоимости драгоценного металла. Как доказательство, приводим график ниже, где синяя кривая — это изменение стоимости золота, оранжевая — изменение стоимости акций Agnico Eagle Mines Limited (одна из крупнейших по капитализации золотодобывающих компаний). Корреляция видна без дополнительных расчетов.

Изменение стоимости золота и акций золотодобывающей компании AEM

Источник: Oanda

В октябре цена золота выросла на 7,3%, восходящее движение продолжилось в ноябре. На определенном этапе стоимость даже поднялась выше психологического уровня в $2 000 за унцию. Факторов, способствовавших этому, было несколько:

- падение индекса доллара;

- обострение ситуации на Ближнем Востоке;

- бегство от риска на фоне усиления денежно-кредитных политик ЦБ.

По прогнозу, обнародованному недавно известным инвестором Робертом Кийосаки, золото будет стоить $3 700 за унцию. Наши эксперты несколько более сдержанны в прогнозах, однако также указывают на большую вероятность дальнейшего роста цены на этот драгоценный металл.

Первое, что они отмечают, — это стремительный рост цены в прошлом месяце на фоне геополитических потрясений. Часть этих покупок была совершена «на эмоциях» и, вероятно, позиции будут сбалансированы, что означает падение котировок золота в область $1 885−1 950 за унцию.

Дальше глобальный восходящий тренд продолжится. Он будет поддержан слабым долларом и последующим бегством из рисковых активов. Целевая область роста — $2 200−2 300 за унцию с временным горизонтом январь-февраль 2024 года.

Стоимость золота ($)

Источник: Oanda

От роста стоимости золота зависит успех наших инвестиций в золотодобывающие компании.

Золотодобывающие компании в портфеле «Минфина»

В сфере золотодобычи работает около 50 публичных компаний. Более половины из них базируются в Канаде, а крупнейшая по капитализации ($31,01 млрд) — Newmont Corp — в Австралии. Остальные представлены Соединенными Штатами Америки и Южной Африкой.

В целом, выбирать было несложно: что бы мы ни выбрали, если золото продолжит расти в цене, мы получим прибыль. Следует просто посмотреть на графики изменения цены акций золотодобывающих компаний, и вы легко заметите, что все они дорожают с начала октября — именно с тех пор, когда золото стремительно пошло вверх.

Скринер акций золотодобывающих компаний в графиках

Источник: Finviz

И все же, мы проанализировали компании, акции которых рассматривали для покупки.

Сравнили две компании, которые считаем существенно недооцененными:

- Agnico Eagle Mines Ltd. (AEM). Капитализация $24,45 млрд;

- New Gold Inc (NGD). Капитализация $869 млн.

Обе компании канадские, поэтому они работают в одинаковых условиях, и наша цель определить более эффективную и перспективную.

Сначала мы проанализировали показатели их деятельности.

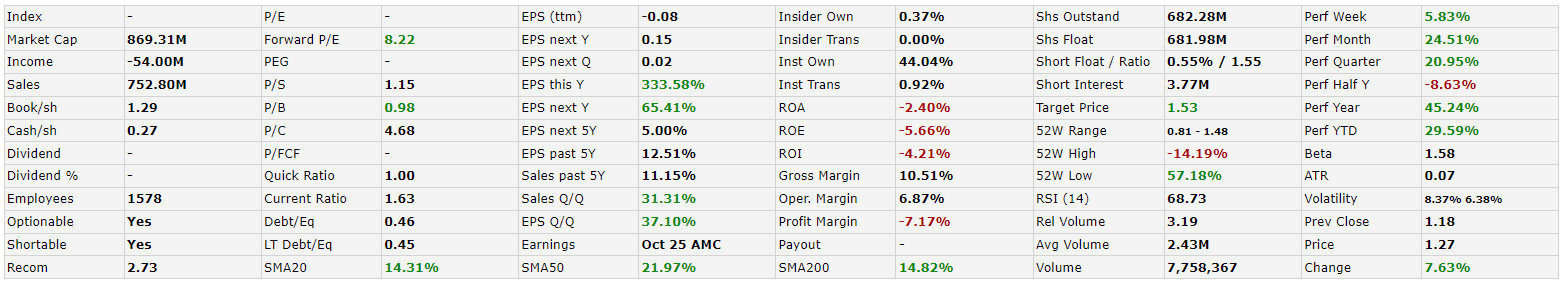

Показатели деятельности New Gold Inc (NGD)

Источник: Finviz

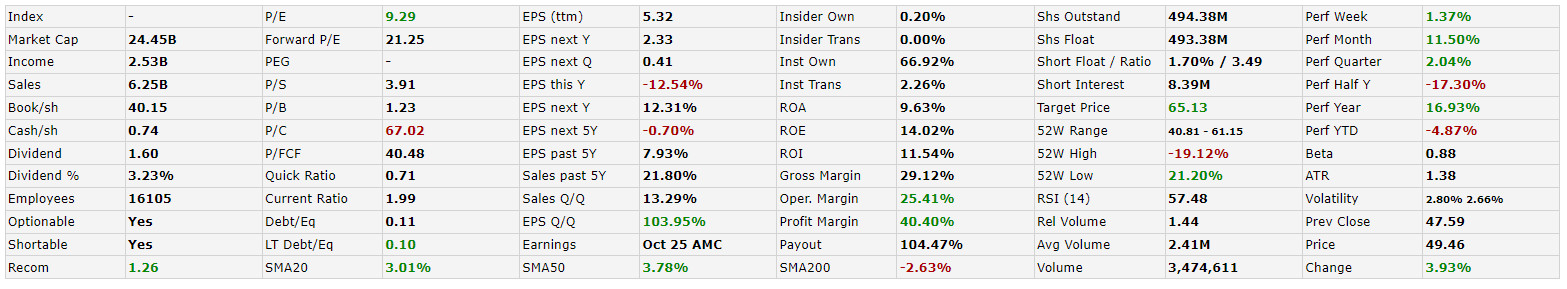

Показатели деятельности Agnico Eagle Mines Ltd (AEM)

Источник: Finviz

Затем сравнили их с помощью различных ключевых показателей, включая коэффициент P/E, P/S, прибыльность, денежный поток на акцию, и ряд других фундаментальных показателей, которые используются инвесторами на протяжении многих лет.

Поняв, что перспективы New Gold лучше, чем у Agnico Eagle Mines, мы дополнительно проанализировали отчет компаний за третий квартал, чтобы убедиться, что не ошиблись в выборе.

Читайте также: Внимание инвесторов переключается на защитные активы: 1 акция на замену золоту

Квартальный отчет New Gold Inc

Производство составило 111 204 унций золотого эквивалента при общих затратах $1 477 за единицу. Благодаря высокой операционной производительности за первые девять месяцев года консолидированное производство за 2023 год достигает верхнего предела прогноза, а совокупные затраты на производство — нижнего предела ориентировочного диапазона.

Мощное производство и низкие затраты в третьем квартале привели к сильному денежному потоку от операций в размере $100 млн и свободному денежному потоку в $22 млн, что подчеркивает профиль генерирования денежных средств, поскольку проекты расширения будут завершены в ближайшие годы. Как ожидается, это приведет к увеличению производства и сокращению капитальных затрат.

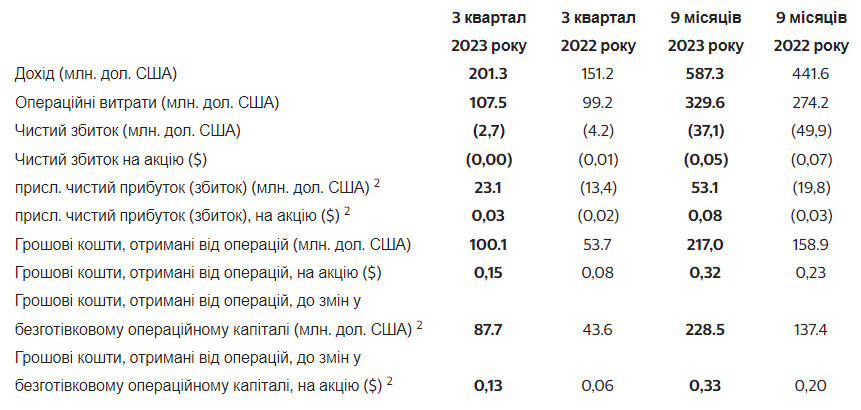

В третьем квартале 2023 года основные консолидированные финансовые показатели New Gold Inc были следующими:

Ключевые выводы:

-

Выручка выросла, по сравнению с предыдущими годами, из-за повышения цен на золото и увеличения объемов продаж золота и меди.

-

Операционные расходы выросли, по сравнению с предыдущими годами, в основном из-за увеличения объемов производства и продаж.

-

Чистый убыток уменьшился в основном благодаря увеличению доходов из-за более высоких цен на золото и увеличения продаж золота и меди.

-

Скорректированная чистая прибыль увеличилась, по сравнению с предыдущими годами, благодаря более высоким доходам и меньшим финансовым затратам.

-

Денежные средства, полученные от операций, выросли, по сравнению с предыдущими годами, в основном благодаря большему доходу.

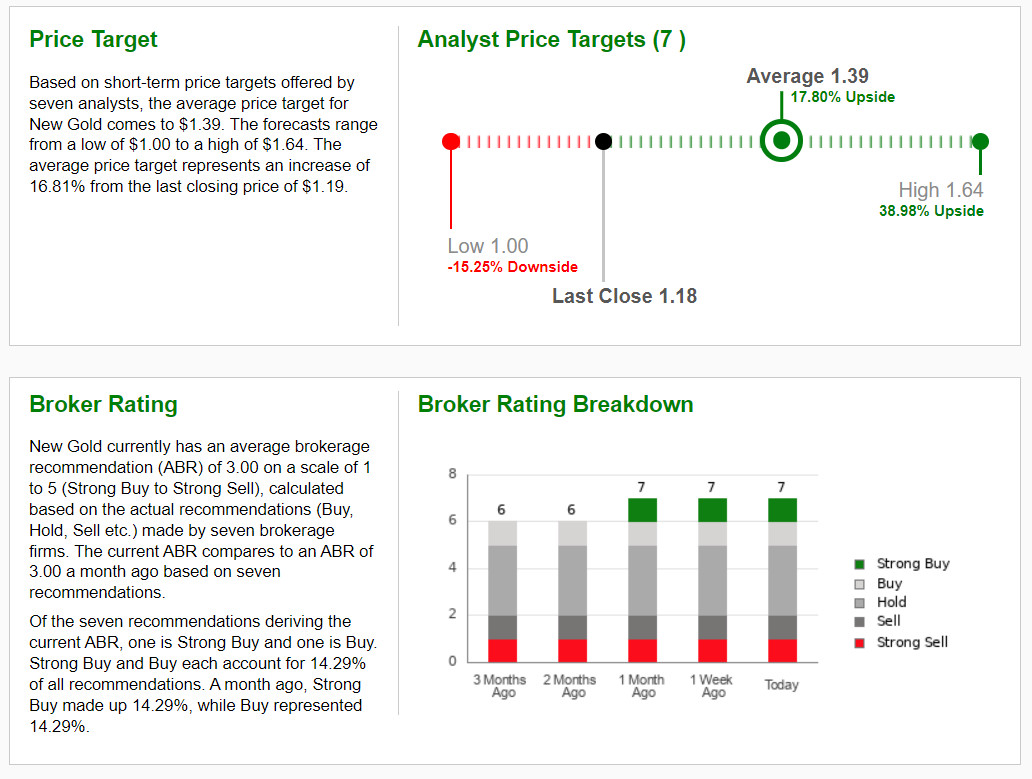

Прогноз цены акций New Gold Inc (NGD)

Аналитические платформы, такие как Finviz, Zacks, Tipranks, дают годовой прогноз стоимости акций NGD в районе $1,5 за штуку. Большинство их аналитиков предпочитают рекомендацию «держать».

Прогноз по NGD от Zacks

Источник: zacks.com

Однако, со снимка выше мы видим, что в последнее время появилась рекомендация — сильная покупка, такого же мнения наши эксперты. Они считают, что в ближайшее время акция вырастет до отметок в $1,6−1,8 (плюс 26−42% к текущей стоимости), а в дальнейшем рост продолжится до $3 за акцию (плюс 236%).

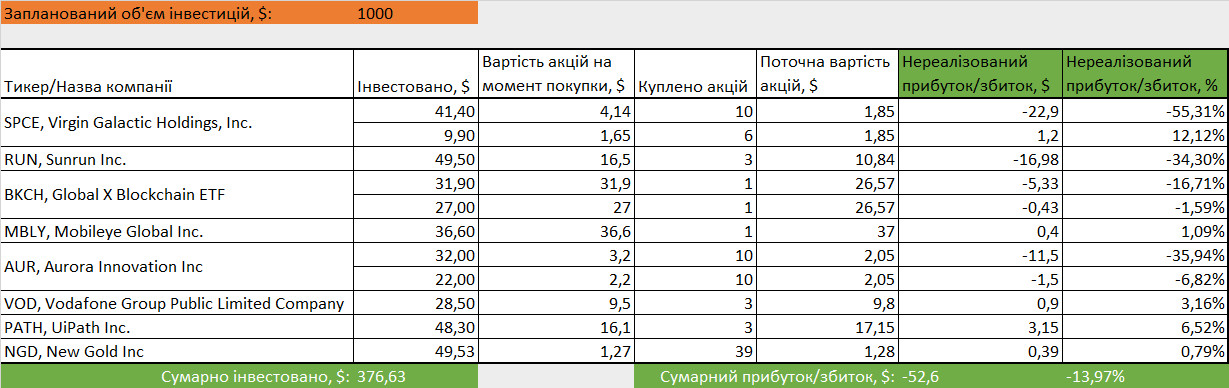

Изменения в портфеле

На основе проведенного исследования, мы купили в портфель 39 акций NGD по цене $1,27, потратив $49,53. Цели по этим бумагам более чем амбициозные — плюс 100%, и будем продавать их по цене $2,54.

В целом, агрессивный портфель акций «Минфина» улучшается. С момента последней публикации нереализованный убыток снизился с 22% до 14%. Часть купленных бумаг приносит прибыль, осуществленные усреднения улучшают общее положение.

В последнее время особенно радует SPCE — недавно компания совершила уже шестой успешный полет в космос, после чего ее акции взлетели на 34%. Эта компания дает самый нереализованный убыток в нашем портфеле, и мы надеемся в ближайшее время выйти в плюс и зафиксировать прибыль.

Уровни фиксации прибыли по всем активам портфеля следующие:

- SPCE — $4,55,

- RUN — $23,1,

- BKCH — $40,6,

- MBLY — $51,2,

- AUR — $3,78,

- VOD — $13,9,

- PATH — $22,5,

- NGD — $2,54.

При достижении указанных ценовых отметок все акции соответствующих компаний будут проданы.

Комментарии