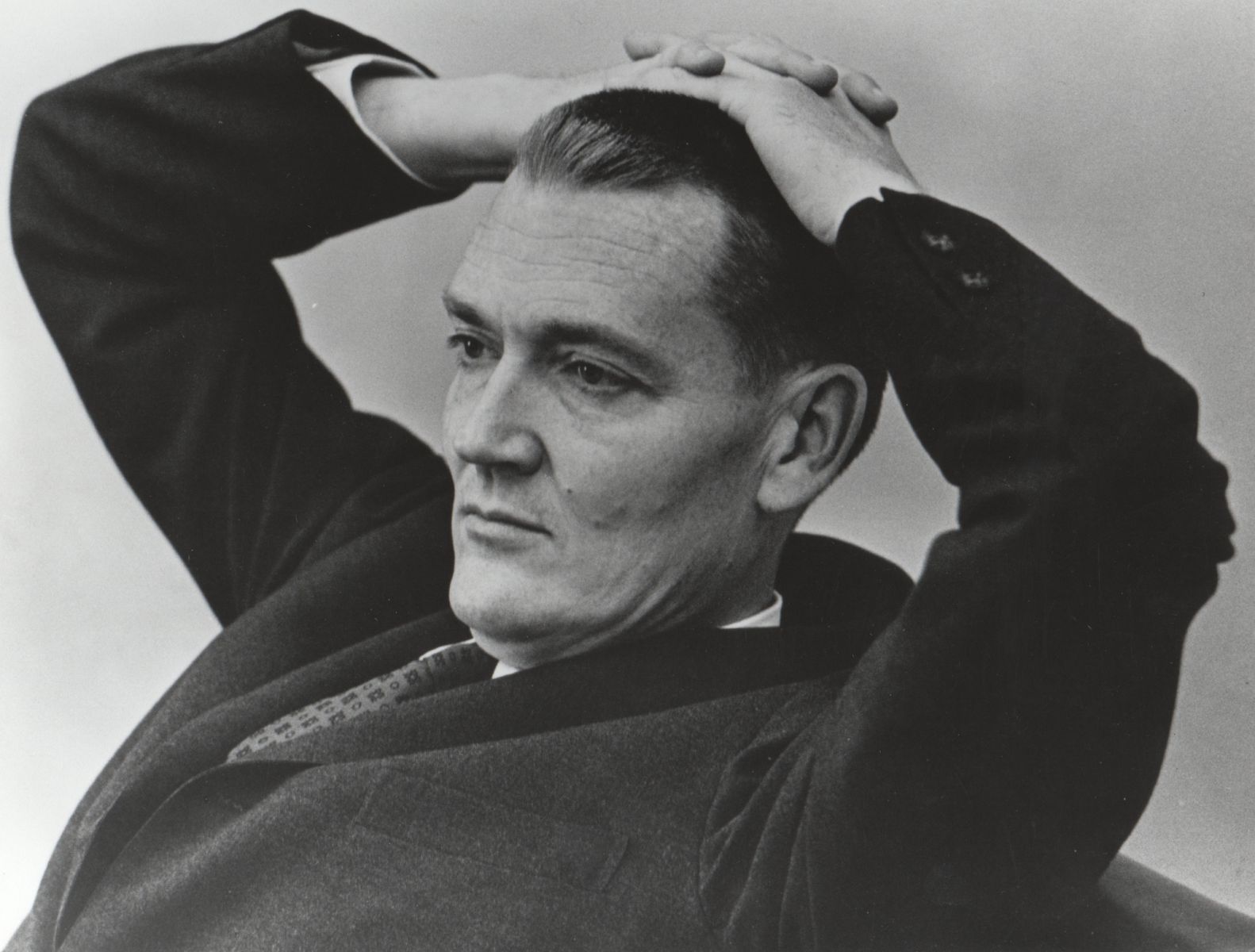

Джон Богл — неизменный участник рейтингов известнейших инвесторов и людей, повлиявших на развитие фондового рынка. Журнал Fortune назвал его одним из 4 ключевых «инвестиционных гигантов» прошлого столетия. Впрочем, он так и не стал миллиардером. На что потратил свой талант, который подарок сделал всем частным инвесторам и чему может научить «шериф» Уолл-Стрит, — в материале «Минфина».

Джон Богл: «святой» с Уолл-стрит, доказавший преимущества инвестирования в индексы

Главная разработка Джона Богла — система индексного инвестирования. То есть возможность приобретения акций ETF, которые ориентируются на такие общеизвестные индексы, как S&P 500, Nasdaq, Dow Jones или один из сотен других.

Читайте также: Что такое ETF и как на них зарабатывать

Пока это один из самых простых способов вложений в фондовый рынок, поскольку позволяет диверсифицировать свой портфель даже новичкам. Этот подход также упрощает себестоимость работы инвестиционных компаний и позволяет не держать штат аналитиков, выбирающих компании в случае ручного управления фондом.

В три крупнейших ETF, привязанных к S&P 500, суммарно вложено более $1,5 трлн. Сейчас инвестиции в индексные фонды смотрятся естественно. Можно предположить, что этот инвестиционный подход появился одновременно с индексами.

Но это совсем не так. Первые идеи создания таких фондов были высказаны теоретиками в начале 70-х годов ХХ века, а одним из тех, кто пытался создать такой фонд, был Джереми Грентем, о деятельности которого «Минфин» уже рассказывал. Однако запустить первый успешный фонд, ориентирующийся на индекс S&P 500, удалось лишь в 1976 г. инвестиционной компании Vanguard, которую в то время Богл только создал.

В 2005 году Нобелевский лауреат по экономике Поль Самуэльсон поставил разработки Богла в один ряд с «изобретением колеса, алфавита и печатной машины Гутенберга». Однако в 70-х над первым индексным фондом откровенно посмеивались. Мол, он обеспечивает всего-навсего среднюю доходность рынка. В то время как цель фонда с активным управлением — приносить клиентам большую прибыль. Во время первого размещения инновационного фонда ему удалось привлечь только $11 млн из $150 млн. запланированных.

Боглу пришлось потратить немало времени и усилий, чтобы доказать, что работающие «в ручном режиме» фонды, хотя и преследуют цель обеспечить большие доходы, в реальности их не дают. Теперь же созданная им инвестиционная компания Vanguard считается второй по объему активов среди управляющих взаимными фондами. В состав Vanguard Group входит 412 холдингов. В целом под ее управлением находятся активы на $6,7 трлн. Больше всего у BlackRock.

ТОП-10 компаний в портфеле Vanguard Group

| Компания | Доля в портфеле |

| Apple Inc. (AAPL) | 4,44% |

| Microsoft Corporation (MSFT) | 4,12% |

| Amazon.com, Inc. (AMZN) | 2,71% |

| Alphabet Inc. (GOOG) | 2,71% |

| Meta Platforms, Inc. (FB) | 1,54% |

| Tesla, Inc. (TSLA) | 1,19% |

| JPMorgan Chase & Co. (JPM) | 1,06% |

| NVIDIA Corporation (NVDA) | 1% |

| Johnson & Johnson (JNJ) | 0,95% |

| Berkshire Hathaway Inc. (BRK-B) | 0,93% |

Богл, создавший столь мощную компанию, не стал сказочно богатым. Его цель изначально заключалась в том, чтобы создать фонды, которые станут максимально выгодными для клиентов. Эта идея оказала непосредственное влияние на организацию деятельности Vanguard.

По словам самого Богла, он пытался вернуть взаимность во взаимные фонды. А для этого нужно было радикально снижать комиссии. Инвестор отыскал метод, как это сделать.

Обычная прибыль, генерирующая взаимные фонды, идет в управляющую компанию. При этом в Vanguard решено было ее инвестировать обратно в фонды. Эти деньги значительно компенсировали расходы и позволяли снизить комиссии.

Также Vanguard прекратил сотрудничество с брокерами-посредниками, которые помогали привлекать клиентов, и минимизировал рекламные расходы: как заявляли в компании, они тратили на продвижение в десять раз меньше конкурентов. В результате по состоянию на 1993 г. коэффициент расхода Vanguard составил 0,3% при 1,1% в среднем у конкурентов.

В настоящее время ключевые индексные фонды почти бесплатны для клиентов. Например, плата за обслуживание в Vanguard S&P 500 ETF составляет лишь 0,03% годовых, что примерно в 45 раз меньше дивидендов, которые выплачивает фонд. Конкурирующие фонды вынуждены держать ставки примерно на том же уровне.

«Успех Богла, который превратил Vanguard в гиганта отрасли, доказывает возможность обращаться с клиентами правильно и при этом преуспевать», — отметил генеральный прокурор Нью-Йорка Элиот Спитцер.

Понятно, что реинвестирование доходов в фонды негативно влияло на доходы управляющей компании. Поэтому, хоть Богл и не жаловался на низкие доходы, по-настоящему богатым не стал.

«Джек мог быть мультимиллиардером наравне с Гейтсом и Баффетом, — убежден автор 12 книг по истории финансов и экономики Уильям Бернштейн. — Но вместо этого он создал компанию не для заработка, а, чтобы дать клиентам лучшую цену. Он решил отказаться от огромного состояния, чтобы сделать что-то правильное для миллионов людей. Я не знаю ни одного подобного случая в истории американского бизнеса».

Почему Богл выбрал именно такую стратегию ведения бизнеса?

5 фактов об инвесторе

Начал зарабатывать с 10 лет

Джон Богл родился в 1929 году в штате Нью-Джерси, в зажиточной семье. Его деду принадлежала кирпичная компания, он также являлся сооснователем American Can Co, крупного производителя консервных банок. Отец Джона работал в этой компании.

Конец богатой жизни наступил из-за Великой депрессии. Семья разорилась и была вынуждена продать даже свой фешенебельный дом, а Джон уже в 10 лет начал работать. Дела ухудшились, когда из-за проблем с алкоголем отец потерял работу, а вскоре после этого родители развелись.

Несмотря на это, Джон и его братья получили хорошее начальное образование: старшие классы они закончили в частной школе, оплатить которую помог брат матери. Но на высшее образование для всех денег не хватало. Поэтому семья решила, что Джон поедет в Принстонский университет, а двое его братьев пойдут работать. Несмотря на это, Богл сумел закончить Принстон только потому, что он получал стипендию и находил время на подработки.

Жил с чужим сердцем

Богл страдал от тяжелой сердечной недостаточности. Еще в 60-х годах он пережил несколько остановок сердца. В конце концов, ему был имплантирован электрический кардиостимулятор.

Снова обострились проблемы с сердцем в 90-х годах. Тогда ему пришлось согласиться на пересадку сердца. Также из-за проблем со здоровьем он покинул пост главного исполнительного директора Vanguard, еще некоторое время оставаясь почетным председателем совета директоров.

Несмотря на все трудности, пересадка сердца оказалась успешной и, как вспоминают его близкие, он вел активную жизнь. Например, предпочитал долгие прогулки пешком даже после 80 лет.

Свою первую работу по специальности получил благодаря дипломной работе

Свою дипломную работу в Принстоне Богл посвятил деятельности взаимных фондов. Работа получилась значительной по объему — на 123 страницы и, что не удивительно, получила самый высокий балл. Более интересные вещи произошли дальше.

Один из знакомых Богла по Принстону обратился к выпускнику этого же университета, а вместе с тем основателю взаимного фонда Wellington Fund Уолтеру Моргану с просьбой взять Джона на работу. Тот отрядил нескольких работников, чтобы пообщаться с Богом.

Будущий инвестор произвел на них хорошее впечатление, и они убедили Моргана прочитать дипломную работу Богла. Морган же был в таком восторге от идей Джона, что приказал сделать копии этого труда и раздать каждому работнику фонда.

Читайте также: Рей Далио: миллиардер, который хочет заменить себя искусственным интеллектом

Конечно, Богл получил работу. Но сначала выполнял административные задания. Плюс заключался в том, что работал он непосредственно с Морганом и через несколько лет стал помощником руководителя компании и подробно изучил работу фонда. В конце концов, он получил должность вице-президента Wellington Fund.

Создал Vanguard из-за конфликта с коллегами

Работая над расширением Wellington Fund, Богл предложил провести слияние с конкурентами из Thorndike, Doran, Paine and Lewis. Компании объединились, но с новыми коллегами отношения у Богла не заладились. У них были принципиально разные позиции и по отношению к будущим проектам, методам управления

Конфликт происходил на фоне спада фондового рынка и отток активов из объединенной компании. Корпоративное противостояние Богл проиграл и с должности вице-президента его уволили. Правда, на достаточно мягких условиях: он оставался консультантом и продолжал получать такую же зарплату, как раньше.

Настал черед интриг Богла. Он заручился поддержкой совета директоров фондов, действовавших отдельно от совета директоров управляющей компании и вступивший в должность их президента. Вскоре создал новую компанию Vanguard Group, которая взяла на себя управление 11 фондами, принадлежащими Wellington Fund. Также на базе Vanguard Богл создал индексный фонд, ориентировавшийся на S&P 500.

Сначала Vanguard находился в структуре Wellington Fund, но быстро начал отдаляться от материнской компании.

Назвал компанию в честь корабля

Название компании происходит от названия английского военного корабля Vanguard эпохи наполеоновский войн. Именно на этом корабле находился адмирал Нельсон в битве на Ниле в 1798 году. Тогда французский флот был разбит, что в конечном счете и привело к победе Англии в египетской кампании.

Читайте также: Билл Экман: заработал $2,6 миллиарда на пандемии и $1 млрд — на инфляции

Название было выбрано как продолжение стиля материнской компании: Wellington Fund был назван в честь герцога Веллингтона, одержавшего победу над наполеоновскими войсками в битве при Ватерлоо.

Почему Боглу не нравился «новый» капитализм

Прозвище «святой» Богл получил не только за то, что сократил доходы управляющей компании ради доходов рядовых инвесторов, но и из-за критического отношения к управлению американскими корпорациями.

«Наши бизнес-лидеры постепенно мутировали из мощных львов, которые дерутся за успех своих корпораций, в своекорыстных и недостойных доверия управленцев, а некоторые даже стали героями телерепортажей из залов суда», — заявлял Богл после финансового кризиса 2008 года.

Проблема, по его мнению, не в том, что люди стали хуже, а в самой системе, которая приводит к этому. «Дело не в том, что в бочку с яблоками попали несколько гнилых, гниет сама бочка», — уверен инвестор.

По его словам, классический капитализм основан на преданном служении интересам собственников компании (то есть акционеров), чтобы обеспечить максимальную доходность на вложенный ими капитал. В «новом» капитализме менеджеры управляют компаниями в своих интересах.

Главная причина этой ситуации, отмечал Богл, система вознаграждения руководителей компании, базирующаяся на фондовых опционах с фиксированной ценой исполнения. Другими словами, руководитель в определенных условиях получает возможность купить акции компании, скажем, за $10, хотя на фондовом рынке эти акции могут стоить $100.

«Целесообразность опционов на акции с фиксированной ценой обычно объясняется тем, что они „согласовывают интересы руководства с интересами акционеров“. Это ложь. Руководители компаний не держат акции, получаемые благодаря этим опционам. Они их продают, причем очень быстро. Исследования показывают, что почти все опционы на акции производятся сразу после получения соответствующих прав, после чего акции немедленно продаются», — объяснял Богл.

К тому же, как отмечал инвестор, слишком часто руководители корпораций получают бонусы не за улучшение показателей работы компании, а только за рост акций. «Система вознаграждает за абсолютный рост курса акций, а не за его динамику по отношению к аналогичным акциям или индексу фондового рынка. Как следствие, эта схема становится похожей на лотерею, которая на бычьем рынке делает миллионерами даже недостойных, а на медвежьем — лишает вознаграждения даже тех, кто ее действительно заслужил», — говорил Богл.

В погоне за ростом цены акций (и, соответственно, получения опционов) менеджеры часто выжимают максимум из бухгалтерской отчетности, чтобы продемонстрировать развитие, когда его нет, или вообще идут на откровенные фальсификации, что подтверждалось громкими скандалами.

Читайте также: Джереми Грентем: уже предусмотрел 3 пузыря и предсказывает новый обвал рынка

Частично изменить эту систему может более жесткий контроль регуляторов, однако, отмечал Богл, этого недостаточно. Работа с целью безудержного роста цены акций удовлетворяет спекулятивных инвесторов, которые планируют продать акции после взлета и не желают держать их годами, ожидая роста фундаментальных показателей.

Советы инвесторам

Конечно, основатель индексного инвестирования всегда советовал выбирать индексные фонды, а не самостоятельно подбирать акции. Попытка переиграть рынок — заранее проигрышная игра, подчеркивал он.

«Будучи инвесторами, все мы получаем прибыль фондового рынка, которая распределяется среди нас всех. Если один получил больший доход, то у другого он окажется меньше. Без учета затрат на инвестирование, игра с фондовым рынком — это так называемая игра с нулевой суммой. Но расходы на игру снижают выигрыш победителей и увеличивают потери проигравших», — убеждал Богл.

По его словам, несомненными победителями в инвестиционной деятельности становятся посредники: брокеры, инвестиционные банкиры и менеджеры, маркетологи, юристы, бухгалтеры — словом, все, кто обслуживает операционную деятельность финансовой системы. Индексное инвестирование не только позволяет гарантированно получить среднюю доходность, но и минимизировать затраты на обслуживание счета.

Читайте также: Дэниэл Леб: на чем сделал свои миллиарды тот, кто разделит Shell

Также Богл советовал начинать инвестировать как можно раньше, чтобы полностью насладиться магией «сложного процента». Он обращал внимание, что в прошлом веке средняя доходность капитала корпораций в США составила 9,5%. Это означает, что каждый вложенный доллар через 10 лет превратился в $2,48, через 20 лет — в $6,14, а через 50 — почти в $93,5.

«Сложные проценты действительно творят чудеса, но в них нет ничего сверхъестественного. Попросту говоря, благодаря развитию бизнеса, росту эффективности, изобретательности и инновациям американских корпораций капитализм как система создает и наращивает капитал в пользу акционеров компаний. Поэтому можно сказать, что инвестиции в акции — беспроигрышная игра», — отмечал Богл.

Также, по его мнению, инвесторы должны контролировать свои эмоции и не разрешать им влиять на стратегию. Не следует руководствоваться тем, что кажется уникальной информацией — на самом деле ею почти всегда владеют миллионы других инвесторов.

Наследие Богла

Джон Богл скончался в 2019 году в возрасте 89 лет. В последние 20 лет своей жизни он занимался преимущественно общественной и исследовательской деятельностью. Среди его наработок не только революционные идеи во внедрении ETF, но и около 10 книг, в которых он рассказывает о принципах инвестиций. Несколько из них стали бестселлерами. В США даже существует движение «боглианцев», придерживающихся идей легендарного инвестора.

Читайте также: Все инвестиции в одном приложении. Что такое Multi Invest и зачем он инвестору

Но главное, что он один из тех, кто сделал инвестиции простыми. «Благодаря идеям Богла мы, миллионы вкладчиков, можем через 20 лет превратиться в объект зависти для своих соседей», — охарактеризовал результаты его труда нобелевский лауреат Поль Самуэльсон.

Комментарии - 6