Президент Бразилии Луис Инасиу Лула да Силва, сделавший скандальные заявления по войне в Украине, недавно призвал страны БРИКС отказаться от доллара и перейти на рассчеты в своих валютах в торговле в рамках объединения. Это заставило многих экспертов снова поднять тему скорой смены эпохи мирового доминирования валюты США. Действительно ли что-то угрожает доллару сейчас, Investing рассказал Альфонсо Пекатьелло, основатель и СЕО The Macro Compass. «Минфин» выбрал главное.

Конкуренты не смогли подвинуть доллар последние 30 лет: в чем его секрет

Президент Бразилии недавно задался вопросами:

- Почему каждая страна должна быть привязана к доллару США для торговли?"

- Почему мы не можем торговать в собственной валюте?

- Почему Центральный банк БРИКС не может иметь валюту для финансирования торговли между странами БРИКС?

Разберемся, как работает сегодняшняя USD-центричная система, ориентированная на доллар США.

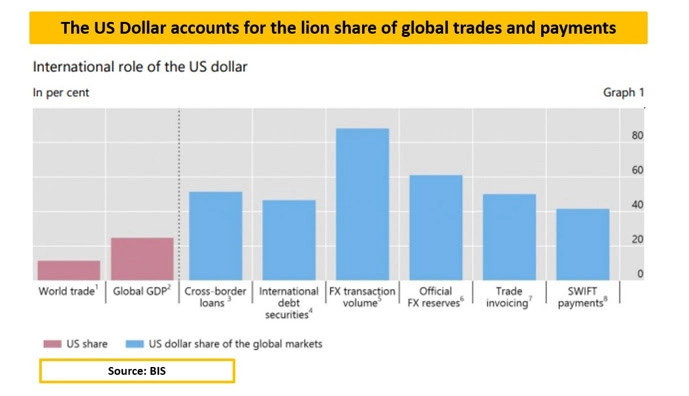

Доллар США — глобальная (резервная) валюта: более 80% мировых валютных операций и более 50% мировых сделок и платежей осуществляются в долларах США.

Что еще более важно, за последние 30 лет конкуренты не смогли изменить это массовое доминирование доллара: почему?

Потому что быть долларом США может казаться прикольным только со стороны. На самом деле это непросто.

Международная роль доллара

Начнем с активов

Глобализированная экономическая система означает, что каждый ее участник хочет беспрепятственно торговать с как можно большим количеством партнеров.

То есть, когда Бразилия экспортирует свои сырьевые товары в Китай или Японию и торговля ведется в долларах США, Бразилия аккумулирует доллары. Она может использовать эти доллары для покупки нужных ей товаров или услуг в других странах.

Когда Бразилия экспортирует товары в долларах США больше, чем тратит доллары на импорт товаров извне, страна накапливает валютные резервы в долларах США.

Эти доллары поступают во внутреннюю банковскую систему, и, в конечном итоге, местный центральный банк отвечает за управление этим резервным буфером, что означает — обеспечивает их безопасность и ликвидность.

В нашей монетарной системе сохранение денег в «безопасности и ликвидности» означает избежание кредитного риска и инвестирование в ликвидные рынки, которые при необходимости гарантируют безболезненный оборот (через продажу или репо ценных бумаг).

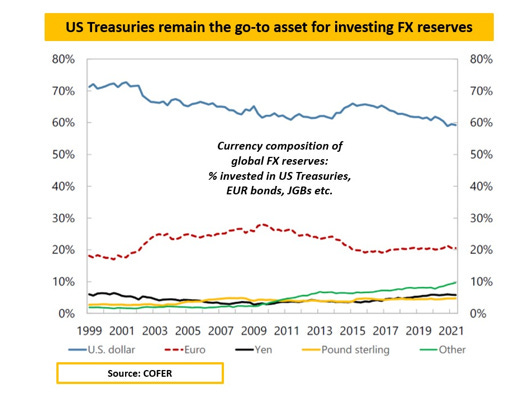

Рынок казначейских облигаций США — мировой лидер в этой области. Вложения в него как раз гарантирует сохранение резервных долларов в безопасности. Самое главное: достаточный запас казначейских облигаций США обеспечивает остальной мир тем, что им нужно: безопасным и ликвидным активом, в который можно «перерабатывать» долларовые доходы от глобальной торговли.

Валютная структура глобальных валютных резервов

Потенциальные альтернативы доллару и их недостатки

Япония?

Более 60% рынка ее государственных облигаций (JGB) поглощено центробанком. Бывали случаи, когда в течение нескольких дней подряд по ним не было сделок. Как можно хранить свои резервы на таком неликвидном рынке?

Европа?

Хрупкий монетарный, но нефискальный союз, в который входят только страны из клуба с кредитным рейтингом ААА. Способны ли они потенциально предоставить обеспеченный залог миру (Немецкие федеральные бонды), вместо того, чтобы придерживаться жесткой экономии в течение десятилетий?

Китай? Бразилия? россия?

Тут мы сталкиваемся с комбинацией контроля за движением капитала (Китай), отсутствием демократии/верховенства закона (россия), коррупцией и частой двузначной инфляцией (Бразилия). Не хотите ли взять на себя эти риски при хранении валютных резервов, с трудом накопленных от продажи ваших товаров и услуг за рубежом?

Так что, у казначейских облигаций США нет серьезного конкурента в качестве глобального инструмента для инвестирования валютных резервов.

Закончим долгом

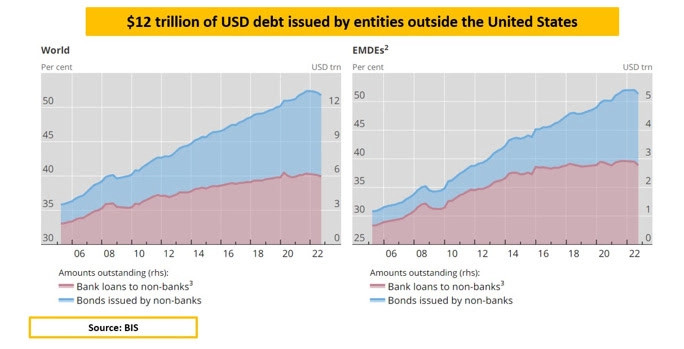

Внешний долг, номинированный в долларах, огромен, и это делает дедолларизацию не более чем сказкой.

Организации, расположенные за пределами США, накопили долг в размере $12 триллионов. Я не могу не подчеркнуть, насколько важно понимать эту концепцию: если вы хотите сломать эту систему и «дедолларизовать» экономику, вам нужно сократить долговую систему на $12 триллионов.

Отказ Бразилии от торговли, номинированной в долларах США, будет препятствовать ее собственному органическому притоку долларов, а бразильские корпорации будут задыхаться от нехватки долларов, поскольку им необходимо погасить и рефинансировать свой долг в долларах.

Если вы отказываетесь от такой системы, то вы ставите либо на рост долга в долларе, либо на тектонические геополитические события (например, войны), когда на карту поставлен мировой порядок.

Дедолларизация — это сказка: для плавного перехода не существует реальной альтернативы, а отказ от использования глобальной долговой системы, основанной на долларах США, был бы очень болезненным процессом.

Вот почему вы постоянно слышите о дедолларизации, но этого никогда не происходит.

Комментарии - 11

Вислів такий. Бакс лідер серед всієї валюти. Так є і так буде.

30 лет для человечества это пыль