Динамика на рынке облигаций продолжает определяться риторикой ФРС, ожиданиями инвесторов по поводу политики регулятора и экономической статистикой Штатов. Инвестиционный эксперт и лектор Биржевого университета Евгений Тригубченко рассказал, на какие бонды следует обратить внимание.

Американские трежерис: почему «десятилетки» больше не интересны

US Treasuries на прошлой неделе

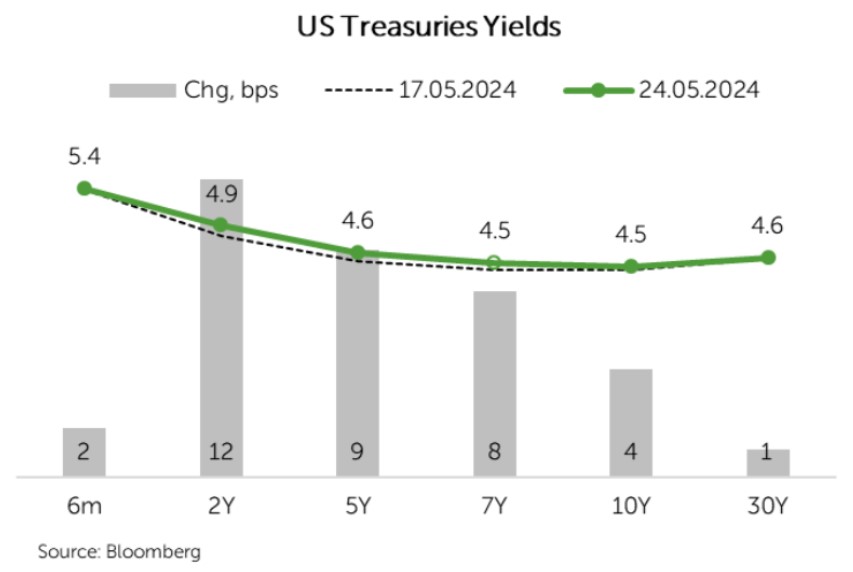

Ралли на фоне данных по инфляции в США. Практически все выпуски трежерис прибавили в цене на прошлой неделе, а особенно краткосрочные, а их доходности, соответственно, снизились. Более подробно можете рассмотреть динамику на графике внизу.

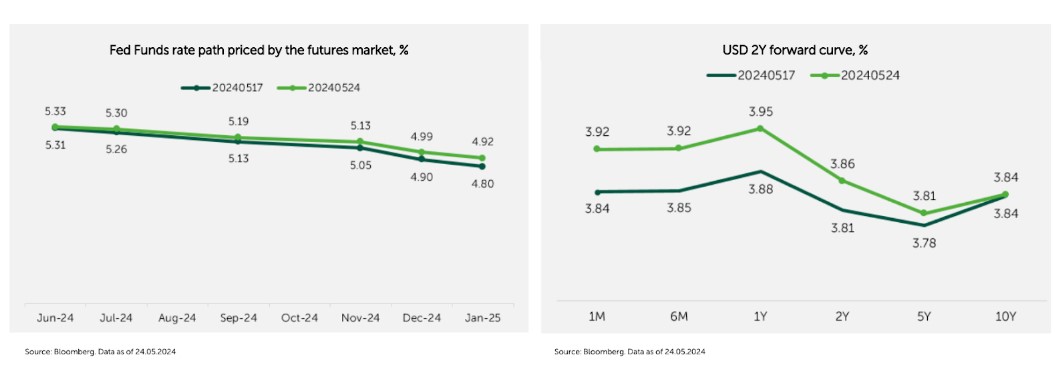

Ожидания по ставке ФРС на горизонте до конца года, заложенные рынком фьючерсов, почти не изменились.

Более сильный сдвиг произошел по ставкам, которые ожидаются в долгосрочном плане. Однако форвардные ставки продолжают держаться на высоком уровне.

10-летки уже недостаточно привлекательные, чтобы наращивать их в портфеле (потенциал прибыльности/риска ухудшился), но и недостаточно дорогие, чтобы фиксировать позиции, которые рекомендовалось наращивать раньше.

- Учитывая высокие форвардные ставки, текущее снижение доходности 10-летних облигаций не выглядит как сильный устойчивый тренд на снижение ниже 4%.

- Пока лучше взять паузу в работе с длинными облигациями и посмотреть, как будет развиваться ситуация с доходностью.

Глобальные корпоративные USD бонды на прошлой неделе

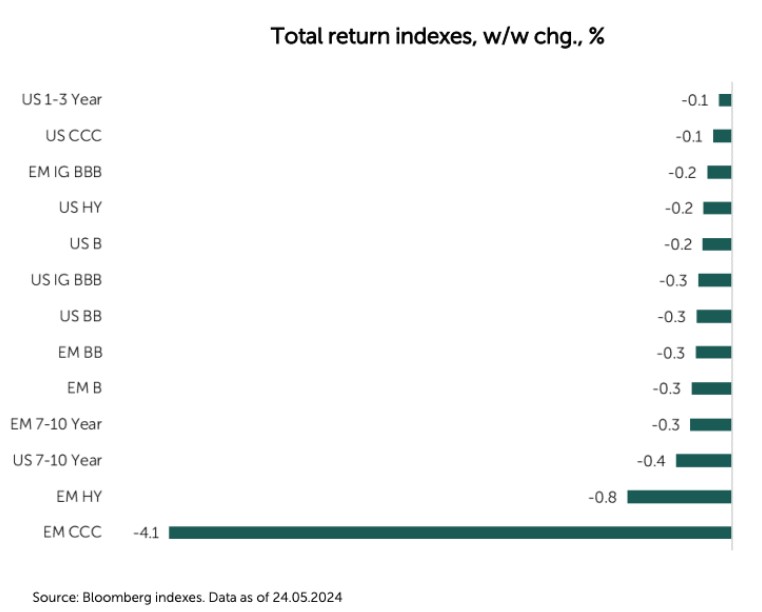

Основными бенефициарами снижения доходностей долгосрочных облигаций стали индексы IG-бондов (Investment grade — бонды высокого кредитного рейтинга) с длинной дюрацией.

- Заметно интересным стал индекс EM HY (высокодоходных облигаций развивающихся стран) со средней дюрацией. Это явилось подтверждением аппетита к кредитному риску долларовых EM-бондов на рынке.

- Как было отмечено, при текущей прибыльности 10-леток добавлять длинные бонды в портфель уже не очень интересно.

- Добавление EM HY, напротив, актуально.

Из последних новостей стоит отметить снижение индекса EM, отражающее падение ЕМС CCC, который снизился из-за падения аргентинских облигаций. Однако, несмотря на это, нет существенного риска в отношении бондов EM. Напротив, этот класс облигаций показал устойчивые результаты, сравнивая с IG-бондами на фоне роста трежерис UST в этом году.

EM HY может стать бенефициаром погони за прибыльностью из-за большой склонности инвесторов принимать кредитный риск в 2024 году. Сохранение перспектив снижения ставки ФРС и рыночных ожиданий ослабления американского доллара в этом году — попутный ветер для облигаций EM.

Также интересным вариантом являются высоко диверсифицированные индексы ETF на долларовые облигации развивающихся стран. Они сильно снижают ошибку оценки кредитного риска отдельного эмитента, но при этом дают соответствующую экспозицию на класс облигаций развивающихся стран в валюте.

Читайте также: Минфин снижает доходность ОВГЗ: просчитываем выгодность вложений в них с учетом курса

Кроме этого, повышение прибыльности коротких трежерис (UST) — это окно возможностей для покупки корпоративных облигаций высокого инвестиционного рейтинга с исторически высокой прибыльностью.

Комментарии