2019 будет крайне стрессовым для валютного рынка. Особенно сложным периодом будет весна. Стабильность гривны может оказаться под угрозой из-за рекордных объемов внешних выплат и президентских выборов, которые приближаются.

Самым опасным для гривны станет второй квартал

О том, как это повлияет на традиционные сезонные курсовые тренды, и сколько может стоить доллар уже к концу года, рассказал на Украинском Валютном Форуме руководитель подразделения по корпоративному анализу группы ICU Александр Мартыненко.

Ситуация с курсом будет сложной, но не безнадежной. Среди основных факторов, которые несут угрозу национальной валюте — большие выплаты Украины по внешнему долгу и предстоящие президентские выборы.

Один из самых серьезных рисков – это возможное изменение экономической политики после выборов. Это понимают инвесторы и кредиторы. Этот фактор влияет на их готовность помогать украинскому правительству рассчитываться с долгами.

Способность Украины выплачивать внешние долги также будет зависеть от ситуации на внешних рынках и возможности привлечения финансирования.

Пока отношение инвесторов к развивающимся рынкам достаточно неплохое. Но мы имели возможность убедиться, что ситуация может быстро меняться. Глобальная обстановка в 2019 году очень хрупкая, есть много политических факторов, которые могут повлиять на настроения на рынках. В частности, это «бесконтрольный» выход Британии из ЕС, торговые войны и т.д.

Также сохраняется большая зависимость курса от заработков основных экспортеров.

Но есть и положительные факторы: стабильности курса благоприятствуют жесткая монетарная политика НБУ, сдержанная политика расходов расходов правительства.

Как успокоить кредиторов

Украину в 2019 году ожидают огромные валютные выплаты — 9,2 млрд. долл. И правительству уже сейчас надо задуматься, какие инструменты использовать, чтобы справиться с выплатами вовремя.

Единственным надежным источником привлечений можно считать только заимствования у Мирового Банка на сумму 0,6 млрд. долл. Под них уже были предоставлены гарантии. Возможность привлечения других заимствований зависит от того, как Украина будет выполнять рекомендации МВФ и Евросоюза.

В марте состоится пересмотр условий предоставления макрофинансовой помощи Евросоюзом, в мае — условий сотрудничества с МВФ. И тут фактор выборов имеет очень большое значение.

Даже если Украина выполнит все условия международных институций и получит от них деньги, значительную часть все равно надо будет привлечь на финансовых рынках. Для этого правительству придется вновь выходить на рынок еврооблигаций. А сделать это до оглашения результатов президентских выборов – сложно.

Если возникнут сложности с привлечением средств через еврооблигации, запасным вариантом станет возможность перевода следующего транша МВФ непосредственно в госбюджет.

Выплаты по ОВГЗ

Но полностью это проблему не решит, потому что правительству предстоят большие выплаты по валютным ОВГЗ. До последнего времени процент рефинансирования валютных облигаций составлял 87%. Но чем ближе выборы, тем ниже интерес инвесторов к валютным облигациям Украины. Есть опасения, что у правительства возникнут сложности с расчетами по валютными облигациями только через инструмент рефинансирования уже в начале марта.

Если правительство сможет привлечь второй транш макрофинпомощи от Евросоюза, то этого будет достаточно, чтобы Украины смогла обслуживать свой госдолг до мая.

Пиковые выплаты внешнего долга придутся на май и сентябрь. Но в июне-июле Украине предстоят значительные выплаты по валютным ОВГЗ, а в сентябре — выплата процентов и погашение еврооблигаций.

Во втором квартале возникнут трудности со 100% рефинансированием ОВГЗ и единственным выходом будет повышение ставок доходности по ним. А также выпуск еврооблигаций. В этом плане второй квартал 2019 года будет решающим, чтобы обеспечить выплаты по внешнему долгу.

Ситуация с гривневыми ОВГЗ в начале года сильно отличалась от ситуации с валютными ОВГЗ. Процент рефинансирования по гривневым облигациям составлял 150%.

В январе инвесторы активно покупали короткие бумаги — в частности, иностранные инвесторы за январь увеличили свой портфель вдвое - до 14 млрд. грн. Сейчас мы наблюдаем, что чем ближе выборы, тем больше снижается спрос на ОВГЗ. Облигации со сроком погашения после выборов пользуются минимальным спросом.

Может возникнуть ситуация, когда в апреле-мае придет срок погашения облигаций, часть инвесторов не будут повторно покупать облигации и это может создать давление на валютный курс.

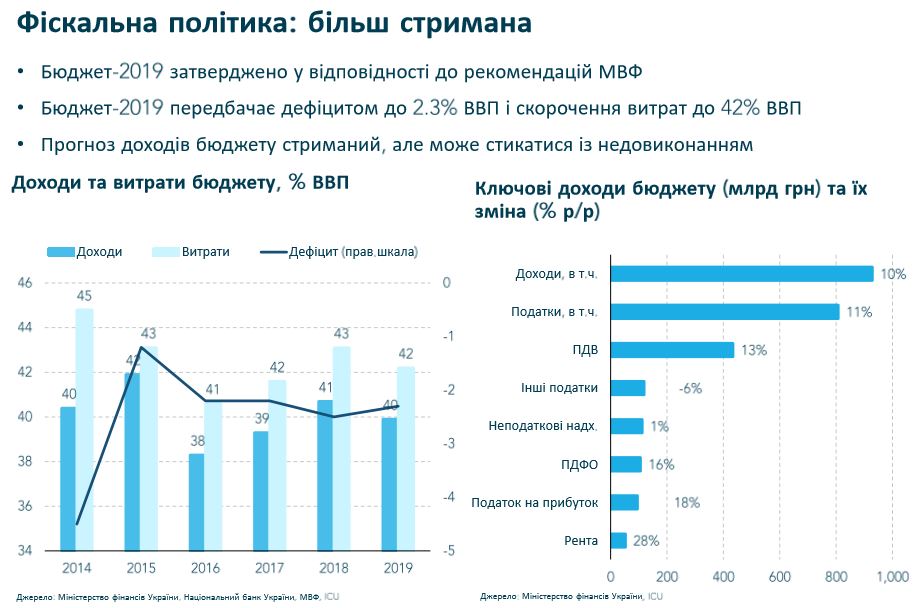

Такая ситуация вынуждает правительство быть сдержанным в тратах. Был принят консервативный бюджет, где затратная часть снижена до 42% ВВП. По всем направлениям доходной части бюджета есть риски и потому план поступлений может сорваться. Что и побуждает правительство быть осторожным. Яркий пример - рост сроков возмещения НДС.

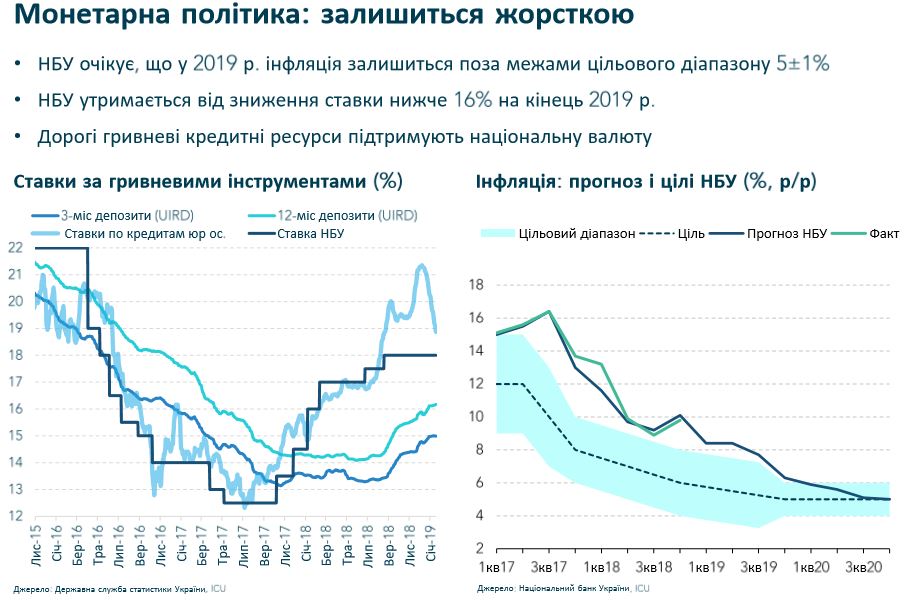

Монетарная политика НБУ остается жесткой — но это самый эффективный фактор поддержки гривны в настоящий момент. Благодаря этому гривна остается дорогой, что поощряет экспортеров легче расставаться с валютной выручкой.

Хотя мы видим признаки того, что НБУ готов смягчить монетарную политику в этом году. Вероятно, учетная ставка будет снижена до 16% в конце 2019 года, что в свою очередь означает, что кредитный ресурс для юридических лиц будет оставаться дорогим, и это тоже будет поддерживать курс гривны.

Текущий счет

Внешнеэкономическая конъюнктура остается благоприятствующей. Рост торгового дефицита замедлится. В этом году в отличие от прошлого мы не ожидаем резкого роста цен на нефть. Напротив, нефть будет дешеветь быстрее, чем остальные сырьевые продукты, в частности зерновые и кукуруза. Их стоимость останется на прежнем уровне или вырастет незначительно.

Также мы ожидаем снижение уровня репатриации дивидендов на 14%. С одной стороны в прошлом году предприятия выводили дивиденды за несколько предыдущих лет. С другой - прибыль экспортеров в 2018 году снизилась за счет высокой инфляции производственных расходов.

Доходы трудовых мигрантов продолжают расти и поддерживать курс: при этом влияние оказывают как валютные переводы, так и наличная валюта, ввозимая мигрантами.

Все озвученные факторы оказывают влияние на курс валюты. Следует помнит, что сохраняется фактор сезонности. Мы наблюдаем в 2019 году сохранение трендов сезонности. Но в силу ожиданий и фактора выборов сезонные тренды могут смещаться и будет меняться их продолжительность. Основные риски для национальной валюты будут наблюдаться во втором квартале, когда инвесторы массово будут выходить из ОВГЗ.

Комментарии - 34

Потому что на словах все готовы послать МВФ, а потом понимают что без них не справятся.

Да и реформы у нас идут благодаря только МВФ, по крайней мере львиная часть.

Ну да понятно, особенно энергетическая :-). Складывается ощущение, что кроме как МВФ никакие реформы нафиг никому не нужны… А МВФ есть специфическая организация и реформы у нее специфические, типовые и мало вдающиеся в реалии. Ну хотя бы так… Лучше чем ничего…

овдп треба розуміти чи щось ще цікавіше

Как на Руси говорится — не говори гоп, пока не перепрыгнешь.

Ну а о том, чтобы он начал сокращаться, вообще речь и не ведется… Для нашей экономики и то что есть — немеренная дыра.

На сьогодні «мінімалка» становить 4173 гривні, що еквівалентно 155 доларам.

То ж на 5 доларiв наверно пигмеи живут, им много не надо, рост у них небольшой. Едят мало, ткани на одежду нужно мало, бензин и газ вообще не нужен… А украинцы под 2 метра роста! Сравнили, тоже.

Так в день, дружище. 5*30=150. Чудом вписались.

Одна акция в США стоит около $174. В стоимость акций вложено много составляющих: курсовые риски, стоимость транзакций иностранных брокеров, отправка из Украины валюты, стоимость услуг захода акции и тариф хранения у брокера. Все эти издержки неизбежно отразятся на итоговой стоимости электронных бумаг в Украине. Чтобы приобрести их у нас, необходимо будет также иметь счет в ценных бумагах и брокера, через которого можно будет купить акции.

Масло масляное, да? Типа где то есть гособлигации, которые государством не гарантируются :-). Так что фактор сохранности еще тот… За что платим конскими ставками…

B — Существенно недостаточный уровень кредитоспособности

CCC — Возможен дефолт