С первого февраля Фонд гарантирования продает права требования по кредитам физлиц во всех неплатежеспособных банках только на голландских аукционах. Об этом вчера сообщили в Фонде.

Фонд гарантирования пустит с молотка ипотечные кредиты украинцев

С осени 2017 года на голландские аукционы уже были выставлены права требования по 1 800 ипотечных кредитов физлиц в нескольких банках, таких как ПАО «КБ« Надра», АО «Дельта Банк», «ФИНАНСЫ И КРЕДИТ» и ПУАО« ФИДОБАНК ». Почти 20% из них было продано уже в ходе первых торгов за 88,5 млн грн, или 28% от начальной стоимости (в 319, 5 млн грн).

«Минфин» решил напомнить читателям, как происходят торги и какие кредиты продаются на голландских аукционах. Мы републикуем текст, подготовленный в конце прошлого года, во время старта распродажи кредитов.

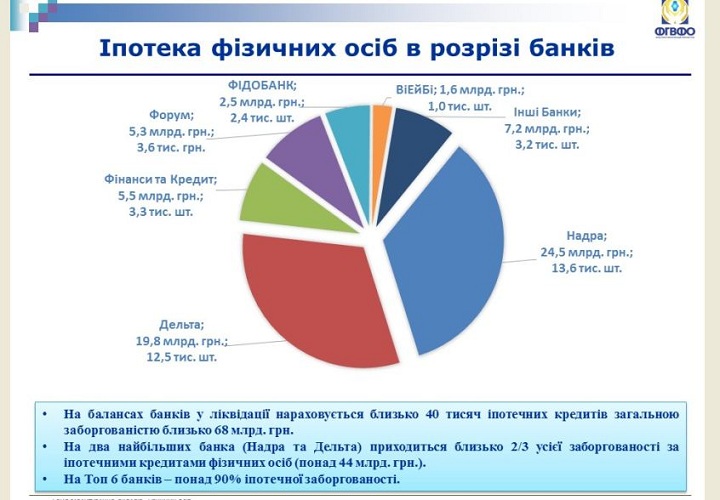

В ближайший год Фонд гарантирования вкладов будет активно распродавать права требования по ипотечным кредитам физлиц. С молотка уйдет почти 20 000 кредитов украинцев. Общая сумма долга по этим займам - 36 млрд грн. Это более половины ипотечных кредитов из портфеля банков банкротов.

Еще почти 20 000 кредитов граждан с задолженностью на 32 млрд грн сейчас находятся в залоге НБУ. Фонд их выставит на аукцион, как только получит «добро» от регулятора.

Что будут продавать

95% кредитов, которые намерен продавать Фонд — валютные займы, выданные до 2009 года по курсу 5 грн$.

На торги будут выставлять кредиты с просрочкой более 90 дней. Две трети займов, которые хотят продавать, приходится на заемщиков всего двух банков — Дельта и Надра.

В первую очередь, с молотка пойдут те долги, по которым уже были запросы от покупателей.

Кредиты, которые исправно обслуживаются заемщиками, Фонд продаст в последнюю очередь - в самом конце ликвидации банка. По данным ФГВФЛ, сейчас таких совсем немного. Из общего объема ипотечных кредитов, которые находятся в банках-банкротах, обслуживается только 2%. Реструктуризированные кредиты также войдут в эту группу: их будут продавать в последнюю очередь.

«Спрятаться не удастся. Каждый кредит будет выставлен на продажу. Рано или поздно его выкупят и к должнику кто-то придет», — обещает директор департамента консолидированной продажи активов ФГВФЛ Тарас Елейко.

Кто может покупать

Сам заемщик или поручитель по кредиту не смогут выкупить долг — это запрещено законом. Все остальные смогут участвовать в торгах свободно.

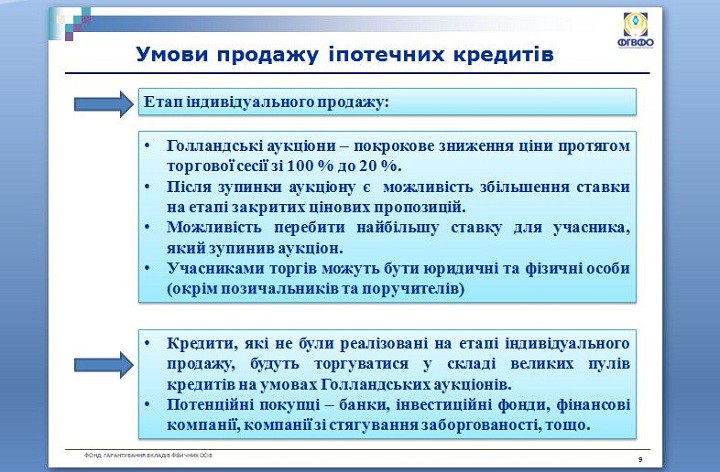

На втором этапе, когда кредиты будут «паковаться» в пулы, их смогут выкупать профессиональные участники рынка — коллекторы, инвестфонды, финансовые компании и т.д.

Как будут продавать

Кредиты будут продавать в розницу. Их будут выставлять на аукцион по номинальной цене. В процессе торгов цена может упасть до 20% от номинальной, то есть максимальный дисконт — 80%. Если покупатель так и не найдется, права требования будут «упакованы» в пулы и их продадут оптом.

По словам заместителя главы ФГВФЛ Светланы Рекрут, кредиты, выданные Дельта Банком, Банком Надра, Фидо Банком, Финансы и Кредит, Фонд уже начал продавать через голландские аукционы. Займы, выданные другими банками — Платинум, Форум, VAB и др., пока продаются по старой схеме. «Но они перейдут на голландский аукцион с 1 квартала 2018 года», — пообещала Рекрут.

Что делать, если кредит выставлен на торги

Самое очевидное — погасить кредит, выплатив всю сумму задолженности. В этом случае кредит снимут с продажи.

Есть и более дешевый вариант: заемщик может попросить родственников или друзей выкупить его кредит на торгах с дисконтом. В этом случае он будет должен уже не банку, а новому кредитору, с которым договориться проще. К тому же, сумма долга уменьшится.

Наконец, кредит можно будет реструктуризировать. На каких условиях — пока не известно. Процедура реструктуризации пока только разрабатывается, Фонд обещает обнародовать ее в ближайшее время. Известно только, что срок выплат по кредиту нельзя будет растянуть на дольше, чем период ликвидации банка-кредитора (пять лет — максимум). Поскольку процедура ликвидации большинства крупнейших банков-кредиторов уже длится около трех лет, отсрочка заемщикам не будет превышать 2 года.

Заемщик, который решится на реструктуризацию, будет обязан погасить всю сумму кредита, поскольку, согласно закону, предоставлять должнику дисконты и «прощать» ему какую-то сумму ФГВФЛ не имеет права.

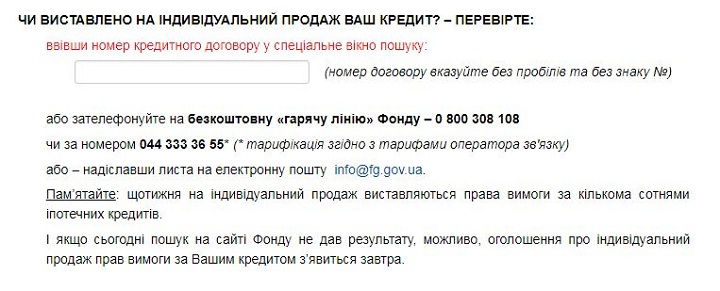

Как проверить, продается ли ваш кредит

На центральной странице сайта Фонда гарантирования создан специальный раздел. В него может войти любой желающий.

В строку «поиск» необходимо ввести номер кредитного договора. И сайт покажет, какой договор имеет статус, выставлен ли кредит на торги, по какой цене и т.д.

Информацию о договоре также можно получить по телефону или отправив запрос по электронной почте.

Комментарии - 17

«В процессе торгов цена может упасть до 20% от номинальной, то есть максимальный дисконт — 80%.»

Только идиот будет погашать свой кредит, если можно путём несложных манипуляций снизить сумму долга до 20% от первоначальной…

1. Родственник или друг откровенно заявляют: « А мне зачем это нужно?» И не даст денег. Если заемщик банку деньги не отдал, то родственнику или другу не отдаст подавно. Это правда жизни.

2. Права требования по кредиту может купить другое заинтересованное лицо со всеми вытекающими последствиями для заемщика. И это лицо может быть значительно более искушенным, чем банк, в вопросе взыскания задолженности.

И правильно сделает.

По п.2 — когда уже должников по ипотеке будут выкидывать на улицу за просрочку?

Тем более, они по сути арендуют эту недвигу.

И не находит покупателей, т.к. права кредиторов в Украине никак не защищены.

Ещё через пару лет истечёт срок исковой давности и вопрос денег будет закрыт на всегда…

Кстати, если не ошибаюсь, то мораторий не распространяется на залоги ЛИКВИДИРУЕМЫХ банков (хотя могу все-таки ошибаться).

А желающих купить кредит с дисконтом 80% найдется немало, и не только из числа связанных с заемщиком лиц. Уважаемый Qwerty1999 писал, что доверенное лицо может за деньги заемщика выкупить кредит с дисконтом 80%. А кто-то захочет выкупить с дисконтом в 79%. А голландский аукцион от Прозорро — вещь грозная в своей простоте. Можно, имея деньги и желание, пролететь «как фанера над Парижем».

Значит, в среднем, долг по одному ипотечному

кредитному договору равен 1,8 млн грн

В переводе на баксы ~ $66,9 тыс

20% будет в пределах ~ $13,3 тыс

Например: может ли новый кредитор установить «заоблачную» % ставку? условия о погашении согласовываются с заемщиком заново или предъявляются в одностороннем порядке новым кредитором? и т.п.

или же при продаже сохраняются все условия по проданному кредитному договору as is?

Формат отношений, как я понимаю, зависят, конечно же, от того кто купил эти права (банк, коллектор, и др.).

Заранее благодарен.

''В Украине нет желающих купить'' — не поверите, в Нидерландах не будут покупать эту просроченую ипотеку.

Вот и ответ — лишь бы что-то написать.