«Минфин» сегодня опубликовал 10-й рейтинг устойчивости банков. После публикации каждого рейтинга мы получаем отзывы от читателей. Комментарии очень разные: кто-то считает, что банковские рейтинги не имеют никакого смысла и не отражают действительность, кто-то, что они правдивые и по рейтингу «Минфин» можно отслеживать, какие банки «не доживут» до следующего квартала.

Как рейтинг «Минфина» предсказывает проблемы в банках

Конечно же, найдутся и альтернативные мнения, согласно которым рейтинг рейтингу рознь, а его прогнозная способность зависит от качества методики или опыта его разработчиков.

Чтобы расставить все точки над і, мы исследовали точность рейтинга устойчивости банков от Минфин, за качество которого несем ответственность.

Насколько сильно отличались рейтинги устойчивости проблемных и здоровых банков?

За всю 2,5 летнюю историю нашего рейтинга распределение количества банков по каждой «звездной» категории приближается к нормальному: чаще всего банки получали три или три с половиной звезды, реже встречаются банки с минимальными и максимально возможными рейтингами. Это связано с особенностями методики, по которой баллы зависят от размещения показателей банка относительно всех остальных по системе.

Общее количество рейтингов банков

В результате такой привязки, общее распределение рейтинговых звезд во времени изменялось незначительно. Кризис и ухудшение коррекций аналитиков в 2014-2015 г.г. снизили средние значения лишь на ползвездочки — с 3.5 до 3 баллов.

Если же посмотреть отдельно на группу проблемных банков – распределение их рейтингов было явно смещено влево, в сторону более низких баллов.

Количество рейтингов проблемных банков (2 квартала до введения временной администрации ФГВФЛ)

За 3-4 квартала до дефолта большинство рейтингов будущих проблемных банков опускалась в нижнюю половину рейтинговой таблицы (менее 3,5 звезд). Когда до введения ВА еще оставалось 2 квартала, медианный рейтинг портала «Минфин» для соответственных банков был на критически низком уровне 2,7.

Динамика рейтингов здоровых и проблемных банков за n кварталов до дефолта

Динамика среднего рейтинга проблемных банков в зависимости от квартала до введения временной администрации, а также стандартное отклонение

.png)

До сих пор ни один банк, в последствии попавший в руки Фонда, не получил по результатам последнего квартала перед дефолтом (t-1) более 2,5 звезд по методике «Минфин».

Доля рейтингов проблемных банков в зависимости от квартала до введения временной администрации

.png)

В общем, рейтинги проблемных банков начинали падать задолго до банкротства, поэтому их можно использовать как один из сигналов раннего предупреждения.

Особенно точными рейтинги «Минфина» оказались за 1-3 кварталы до ввода ВА. Это следует учитывать при финансовом планировании.

Если сроки депозитных договоров дольше 6-9 месяцев – вкладчикам желательно более тщательно отслеживать динамику рейтинга банка, помнить о его вероятностной природе, а также о том, что никакая методика не даст 100% гарантии устойчивости финансового института.

Насколько точно рейтинг «Минфина» предсказывал проблемы банков?

Дальше мы постарались определить прогнозную силу каждой рейтинговой категории – например, узнать насколько выше может быть риск дефолта банка с 4 рейтинговыми звездами по сравнению с 2-звездочным банком?

Как показывает наш исторический опыт – разница существенна.

Соотношение проблемных (D) и здоровых (H) банков в зависимости от рейтинга «Минфина» за всю историю рейтингования

.png)

Более половины случаев получения 2 звезд на протяжении 2013-2014 г.г., предвещали введение временной администрации. Вероятность ввода временной администрации в такие двухзведочные банки была чуть выше риска получить «решку», подкидывая монетку.

Банки с 3 баллами попадали под опеку Фонда с вероятностью 1/3, иными словами каждый третий «троечник» оказывался неплатежеспособным.

Тогда как 4 балла будущие банкроты получали только в 10% случаев, и то не меньше чем за год перед дефолтом. А в 90% случаев «хорошистами» заслуженно становились выжившие в период кризиса банки.

5 звезд не получил ни один проблемный банк за всю 2-летнюю историю существования рейтинга «Минфин».

Нужно учитывать, что, начиная с прошлого года, количество обанкроченных банков перешагнуло все исторические рекорды. И хотя проблемы финучреждений с низкими рейтингами подтвердили верность нашего подхода к оценке устойчивости банков, искренне надеемся, что в будущем процент дефолтов по каждой из рейтинговых групп будет сокращаться.

Успехи и ошибки прогнозирования дефолтов банков

За весь период рейтингования ни один проблемный банк не получил в среднем более 3,5 звезд. Но по сравнению с другими банками в общем зачете оказались завышенными рейтинги VAB Банка, Форум, Брокизнесбанка, Имексбанка, Южкомбанка и др., которые в среднем получили более 3 баллов.

Средний рейтинг проблемных банков за всю историю рейтинга «Минфин»

Заметим, что средние значения рейтингов считались за всю историю рейтинга с относительно благополучным 2013-м годом включительно, тогда как в большинстве случаев рейтинги понижались за несколько кварталов до дефолта по мере ухудшения финансового состояния банков.

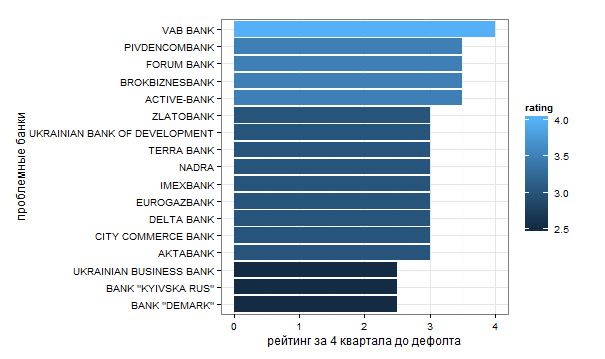

За 4 квартала до дефолта рейтинги проблемных банков оказались ниже средних, особенно низкие рейтинги были в Укрбизнесбанке, банках Киевкая Русь и Демарк (2.5 зв.).

С другой стороны, VAB Банк был существенно переоценен (4 зв.), а Форум, Брокбизнес и Актив получили 3,5 звезд.

Рейтинг проблемных банков за 4 квартала до дефолта

За 2 квартала до дефолта рейтинги банков существенно снизились. Методика «Минфина» сумела обнаружить проблемы в банках Надра, Дельта, City Commerce Bank, Терра Банк, Украинский Бизнес Банк, Киевская Русь, Камбио, Златобанк (2-2.5 звезд).

Рейтинг проблемных банков за 2 квартала до дефолта

Несмотря на то, что, в общем, удалось поймать тревожные сигналы по большинству финучреждений, не вышло вовремя зафиксировать проблемы Форума, Брокбизнесбанка, а также Имексбанка (3,5 зв.).

Возможной причиной ошибки с первыми двумя банками могла быть внезапность финансового кризиса в начале прошлого года, а также резкая смена политической ситуации, которую не сумели предугадать аналитики, делая коррекции в ноябре 2013-го.

В случае с Имэксбанком – нарушения нормативно-правовых актов даже куратор НБУ обнаружил лишь через неделю после вывода активов путем проведения внебалансовых операций. Также по данным НБУ досрочный возврат инвесторам средств, привлеченных на условиях субординированного долга, неожиданно быстро привел к уменьшению капитала банка и ухудшению состояния его ликвидности.

В банкротствах большинства переоцененных банков существенную роль сыграл фактор владельцев, которые резко потеряли свой политический вес. Не способствуют высокой точности рейтинговых расчетов и бухгалтерские махинации в финансовой отчетности.

Эти уроки мы учли в обновленной методике рейтинга, усилив мониторинг за качественными индикаторами устойчивости, в частности – за конечными бенефициарами и платежной репутацией банков.

Вместо заключения

Уоррен Баффет однажды сказал, что для успеха в сфере инвестиций необходимо уметь держать под контролем те порывы, из-за которых у других инвесторов возникают большие проблемы. Его совет актуальный и для таких последних из могикан как вкладчики украинских банков. На сложном пути осмотрительного управления финансами рейтинги дают нам возможность комплексно и относительно объективно посмотреть на банк, снизив влияние рекламы, бренда, депозитных ставок и прочей шумихи вокруг банка практически до нуля.

История рейтинга устойчивости банков от портала «Минфин» доказывает, что даже неполные и поверхностные данные официальной отчетности проблемных финансовых учреждений зачастую содержат сигналы опасности. Наша цель – вовремя обнаружить, точно оценить и быстро донести эти сигналы читателям. На данный момент мы неплохо справились с этой задачей.

Динамика рейтингов «Минфина» для отдельных банков

.png)

Роман Корнилюк, к.э.н., доцент кафедры банковского дела КНЭУ имени Вадима Гетьмана

Комментарии - 122

ПриватБанк — 2,9 — мы все правильно понимаем?

— Банк системно важливий, НБУ на даний момент демонструє підтримку.

— Аналізувався кризовий період. ми всі надіємось, що далі такого сильного банкопаду не буде і ця історична ймовірність буде знижуватись.

— Ймовірність 1/3 в очах оптиміста означає, що 2/3 все таки вижили;)

Минфин или Роман Корнилюк, к.э.н., доцент кафедры банковского дела КНЭУ имени Вадима Гетьмана?

1. Депозити вище річної і поточної інфляції, а також облікової ставки — це фінансова піраміда. Це вже мінус одна зірочка.

2. Відсутність ефективних реальних резервів, високоліквідних активів у розмірі більше 10% від всіх активів — це ще мінус одна зірочка. Це — кошти на депозиті НБУ, валюта, надійні валютні іноземні держоблігації, і можливо ще щось.

3. Неякісні сумнівні договори з клієнтами — це також мінус зірочка.

4. Кептивні банки — це також мінус зірочка.

5. Сумнівні операціїї — це мінус дві зірочки.

6. Просрочка більше 5% — це мінус зірочка,

більше 10% — мінус дві зірочки,

більше 15% відсотків-мінус три зірочки.

===

Тобто, більшість укрбанків — це одна-дві зірочки,

найкращі банки — три зірочки.

Наприклад, можете дати точний критерій віднесення банку до категорії «кептивний»?

Або як дізнатись / а найголовніше довести, що операції банку «сумнівні»? Якщо такі виявляться — то який процент враховувати? Чи одного візиту правоохоронних органів для цього вистачить?

Це совецька хвороба: 5,4,3, а 2,1 і 0 не ставились…

З моїх шести пунктів тільки 4-й і 5-й потребують додаткової перевірки і спеціальних знань оцінювачів.

Щодо сумнівних операцій — то вони часто лежать на поверхні, як наприклад, Приватбанк уже двічі закладає один і той же літак за мільярд гривень…

Щодо офіційної інформації, то і вона потребує додаткової перевірки і не є повністю достовірною.

Наприклад,

Банк Фінанси і кредит показує хороший баланс.

1) Щодо ствок депозитів — ви праві (питання лиш в вартості процесу їх моніторингу)

2) ліквідність врахована в рейтингу (по даним НБУ), а щодо резервів під кредитні ризики — поки не виявляв прямої залежності між ними і дефолтами в дослідженнях.

3) сумнівні договори — теж нечіткий критерій і проблемний для швидкого моніторингу по усіх банках

4-5) ви погодились

6) не зрозумів про яку ви прострочку і де можливо дізнатись точні цифри.

Названі Вами фактори частково враховані у корекціях експертів, які кожен день займаються аналізом банків.

всі банки будували піраміду.

2. методика НБУ не відповідає необхідній оцінці по реальним резервам.

3. сумнівні договори — з фізособами по депозитам,

по іпотеці, за кредитами — багато неврегульованого і неоднозначного. Тож достатньо одного такого договору в банку як йому треба знімати зірочку.

Тобто це не потребує багато часу.

6. просрочка — так звані резерви під знецінення,

по яких добре видно просрочену заборгованість,

якщо банк не маніпулює.

minfin.com.ua/blogs/vicmarin37/68240/

согласно отчетности НБУ (раздел активы) на 01.04.2014:

Общий объем кредитов = 31,3 млрд. грн.

Кредиты юр. лиц = 22,05 Резервы по юр. лиц = 5,75

Кредиты физ. лиц = 9,26, Резервы по физ. лицам= 15,86

во-первых вас не интересует вопрос, почему по кредитам физ. лиц резервы больше задолженности?

во-вторых: Реальный КП = 31,3+5,75+15,86=52,91

Коэффициент резервирования (не просрочки) = (5,75+15,86)/52,91=41% (а не 68%).

Кроме того не факт, что 100% от зарезервированных кредитов — не обслуживается. Резерв мог быть начислен из-за уценки залога (кредит переоценился в валюте, а залог нет), наличия просрочки, которая была закрыта на резерв остался и еще массы причин (нет проверки залога например или залог не застрахован).

Аваль на 1.4.2015

активы=52,8

пассивы=52,8

в т.ч.

обязательства=48,7

капитал=4,1

===

проверьте

Объясняю для «незнающих» на простом примере:

У Вас был кредит 1 000 грн., резерв 0. В активе кредит 1 000 грн.

По каким-то причинам кредит был зарезервирован на 50% (к примеру проблема с залогом или ухудшилось фин. состояние), что происходит:

Теперь кредит отображается в отчетности (актив) как 500 грн. (отдельной строкой 500 грн резервы), а фин. результат (форма 2 доходы-расходы) уменьшился на 500 грн. резервов.

Вот так по отчетности.

Верно я баланс указал?

— зарезервирован на 100% (то есть в активе вообще 0 будет);

— резерв может быть уменьшен/увеличен или вообще расформирован. Исходя из этого объем кредитам в активе баланса будет уменьшаться или увеличиваться.

т.е. активов больше чем пассивов? это уже чтото новенькое, ну и ну.

т.е. Аваль выдал 52,9 кредитов и это больше, чем все активы банка?

за счет чего?

Но тут мне Вам сложно объяснить, потому, что к сожалению вы не понимание правил формирования отчетности.

Попробую наиболее краткий пример:

К примеру на начало года у вас было 1000 грн. кредитов в активе, 100 грн. собственного капитала и 900 грн.

депозитов — в пассиве.

1000=900+100 (баланс сходится)

За год вы получили прибыли от операционной деятельности допустим = 50 грн. И никуда ее не дели.

тогда Ваш баланс такой

1000 кредитов + 50 грн. денег в активе=в пассиве 900 грн. депозитов и 150 грн. собственного капитала.

1000+50=900+100+50=1050 (баланс сходится).

Но представим в последний день периода выяснилось, что из 1000 грн. кредитов на 40 грн. нужно начислить резервов (по каким-то причинам), что произойдет:

В активе кредитов будет 1000 — 40 = 960, деньги никуда не исчезли=50 грн.

А в пассиве прибыль уменьшилась с 50 до 10 грн.

И теперь баланс выглядет так = 960+50=900+100+10=1010 (баланс все равно сходится но реально кредитов больше).

но на практике никто ни с активов, ни с пассивов ничего не списывает и показывает баланс

активы 1050

резервы -40

пассивы 1050.

Вот я и напоминал всем, что нужны реальные резервы в активах, из которых и должна вычитаться просрочка…

И резервы пид знецинення названы в балансы неверно и точнее было бы назвать «возможный убыток», ожидаемый убыток, убыток будущих периодов.

Если бы учитывали, то в пассивах капитал бы списывали и при большой просрочке он бы пошел к нулю или в минус.

Поэтому, я как всегда прав:)

www.bank.gov.ua/control/uk/publish/article?art_id=36807&cat_id=36798

А у Аваля

резервы пид знецинення

на 1.1.15=-14,

а на 1.4.15=-21,

при этом капитал

уменьшился с 6,1 до 4,1.

Так что будьте здоровы,

и не хворайте…

Деталей не знаю,

предполагаю что невозвратные безнадежные кредиты списали за счет капитала, а в резервах цифра осталась.

Что касается моего предложения по реальным резервам должно быть так:

в активах часть прибыли записывается в строке резервы под возможные убытки,

на вашем примере-

активы +1050,

в т.ч.

резервы под убыток +50,

пассивы +1050,

в т.ч. в капитале

резервы пид знецинення +50.

И вот когда при просрочке

появляются ваши -40,

то они списываются и в активах и в пассивах в строке резервы.

И тогда по строке в активах

резервы под возможный убыток если будет с плюсом,

то еще резервы есть,

а минус покажет что банк уже пошел на неплатежеспособность.

ну вот кое-что нашел…

Прежде всего, следует отметить, что в балансе банка сумма кредитов, предоставленных клиентам, корректируется на величину созданных резервов на возможные потери, и отражается по “чистой“ или “очищенной“ стоимости по строке “Кредиты и дебиторская задолженность“.

Изменение резервов на возможные потери по кредитным требованиям относится на счет “Прибыли и убытки“.

===

т.е. когда безнадежные кредиты списываются, то на эту величину уменьшается прибыль в капитале.

Что касается строки в активах резервы пид знецинення, то она несет в себе только информацию о возможных убытках, но активами не является.

Еще раз, практически под любой кредит (за редким исключением) формируются резервы, просто под хорошие кредиты их формируется мало, а под плохие много.

Таким образом, если под кредит 1000 грн. сформировано 4 грн. резервов, то в отчетности кредит указывается по «очищенной стоимости» — 996, а резервы справочно указываются рядом -4.

НО: кредит возвращается в полном объеме 1000 грн и % платятся по всей 1000 грн.

Таким образом чтобы получить реальный портфель (общий) = 996 +4 =1000

А в отчетности банка очищенную стоимость кредита складываются с рядом указываемыми резервами.

Если же кредит списывается то резервы уходят из баланса, поэтому

взять Аваль: кредиты физ. лиц =9,26, резервы 15,86. Но общий портфель физ. лиц = 9,26+15,86=25,12 млрд. грн.

Если допустим все резервы спишут, то портфель будет 9,26 резервы 0.

что в строке Кредиты и задолженность уже вычтены резервы пид знецинення и тогда эта же сумма должна быть вычтена в пассивах Капитал в строке Прибыли и убытки?

Как известно, просрочка от 3 до 6 месяцев — обесценивается на 21%, от 6 до года — на 50%, и больше года — на 100%. И вы утверждаете, что как только насчитываются на такие кредиты резервы пид знецинення, то автоматически списывается на эти суммы весь Кредитный портфель? Если это так, что нужно всё-таки проверить, то почему у Аваля за первый квартал резервы пид знецинення увеличились с -14 до -21, а капитал уменьшился с 6 до 4, и за счет чего списали еще 5 млрд.?

1. РБА прибыльный по операционной деятельности и операционная прибыль абсорбировала часть убытков от доп.резервирования.

2. Резервы росли также за счет курсовой разницы. А учет влияния курсовых разниц ведется отлично от влияния чистого до резервирования за счет просрочек.

3. Кроме того есть доходы от переоценок. См. отчетность.

Поэтому вполне возможно, что коммулятивно 6 млрд. доп. резервов дали всего -1,8 убытков.

Еще раз к вашему вопросу: «И вы утверждаете, что как только насчитываются на такие кредиты резервы пид знецинення, то автоматически списывается на эти суммы весь Кредитный портфель?»

НЕ списывается, а отражается. Резервы расформировывают, только когда кредит или погашается и когда весь процесс взыскания заканчивается (несколько лет) и признается, что вернуть больше ничего нельзя.

1. Резервы уменьшают прибыль, а раз уменьшается прибыль, то соответственно и уменьшается капитал (пассив баланса), если не уменьшить ничего в активе — то баланс не сойдется.

2. Если уменьшается капитал, то ухудшаются нормативы адекватности капитала. Поэтому, если банк начисляет большие резервы, но выполняет нормативы — это как раз лучше, чем банк — не показывает резервы и выполняет нормативы (потом сюрпризы при ВА).

3. Особенно нужно понимать, что дорезервирование в 2014 и 2015 было объективно связано с дефолтами заемщиков на Донбассе и в Крыму (банк тут явно ни в чем не виноват) + переоценка валютных кредитов (проблемные тоже переоцениваются и дорезервируются).

При просрочке кредита на 6 мес. балансовая стоимость такого кредита уменьшается на 50% и это отражается в балансе в строке Кредиты и задолженность клиентов?

Получается. что проблема состоит в качестве выдаваемых кредитов и в ликвидности активов.

Что касается просрочка/кредиты, то хоть чистый кредитный портфель, то хоть включая безнадежные кредиты, всё равно такой коэффициент наглядно показывает качество работы банка при условии отсутствия манипулирования

балансом.

1. Резервы нельзя списать пока не закончится полностью судебное и исполнительное производство (большинство с 2009 года не закончились).

2. Раньше нельзя было простить долг и списать резервы, так как налоговая считала данное списание как доход заемщика и требовала заплатить подоходный. Сейчас лучше, но все равно быстро не получается.

А якщо й є, то протилежна Вашій гіпотезі:

01.01.2014 р. у досі діючих банків коеф. резервування (що по вашій формулі, що по формулі з додаванням до резервів у знаменник SAndreyS) у середньому був навіть трохи вищим, ніж у банків, в які вводилась тимчасова адміністрація (через мінімізацію резервів проблемними).

Цифри і історія 2014-1Q15-го Вашу гіпотезу не підтверджують

Див. розподіли значень на тут:

www.bankografo.com/LLPR_1.png

www.bankografo.com/LLPR_2.png

як відомо значне резервування робиться після 6 місяців. Це одне. Щоб оцінити платіжоспроможність банку,

друге — треба враховувати відтік капіталу з банку через повернення депозитів та інших зобовьязань,

і третє- зовнішнє рефінансування.

Тому здається, що прострочка 50%, а завдяки рефінансуванню банк ще тримається,

але шансів на відновлення у такого банку майже немає…

Повторює, криза 2008 року була меншою,

у НБУ були необмежені можливості для підтримки, та банки з просрочкою не витримали, хоча деякі як Надра аж тільки зараз остаточно збанкрутніли.

Тобто, можлива безкінечна підтримка,

але що то за банк, що весь час на рефінансуванні тримається і чи варто працювати з такими?

1. «Банки можуть маніпулювати з прострочкою» — почти правильно но манипулируют не с просрочкой а с формированием резервов, например завышая класс заемщика

2. «як відомо значне резервування робиться після 6 місяців.» — полный бред! Например по ПОС кредитам, КК кридитам наличными что по системе НБУ что по IFRS резервы формируются от 80% и выше. Больше того, при выдачи беззалогового кредитам даже когда класс заемщика А формируется резерв, при классе заемщика D формируется при выдачи 100% резерв.

Я уже как то Вам более детально указывал что просрочка и проблемный портфель (а именно с него формируется резервы) это разные вещи и что при формировании резервов есть разные принципы — в основном это зависит от типа кредитам и класса заемщика.

В очередной раз Вы спорите даже не понимая элементарных вещей, а лучше бы сначала литературу изучить а потом пытаться спорить:)

Надеюсь без обид?:)

Я Вам еще летом 2013 года подробно рассказывал, что банковская система обделается, но вы не верили. Но это мелочи…

Вы так и не прокомментировали

minfin.com.ua/blogs/Uvarov/68843/#com2575331

3 мая 2015, 14:52#

Что касается физлиц вообще,

то они во время этого кризиса

показали плохую погашаемость

взятых кредитов — в разрезе по типам кредитов данных не имею.

А вы не поленитесь,

загляните в балансы всех банков — физлица имеют значительно большую просрочку чем юрлица,

по физлицам просрочка

Приват=40%,

Укрексим=300%,

Ощадбанк=130%…

Можете дать ссылку откуда у Вас инфо что просрочка составляет 300%? Такое в принципе не возможно:)

то легко на сайте НБУ открывается отчетность всех банков

www.bank.gov.ua/doccatalog/document?id=17116958

www.bank.gov.ua/doccatalog/document?id=14369302

А спустя 3,5 месяца после вашего комментария, 17.09.2015 г. банк «Финансы и кредит» был признан неплатежеспособным.

Вот и грош цена всем этим рейтингам и оценкам. В неправовом укр.государстве всё зависит от политической конъюктуры,

за пару дней, а не то что за 3,5 месяца…

Так что не стоит обвинять составителей рейтинга

в махинациях с деньгами акционера банка «ФиК».

Не просто же так банк крутит деньгами своих клиентов.

Кстати вот новая фишка от Привата. Когда пополняешь карту по номеру или просто по карте, эта услуга конечно платная. А остаток от пополнения можно перебросить на мобильный или на Копилку или на АТО или на другую карту.

Теперь услуга пополнения мобильного из остатка от пополнения карты тоже стала платной — 1 грн.

То есть Приват стрижет шерсть с яйца. Может там не все нормально?

на 200млн.дол. в сентябре 2015г

Коломойский вывел из Украины 11 млрд грн, выданных Нацбанком «Привату» — СМИ

Больше читайте здесь: zn.ua/UKRAINE/kolomoyskiy-vyvel-iz-ukrainy-11-mlrd-grn-byudzhetnyh-sredstv-smi-158251_.html

но прокуратура другого мнения и от этого грустно:

Прокуратура не считает, что «ПриватБанк» выводил рефинанс незаконно

www.pravda.com.ua/rus/news/2015/03/30/7063115/

Об этом сообщила УНИАН аналитик инвесткомпании Dragon Capital Ольга СЛИВИНСКАЯ.

По ее оценке, остальные 14% еврооблигаций ушли на азиатские счета.

Как отмечает аналитик, структура инвесторов распределилась следующим образом: 63% приобрели зарубежные инвестфонды, а 37% выкупили иностранные банки.

Таким образом, данный рейтинг не более, чем спрогнозировать дождь, когда начали падать первые капли…

рейтинг создают пользователи минфина. т.е. обычные клиенты с большим или меньшим матрасом. т.е. они своими оценками показывают свою ситуацию в текущий момент. т.о. рейтинг является срезом ситуации на момент и не более.

думаю, тогда за «точность» рейтинга необходимо похвалить пользователей ресурса, а не писать «какие мы молодцы...»

Користувачі мінфіна своїми відгуками можуть вплинути лиш на один із 12 факторів — «Платіжна репутація» — у разі масових підтверджених випадків невиплат / або лімітованих виплат / гривневих депозитів.

Якщо Ви уважно подивитесь на корекції аналітиків, то побачите, що експерти негативно ставились до фінансової стійкості даного банку:

Ще по даним 4кв.2013 вони знизили рейтинг на 1.00 зірку

1кв.14 = -0.75

2кв.14 = -0.75

3кв.14 = -0.60

4кв.14 = -0.67

1кв.15 = -0.75

Також, зверніть увагу, що будь-який рейтинг, тим паче у 3 чи 2,5 зірок не може давати 100% гарантії стійкості, а вього лиш показує ймовірність дефолту / введення ТА.

якщо у Вас є ідеї як точно визначити цей момент часу — масової (не епізодичної і не фейкової) невиплати депозитів — поділіться, будь-ласка. Бо у цьому є методичні складнощі.

Це може сприяти і підвищенню точності рейтинга. Адже ми теж не можемо виключити банк з рейтингу на основі кількох негативних коментарів. Поки що ми враховуємо масові протести вкладників лише в такому факторі, як платіжна репутація банку, також свій вплив мають негативні корекції аналітиків.

Идеи есть, но они вряд ли отличаются новизной и они требуют ресурса.

Идея 1.

Улучшить модерацию отзывов по невозврату депозитов на сайте, т.е. отзыв должен перед публикацией проходить проверку (документами). Наиболее оперативно сайт должен реагировать именно на отзывы по не возврату депозитов и установление суточных лимитов на карточки.текущие счета.

Идея 2.

Проверка на местах с публикацией видео и документов. То есть сотрудник сайта при получении нескольких отзывов (3-5 мне кажется достаточно) идти в банк и пробовать открыть и на сл. день получить обратно депозит (допустим 5-10 тыс. грн.) и пообщаться с клиентами, посмотреть на наличие/отсутствие очередей за деньгами.

Гораздо выгоднее делать так как Приват — сплошь и рядом блокировать средства на картах до выяснения. А причины можно и не обяснять(мошенничество, технический сбой, ошибка, гарячая линия да что угодно.)

Главное что таких временно заблокированных карт — десятки тысяч. А деньги по таким картам можно пустить в оборот.

Забыли одну мелочь — для финансового обеспечения карточных транзакций, банк должен держать в процессинговом центре депозит, и блокировка карты никоим образом не даёт право уменьшения суммы депозита.

Просмотрел балансы и финансовые результаты

Райффайзен Банк Аваль за три года

данные в финансовых результатах

«Відрахування до резерву під знецінення кредитів та коштів в інших банках»

не соответствуют изменению

строк в балансе в активах

«резерви під знецінення кредитів та заборгованості клієнтів» и

«Резерви під знецінення коштів в інших банках».

Ранее я упоминал 1 кв 2015г

в балансе в активах резервы увеличились на 7 млрд.гр,

а в финансовых результатах

только на 2,5млрд и почти на столько же

и капитал банка на 2млрд.

Поэтому, это вызывает сомнение в синхронности

изменения.

Можете перепроверить?

Возьмём, например Укрэксимбанк (4-й в рейтинге) и всеми пинаемый Приватбанк (17-й в рейтинге) — оплата через платежный терминал Приватбанка любой картой проходит за 10-15 секунд, приватовской обычно меньше 10 секунд. С терминалами Укрэксимбанка намного сложнее — их почти нигде нет, а там где они стоят персонал во всю проклинает тот день, когда это свершилось.

Оплата через платёжный терминал Укрэксимбанка любой картой проходит более 50 секунд и оператору почти всегда приходиться продолжать операцию дополнительно нажимая «повторить», оплата родной картой проходит быстрее, но минимум 30 секунд ожидания клиенту обеспечено.

Удивительно, что банк, победивший по результатам IV Всеукраинского конкурса «БАНК, КОТОРОМУ ДОВЕРЯЮТ – 2015» — вообще не попал ни в какой рейтинг — возможно победил самый щедрый. :)

С миру по нитке — голому рубашка…

В представленном рейтинге 37 банков. Но на сегодня у нас из около полутора сотен. Значит рейтинги банков не вошедших в этот список вообще нулевые. И исходя из комментариев более сотни банков просто завтра должны быть закрыты.

Однако их почему то просто нет в рейтингах прошлых и не будет в рейтингах будущих.

И даже из 37 представленных более 10 находятся по всем описаниям в том месте, после которого уже срок смерти надо считать на дни (пардон кварталы). Это значит что у нас на сегодня есть порядка 20 банков? Или же этот рейтинг делается исходя из каких то своих соображений авторов. Например я, живя в достаточно крупном городе недалеко от столицы, интересуясь данной темой не нашел нескольких достаточно крупных на мой взгляд банков и удивился

А откуда у простых потребителей по 200 тысяч и более накоплений и это при зарплатах в 2500 гривен и пенсиях в 1500 гривен…

Смотрю на первую десятку и почему-то кажется, что никак)

minfin.com.ua/blogs/AndreyM/82578

БМ-банк сегодня получил официальный отказ акционера от докапитализации.

Платинум уже зарегистрировал докапитализацию и акционер уже внёс первые 120 млн — наверное у Фагора «отжал»…

Вы не исключение.

Опубликуйте — а мы обсудим.