14 сентября Arm Holdings вышла на IPO, увеличив свою капитализацию на 15%. Торги начались в 19:08 14 сентября 2023 года. Компания привлекла $4,87 млрд — и это стало крупнейшим первичным публичным размещением акций в 2023 году. Сможет ли она составить конкуренцию серьезным игрокам рынка чипов, и поможет ли ее публичное размещение реанимировать рынок IPO — разбирался «Минфин».

Как Arm вышел на IPO десятилетия и планирует зарабатывать на ИИ

Акции Arm сейчас торгуются на Nasdaq Global Select Market под тикером ARM. Разработчик чипов, который принадлежит SoftBank Group Corp., продал 95,5 миллионов американских депозитарных акций в верхней части рыночного диапазона от $47 до $51 за каждую.

Торги начались с отметки в $56,10, а уже через 10 минут цена выросла до $58,86, что дало рыночную капитализацию Arm около $61 млрд. Если добавить к этому ограниченные пакеты акций, полностью разбавленная капитализация Arm Holdings Plc составит почти $63 млрд.

На момент написания статьи ARM торгуется по $59,45 (приблизительно два часа от начала торгов), показывая рост на 6%. Максимальная стоимость достигала $61,98 (+11,5%).

Почему IPO ARM не такое, как у других

Чипы Arm Holdings есть почти в каждом смартфоне, но сама компания в широких кругах до недавнего времени была почти неизвестна. Ее имя появилось во всех новостях после объявления планов по роуд-шоу и проведению IPO, которое стало самым масштабным за последние 10 лет.

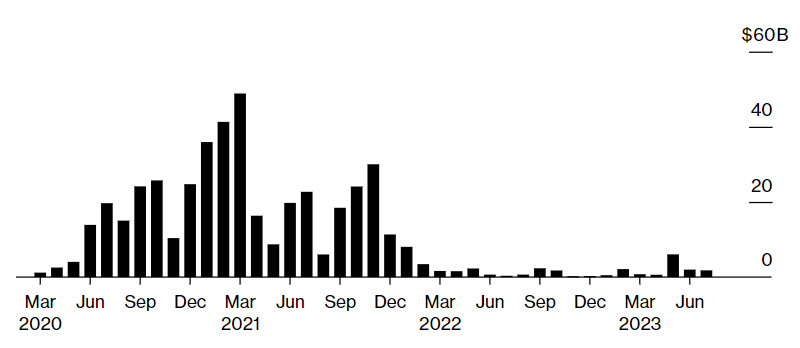

Дело в том, что в начале 2022 года, когда ФРС пошла путем усиления монетарной политики, окно IPO фактически закрылось. Объем публичных размещений в США упал на 95%, а во всем мире почти наполовину — на 45%.

Объем капитала, привлеченного в ходе IPO, в период с 2020—2023 гг.

Источник: Bloomberg

Источник: Bloomberg

В сложных рыночных условиях немного желающих покупать только появившиеся на бирже акции, однако дебют Arm Holdings дает надежду на открытие шлюзов для новых листингов.

IPO Arm необычен в том плане, что это далеко не стартап. Компания была создана в 1990 году, как совместное предприятие Apple, Acorn Computers и VLSI Technology. Это была публичная компания до тех пор, пока ее не купил SoftBank в 2016 году за $32 млрд.

Необычно и то, что комиссии за андеррайтинг были распределены равномерно между четырьмя основными андеррайтерами: Barclays Plc, Goldman Sachs Group Inc., JPMorgan Chase & Co. и Mizuho Financial Group Inc., которые возглавляли предложение Arm.

Ранее Arm преследовал цель собрать от $8 до $10 млрд на IPO. Цель была снижена из-за того, что SoftBank решил купить 25% принадлежащих Vision Fund акций. Эти акции не попали на рынок. Причем Softbank разместил всего 10% акций, что тоже сыграло на рост цены бумаг Arm.

Откуда такой ажиотаж

Если в целом посмотреть на рынок чипов искусственного интеллекта, то сейчас там один монополист в лице Nvidia. Компания купается в лучах славы и является наиболее распространенным выбором среди инвесторов.

В этом году ее акции выросли более чем на 200%, и им пока нет альтернативы. Тем не менее, листинг ARM Holdings Ltd. создает конкурентную среду, и, с большой вероятностью, отнимет у Nvidia часть капитала.

О выводе Arm на IPO Softbank говорил еще в 2020 году. Но в сентябре того же года Nvidia сделала предложение на $40 млрд и инвестор согласился. Это известие заставило понервничать всех игроков рынка. Не без их усилий к делу подключились регулирующие органы — в конце концов, Nvidia отозвала свое предложение. После этого Softbank заявил, что возвращается к плану А, то есть к проведению первого полупроводникового IPO.

Появление еще одного крупного игрока на рынке чипов ИИ привлекает инвесторов и создает ажиотаж вокруг листинга. Аудитория ищет аналог NVDA в надежде заработать не меньше.

Кстати Nvidia оказалась в числе стратегических инвесторов Arm, наряду с такими гигантами как Apple, Google, Intel, AMD, Samsung, Cadence, Synopsis, и Taiwan Semiconductor. Все вместе они выкупили бумаг Arm на $735 млн.

На чем компания зарабатывает сейчас

Бизнес Arm в разработке и производстве полупроводниковых технологий и других связанных продуктов, таких как компьютерные процессоры, контроллеры памяти, системы интернет-протокола, графические процессоры, средства безопасности и хранения.

Хотя технология Arm используется почти в каждом гаджете, она не очень известна потребителям. Но, несмотря на ее неизвестность широким массам, она является ключевой частью цепочки снабжения микросхем, разрабатывая полупроводники, которые есть у большинства смартфонов.

Arm продает чертежи, необходимые для разработки микропроцессоров, и лицензирует технологию, известную как наборы инструкций, которые определяют, как программное обеспечение коммуницирует с этими микросхемами.

Энергоэффективность технологии Arm помогла сделать ее настолько распространенной на смартфонах, где время автономной работы очень важно.

Благодаря такому позиционированию среди ее клиентов такие известные компании как Apple, Google, AMD Intel и многие другие.

Какие у Arm планы на будущее

В прошлом году Рене Хаас (Rene Haas) вступил в должность главного исполнительного директора Arm. Он сконцентрировал внимание на том, чтобы выйти за пределы рынка смартфонов, который в последние годы находится в состоянии стагнации.

Выручка Arm снизилась примерно на 1% — до $2,68 млрд за финансовый год. Чистая прибыль компании выросла до $549 млн в 2022 году, с $388 млн в 2021 году. В этом году доходы упали до $524 млн.

Хаас нацеливается на более передовые вычисления, в частности, на чипы для центров обработки данных и приложений искусственного интеллекта. Процессоры для этого рынка являются одними из самых дорогих, и самые прибыльные в отрасли.

Чтобы идти в ногу с разработками искусственного интеллекта, компаниям понадобятся соответствующие чипы для запуска сложного программного обеспечения. Руководство Arm говорит, что каждый разрабатываемый ими процессор ускорит ИИ и технологию машинного обучения. Их процессоры уже работают с этими технологиями, и компания начала добавлять новые функции, чтобы алгоритмы работали еще быстрее.

IPO возвращается?

IPO Arm стал самым крупным в США после того, как производитель электромобилей Rivian Automotive Inc. привлек $13,7 млрд в октябре 2021 года. Это первоначальное публичное предложение стало одним из крупнейших в технологической отрасли, хотя все еще значительно ниже двух рекордсменов — Alibaba Group Holding Ltd. в 2014 году привлекла $25 млрд, и дебют в 2012 году компании Meta, ранее известной, как Facebook Inc., в $16 млрд.

Возможно, первое публичное предложение Arm решит проблему IPO. Многое будет зависеть от эффективности ARM не только в первый день торгов, но и в последующие дни, недели и месяцы. Рост акций может побуждать другие компании к размещению на бирже, что, в свою очередь, привлечет интерес инвесторов.

Текущая оценочная рыночная капитализация ARM Holdings PLC лишь чуть ниже $64 млрд, по которой SoftBank купил акции в прошлом месяце. Но это уже гораздо больше $40 млрд, за которые Nvidia пыталась купить компанию.

Эта оценка не максимальная, но и не самая плохая. Она может дать определенную уверенность тем, кто делает ставку на IPO, и наблюдает за рынком, тщательно выбирая цель и момент заключения сделки. Многим компаниям, возможно, придется выставить более низкую оценку, по сравнению с 2021 годом.

Другие планируемые в этом году IPO — Instacart (платформа доставки продуктов) и Klaviyo (производитель программного обеспечения для автоматизации маркетинга). Успешный листинг которых может дать дополнительные признаки возобновления интереса к первоначальным публичным предложениям.

Кроме этого, есть один обнадеживающий признак как для инвесторов публичного рынка, которые ищут «свежую кровь», так и для тех, кто финансирует частные компании, и хотят выйти из компании, — ETF Renaissance IPO, отслеживающий новые публичные компании, в этом году вырос более чем на 33%.

Комментарии - 1