Трамп начал подготовку к тарифным войнам, что означает более сильный доллар. На результаты выборов президента США доллар отреагировал укреплением. Но стоит ли ожидать, что доллар достигнет паритета с евро еще до конца года?

Евро слабеет — доллар растет: достигнут ли эти валюты паритета до конца года

С 2020 года человечество вошло в новую череду глобальных вызовов. Пандемия COVID-19 не только увеличила смертность населения планеты, но и спровоцировала значительное подорожание товарной логистики, перестройку работы большинства мировых транснациональных компаний, передел рынка труда и ресурсов.

Как популисты управляют мировой экономикой

Агрессия россии против Украины обнажила несоответствие реалиям международных институтов, созданных для поддержания мирового демократического порядка. Отразилось это и на мировом финансовом рынке.

Противостояние США-Китай, усиление региональных экономических групп, во многом ориентированных на разных стран-лидеров (Евросоюз, БРИКС и другие), а также закат эпохи глобализации (ярким признаком которого стал выход Великобритании из ЕС) отражались на поведении пары евро/доллар.

Соотношение этой пары практически всегда, как лакмусовая бумага, показывало реальное состояние двух из трех ведущих экономик мира — США и ЕС. Третья из крупнейших экономик, Китай, с его валютой юанем в силу своей специфики, частичной закрытости и заполитизированности, часто отражала не столько реалии соотношения доллара или евро к юаню, сколько «задания» экономического блока Китайской коммунистической партии.

В последнее время над реальной экономикой по всему миру снова сгущаются тучи. Она становится все менее зависимой от сугубо рациональных принципов функционирования валютного и финансового рынков. И все больше зависит от геополитики с ее, с одной стороны, циничной прагматичностью, а с другой — импульсивностью, непредсказуемостью, популизмом и желанием отдельных групп влияния перетянуть одеяло на себя.

Управление настроениями экономических субъектов и граждан посредством постов в соцсетях, попытки создавать тренды на рынке с помощью политических лозунгов и популистских заявлений становятся все более агрессивными и массовыми. В итоге к реальным стрессам для мировой экономики, вызванным диспропорциями развития отдельных стран, все больше добавляется элемент политики.

Как новые реалии влияют на пару евро/доллар

Не стали исключениями и эти октябрь-ноябрь, когда факторы геополитики, войны и экономики сплелись воедино и серьезно повлияли на соотношение пары евро/доллар в мире. А опосредованно — и на курс евро в Украине. В нашей стране евро за последние два-три месяца то взлетал к уровням продажи в 46,50 грн, то проседал до отметок около 43,65 грн и даже ниже.

Особенно сложной оказалась первая половина ноября, когда сошлись несколько факторов, влияющих на ключевую валютную пару: выборы в США 5 ноября, заседание ФРС США 7 ноября, обострение войны в Украине и на Ближнем Востоке. Это привело к существенному проседанию евро.

Поведение пары евро/доллар в октябре-ноябре 2024 года

.jpg)

То есть за небольшой промежуток времени евро на фоне политической президентской гонки в США, экономических обещаний Дональда Трампа, а также решений ЕЦБ и ФРС просел с почти 1,11 вначале до чуть более 1,09 доллара, а после победы Трампа на выборах обвалился до отметок около 1,055−1,06 доллара.

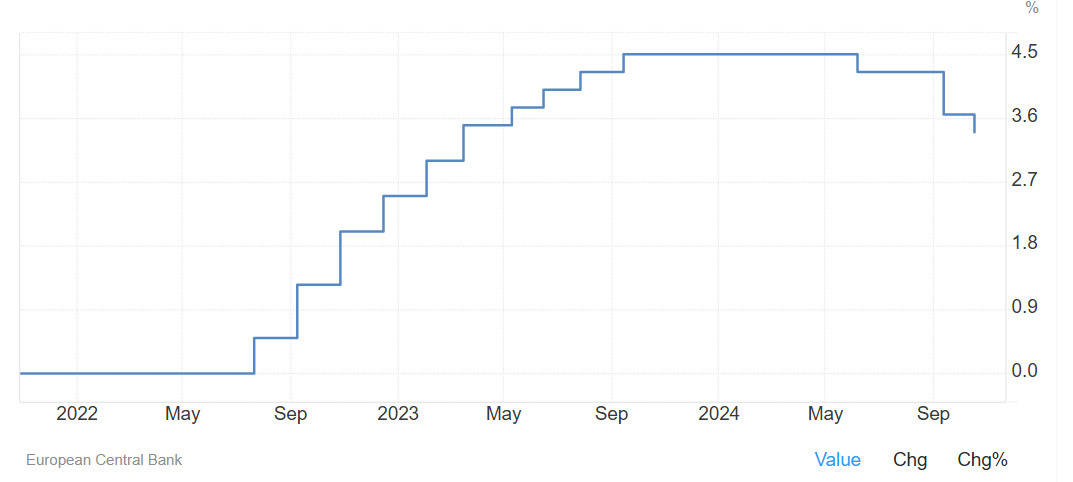

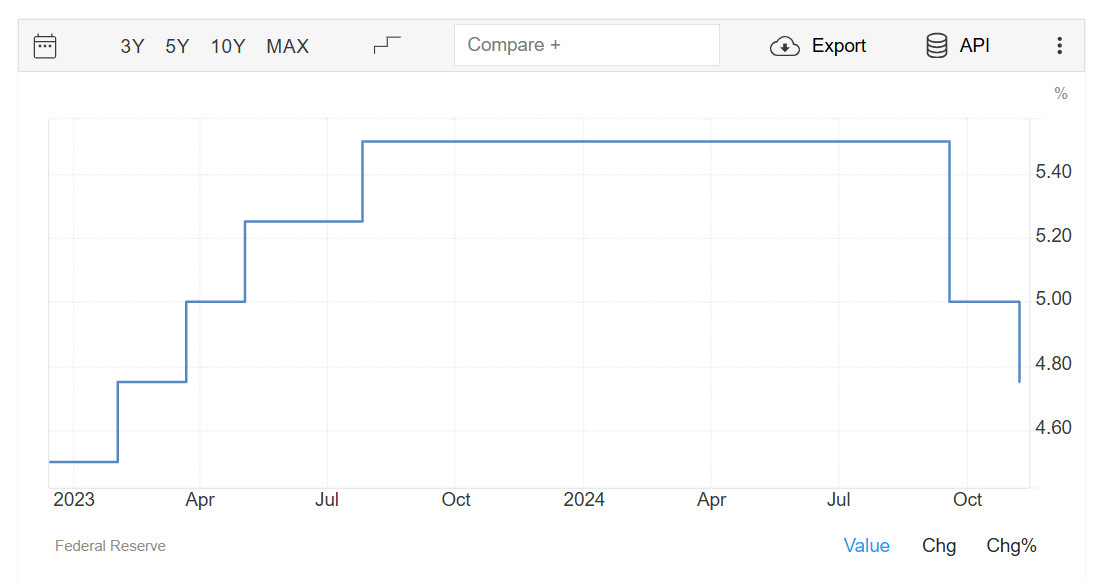

Это очень значительное проседание, с точки зрения как конкурентоспособности американских товаров на европейском рынке, так и с точки зрения макропоказателей и действий европейского и американского регуляторов. Ведь в попытке оживить свою экономику на фоне замедления инфляции цикл снижения процентных ставок проводит как ЕЦБ, так и Федрезерв. Но только с разной степенью агрессивности и с оглядкой на уровень инфляции в этих регионах.

ЕЦБ (ключевая процентная ставка):

ФРС США (ключевая процентная ставка):

Снижение ставки ЕЦБ и Федрезерва в теории должно активизировать экономику. Если с января 2025 года новый президент Дональд Трамп будет проводить более агрессивную политику протекционизма американских товаров и защиты своего рынка капитала, это усилит доллар. Именно победа Трампа уже сейчас подтолкнула инвесторов и спекулянтов к дополнительному вниманию к доллару и американским активам в целом, от рынка акций и облигаций до кратко- и среднесрочных казначейских обязательств Министерства финансов США.

Сильный доллар, с одной стороны, выгоден населению и бизнесу, работающему на внутренний рынок США, но будет иметь негативные последствия для американской внешней торговли. Поскольку американские товары будут дороже за счет слишком «дорогого» доллара.

Продолжение торговых войн с КНР при Трампе вполне объяснимо. Именно во время его предыдущего президентского срока Штаты пересмотрели свою внешнеэкономическую политику, значительно повысив тарифы на китайскую продукцию. Причин для этого было предостаточно — от кражи интеллектуальной собственности Пекином до протекционистской политики Китая, который требует, чтобы глобальный рынок был открыт для его компаний, но не хочет открывать собственный рынок для глобального бизнеса.

Но, помимо этого, Трамп уже заявил о планах ввести пошлины в размере 20% на ряд товаров из Европы. А это будет геополитической ошибкой, учитывая все большее разделение мира на конкурирующие группы влияния. Слишком сильный доллар на этом фоне — не очень хорошая помощь для американской экономики при планах на возвращение США ранее утерянных торговых позиций в мире.

Сильный доллар и цены на нефть

Как правило, при сильном долларе цены на нефть падают. Это обстоятельство может также сыграть в плюс новому президенту. Америке выгодна дешевая нефть, которая обеспечивает более низкую инфляцию на внутреннем рынке.

Одним из неофициальных лозунгов избирательной кампании Трампа (впрочем, об этом он говорил и раньше) был слоган «Drill, baby, drill!» («Бури, детка, бури!»). Трамп неоднократно обещал нарастить нефтедобычу, снизить стоимость нефти до $40 за баррель в течение года и поднять нефтяную отрасль. Он говорил об отмене всех ограничений в отношении нефтяников, которые вводились демократами, и создании дополнительных стимулов для отрасли.

Но падение цен на нефть из-за сильного доллара будет негативно сказываться на других странах. Вот как это работает:

Цены на нефть номинированы в долларах США. Нефть торгуется на мировых рынках в основном в долларах. Когда доллар укрепляется относительно других валют, иностранным покупателям нефти становится дороже ее покупать, так как им нужно больше своих национальных валют для покупки той же самой единицы нефти. Это снижает спрос на нефть.

Снижение покупательной способности других стран. Укрепление доллара удорожает обслуживание внешних долгов других стран, номинированных в доллар. Это может приводить к ослаблению экономик других стран и снижению общего спроса на энергоресурсы.

Спекулятивный фактор. Финансовые инвесторы на рынках нефти могут начать корректировать свои ожидания по ценам на нефть, исходя из курса доллара. Укрепление доллара часто рассматривается, как сигнал к снижению цен на сырьевые товары.

Влияние на производителей. В странах, которые добывают нефть, но чья валюта ослабевает по отношению к доллару, экспортеры могут продолжать добычу даже при снижении цен, чтобы компенсировать потери из-за валютного курса. Это может привести к избытку предложения нефти и дополнительному снижению ее стоимости.

Поэтому для реализации своего плана США нужно все же договориться с крупнейшими игроками на этом рынке.

Динамика цен на нефть марки Brent ($/баррель)

Но нужно понимать, что на фоне политики по сокращению инвестиций в Китай и закрытию американского рынка для китайских товаров существенно идти против основных мировых экономических игроков и своих основных союзников (а ЕС тут играет ключевую роль) Трамп тоже не сможет.

Будет ли паритет доллара и евро

И последнее. Мы видим, что проседание евро почти до паритета с долларом и даже несколько ниже за последние годы фиксировалось только в сентябре 2022 года. После этого евро быстро возвращался к границам коридора от 1,05 до 1,11 доллара с ситуативными колебаниями в этих пределах.

Пара евро/доллар за 2022−2024 годы на момент написания статьи

Но сейчас уже начался цикл снижения процентных ставок ЕЦБ и ФРС, возросло геополитическое напряжение, еще больше стало точек боевых действий по миру. На этом фоне значительное укрепление доллара тоже сработает против Штатов. И все это при росте госдолга США уже свыше $36 трлн и попыток некоторых стран отходить от доллара, как основной валюты для международных расчетов. Поэтому в целом слишком «сильный» доллар на этом этапе будет невыгоден и самим Штатам.

Я считаю, что проседание евро по отношению к доллару уже почти достигло своего «дна», и ниже порога в 1,03−1,04 доллара за евро это соотношение до конца этого года уже укрепляться не будет. Слишком уж много аргументов «против» такого развития событий есть даже со стороны самих США. То есть выход на паритет евро к доллару — маловероятен, с учетом интересов всех мировых игроков.

Поэтому до конца года, скорее всего, нас ждет коридор от 1,03 доллара до 1,07 доллара за евро с ситуативными колебаниями в пределах данного коридора, как реакции на геополитические и экономические мировые новости и события.

Единственное, что может вынести пару евро/доллар за пределы данного коридора в этот период — это совсем нестандартные и непрогнозируемые действия нового президента США. Но так как он в первую очередь бизнесмен, а лишь потом политик, вряд ли будет готов принимать решения, которые будут взрывать основы экономики США. ФРС также не заинтересован в авантюрных решениях. Не готов к ним и Евросоюз. Поэтому, вероятнее всего, мой сценарий и прогноз коридора евро/доллар и сработает в этот период.

Читайте также: Доллар и евро в Украине 18−22 ноября: способны ли валютные игры банков расшатать курс

Прогноз для Украины

На нашем низкообъемном и очень зажатом ограничениями валютном рынке практически курсовой тренд по доллару формирует Нацбанк своими ценниками и объемами интервенций. Он опосредованно влияет и на курс евро относительно гривны. Происходит это через автоматический пересчет мирового соотношения пары евро/доллар на данный момент и текущего курса доллара к гривне.

Поэтому при дальнейшем проседании евро относительно доллара и условно почти стабильном курсе доллара относительно гривны, мы получим дальнейшее проседание евро относительно гривны. Но в уже меньших масштабах, чем это было недавно.

В этом случае, я бы советовал гражданам, которые хотят заработать на евро при уровнях около «дна» (в моем прогнозе 1,03−1,04 доллара за евро), именно в этот момент покупать евро за гривны.

После того, как евро снова станет расти (смотри вышеуказанный график евро/доллар за 2022−2024 годы), они смогут зафиксировать свою прибыль в гривне за счет продолжения постепенного роста курса доллара относительно гривны (реалии Украины) и укрепления позиций евро относительно доллара.

Я бы начинал фиксировать свою прибыль от такой операции в тот момент, когда евро вернется к уровням 1,06 и выше относительно доллара, и уровне в пределах около 45 гривен за доллар в Украине (как это предусмотрено в проголосованном уже Верховной Радой бюджете нашей страны на конец 2025 года).

Комментарии - 2

Я свій євровий кошик активно витрачав в подорожах протягом останніх років, бо тримати його тупо не вигідно. Дякувати, що не набрав свого часу багато — менше 10 тисяч про запас. Як раз на відпустки.