5 октября 2011

Последний раз был на сайте:

6 марта 2026 в 16:05

-

ruslanromayev

56 лет, Днепр

-

duke34

56 лет, Киев

-

Mikhail6759

56 лет

-

DiGek

Киев

-

Kyleta 12

Полтава

-

Romancho

42 года

- 24 сентября 2020, 2:03

Карантинный след на валютном рынке

События на валютном рынке традиционно привлекают внимание украинцев (избирателей). Каждое подорожание зеленой валюты на 0,5-1,0 грн воспринимается на рынке как «обвал» гривны, хотя в процентном отношении мы видим совсем небольшие колебания. Думаю, что одна из основных причин текущих колебаний на валютном рынке спрятана именно в объективно вынужденном карантине в первом полугодии этого года. Возникшая проблема касается не только Украины, она имеет интернациональный характер, вот только уровень сложности ее решений у всех будет разным.

«Философский камень» денежного обращения

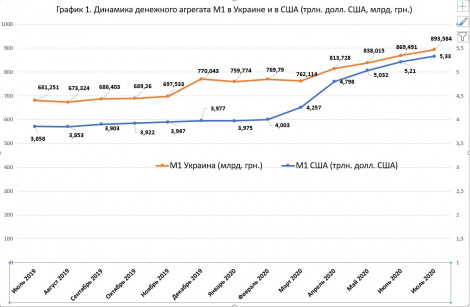

Если вы посмотрите последнюю статистику любого центрального банка, то в 90 из 100 случаев, думаю, обнаружите просто-таки фонтанирующий рост денежных агрегатов М0 и М1. Возьмем, к примеру, Данные Федеральной резервной системы США за первые 7 месяцев 2020 года: М1 (наличные и остатки на счетах до востребования) выросли на 34% или на 1,35 трлн долларов США (График 1). Активная позиция ФРС, направленная на подавление кризиса, привела к насыщению экономики деньгами.

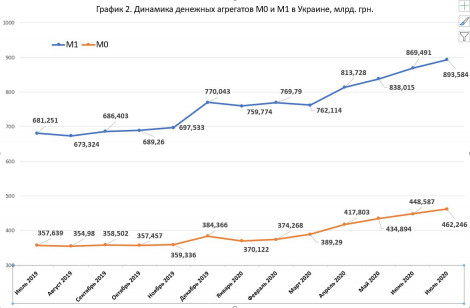

В Украине происходили похожие тенденции: М1 вырос на 16%, а вот наличные в обращении – на 20% (График 2). Центральные банки легко и быстро печатали деньги, но при этом не росла инфляция. Неискушенного читателя это может поставить в тупик: как же так, денежные средства росли, а инфляция – нет. А вот здесь и проявляется влияние карантина на экономику. Карантинные ограничения и последствия вирусного кризиса привели к уменьшению скорости обращения денег. Если помните, в карантин не в удел оказались целые подотрасли розничной торговли. Кроме того, скорость обращения денег в период карантина также снижало и сокращение реальных доходов населения. В итоге мы получили очень «удобный» для монетарных властей вход в кризис. Замедление обращения денег привело к тому, что включив печатный станок, центральные банки практически по всему миру не провоцировали инфляцию, а правительства получали возможность стимулировать экономику ликвидностью.

Непростой выход из кризиса

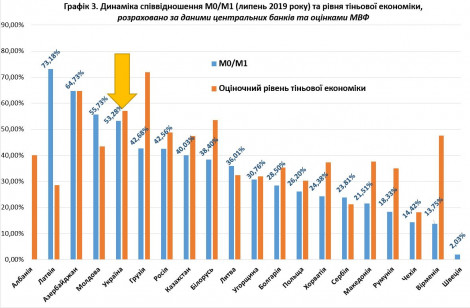

Я отлично понимаю ФРС, их активная позиция просто демонстрирует уверенность в своих силах. Ослабление доллара к евро и другим валютам только поднимет американский экспорт и усилит американскую экономику. Избыток ликвидности, как и во время ипотечного кризиса в 2009 году, ФРС абсорбирует, инструментов для этого достаточно. Пожалуй, в долгосрочной перспективе подобного рода «вирусный кризис пойдет только США только на пользу. А вот с Украиной не все будет так просто. Проблема кроется в разнице структуры денежной массы между развитыми и развивающимися рынками. Приведу данные на июль 2019 года, которые, впрочем, будут актуальны и ныне. Доля наличных в обращении в М1 в Украине превышала 53% (График 3).

Мы вообще были лидерами в регионе по этому показателю. Впереди нас были только Албания со своим наркотрафиком, Латвия с офшорным банкингом, Азербайджан и соседняя Молдова. До уровня наличных в М1 развитых стран, таких как, например, Швеция (2,03%) нам еще очень далеко. В этом и состоит основанная проблема. За первое полугодие 2020 года наличные в обращении у нас выросли на 78 млрд грн. Сумма совсем немаленькая, да и в процентном отношении 20% – это интересный показатель при таргете инфляции 5% и заметном падении ВВП (по прогнозам МВФ на 7,7%). США, Япония, Евро-зона, а также страны ЕС со своими валютами, где доля наличных в М1 занимает до 10-15%, очень быстро абсорбируют лишнюю ликвидность, используя различные инструменты. А вот вытащить моментально, да еще при жестких правилах финмониторинга, наличные из обращения (М0) будет почти невозможно.

Непростая алхимия М0 и М1-М0

Некоторые эксперты активно поддерживают точку зрения, что именно ужесточение правил финмониторинга в Украине привело к росту доли наличных в обращении. Может быть безумные правила финмона и играли роль попутного ветра, но именно вирус заставил крупные центральные банки во всем мире нарастить М1. И именно вирус заставил украинцев наращивать наличные сбережения (М0). Вы вспомните начало карантина. Повышенный спрос на наличные в первые дни образовался из-за страха того, что и банки не будут работать. А далее карантинные ограничения увеличили рост теневого сектора, который не любит работать с безналом.

Впрочем, с безналом (М1-М0) тоже не все так просто. Эксперты указывают, что наш М1 в первые 7 месяцев 2020 года рос практически вдвое медленнее чем в США. Да, это так, но при этом эти же эксперты стыдливо умалчивают, что в расчет денежных агрегатов средства, абсорбированные центральным банком, не включаются. Т.е. стоит учитывать, что у нас в пик карантина банки держали в депозитных сертификатах НБУ до 160 млрд грн, и вплоть до 17 июля этот избыток ликвидности не падал ниже 100 млрд грн. Вся эта непростая алхимия динамики денежных агрегатов и навес из безналичной ликвидности начинают постепенно проявлять себя при восстановлении экономики. Розничный товарооборот у нас начал расти с июля. Ускорение деловой активности в сентябре привело к росту скорости обращения денежной массы, т.е. столько М0 уже стало не нужно. Падение же избытка ликвидности банков, размещенной в НБУ, также показывает, что на безнал (М1-М0) также появился спрос.

Политэкономы с бубнами

А теперь возникает фундаментальный вопрос: куда потечет избыток наличных М0 (50-70 млрд грн) и те 100-160 млрд избыточной ликвидности банков, которые размещены в НБУ? И здесь очень некстати подошло время местных выборов. Я с огромной печалью наблюдаю, как некоторые эксперты, связанные с различными маленькими, но очень амбициозными политическими, силами просто ликуют после каждой негативной новости о сотрудничестве Украины с МВФ, об ослаблении гривны к доллару. Ну ладно бы они просто радовались, но ведь на этом дело не заканчивается: в Интернет-СМИ и на телеканалах происходит раскачиванье ситуации в стиле «все пропало», «средств от МВФ нет», «НБУ меняет менеджмент и какую-то политику» и т.д., хотя НБУ пока мало что изменил.

Так куда же, по-Вашему, будет бежать избыточная ликвидность из М0 и (М1-М0)? Конечно, на самый ликвидный рынок – на валютный. На самом же деле, в сложившейся ситуации рост деловой активности на валютном рынке и рост цен даже в отдельных секторах массового потребления для Украины будет сейчас неизбежным спутником восстановления экономики. Печально, конечно, что при этом слабеет гривна, но тут нужно «сказать спасибо» политическим процессам, которые раздражают экономическую среду, участники которой при любых непонятных обстоятельствах привыкли убегать в валюту.

Ситуация на начало сентября сложилась действительно непонятная и привела к экономическим аномалиям. В нашей стране (да и у наших соседей) еще никогда искусственно не замедляли товарооборот, не ограничивали занятость и при падении ВВП активно не пичкали экономику деньгами без моментальных инфляционных последствий.

Что дальше?

Объективно, в первом полугодии Украине был нужен карантин чтобы выиграть время на подготовку системы здравоохранения к вирусным рискам. Будет ли нам оказана поддержка МВФ и ЕС, я на 100% предсказывать не берусь, но уверен, что такая поддержка весьма вероятна уже в 2020 году. Будет ли вторая волна карантина, тоже сказать не могу – я не вирусолог, оставим такие прогнозы врачам. Но при прочих равных условиях, с окончанием местных выборов истерика вокруг валютного рынка должна поутихнуть. Девальвация доллара к евро с июля сделала наш экспорт в Евро-зону более выгодным, небольшая девальвация гривны к доллару должна также позитивно сказаться на нашем экспорте. Переводы от наших заробитчан (еще одна заметная часть нашего платежного баланса) упали всего на 5-7%. Страна соберет урожай зерновых ненамного меньший чем в 2019 году, и продаст часть этого урожая за рубеж по ненамного меньшим ценам. Так что серьёзных причин для какой-то катастрофической девальвации сейчас нет. Давая оценки текущим уровням доллар / гривна я бы возложил все 100% ответственности за небольшую девальвацию на политиков, рвущихся к власти на местных выборах, и на их прикормленных экспертов. В своей работе я часто фиксирую их следы и в попытках влияния на международные организации, и в создании истерических настроений на рынке.

Виталий Шапран,

Член Совета НБУ

|

|

200

|

- 17:30 Гривна резко упала: доллар обновляет исторические вершины

- 17:11 Конкуренция с NYSE: биржа Nasdaq привлекает Kraken для выпуска цифровых акций

- 16:41 Фонд соцзащиты до 10 марта начислит штрафы за нетрудоустройство людей с инвалидностью

- 16:11 Доллар на межбанковских торгах в Украине впервые достиг 44 гривен

- 14:33 Цены на квартиры в Киеве превысили $1400 за квадрат: что происходит с рынком жилья

- 12:54 Дефицит валюты на межбанке снизился на 24%: эксперт объяснил, почему тогда растет курс доллара

- 12:22 Доллар растет: инвесторы реагируют на угрозу энергетического кризиса

- 11:42 Bitget обновляет Agent Hub, добавляя Skills и CLI — теперь OpenClaw может начать торговлю за три минуты

- 11:17 Евро обновил минимум с ноября на фоне эскалации войны

- 10:39 Курс валют на понедельник: доллар в обменниках прибавил 7 копеек, евро — 20 копеек

Комментарии - 1