- 27 августа 2020, 13:10

Предложит ли ФРС нечто большее, чем «смену амбиций»?

Азиатские фондовые рынки показали скромный рост, а европейские умеренно снижается, так как никто не хочет делать резких движений перед важнейшим выступлением Джереми Пауэлла в этом году. Предполагается что речь главы ФРС будет некоторой «прелюдией» перед сентябрьским заседанием, на котором, как ожидается ФРС представит свою монетарную политику 2.0.

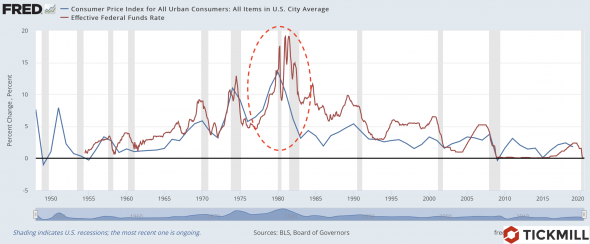

Если финансовые рынки правильно интерпретировали все недавние намеки и заявления чиновников ЦБ, глава ФРС будет говорить о смене базовых целей. А именно, понятие «целевая инфляция в 2%» будет заменена на «целевой диапазон со средним значением в 2%». Другими словами, ЦБ будет допускать ускорение инфляции выше 2%, что раньше считалось нежелательным из-за страхов, которые тянутся еще с 70-80-х годов прошлого века. Тогда инфляция доходила до 13%, а ставку приходилось экстренно поднимать до 15%:

Но время идет, и усиливается подавляющее влияние технологических, демографических, геополитических факторов на инфляцию. Другими словами, разогнать ее становится сложнее, чем сдержать. Поэтому прошлый подход ФРС к контролю инфляции начал систематически вызывать ее «недолет» — доля времени, когда инфляция оставалась ниже цели увеличивалась. Поэтому появилась необходимость пересмотреть политику, вплоть до того, как определяется цель.

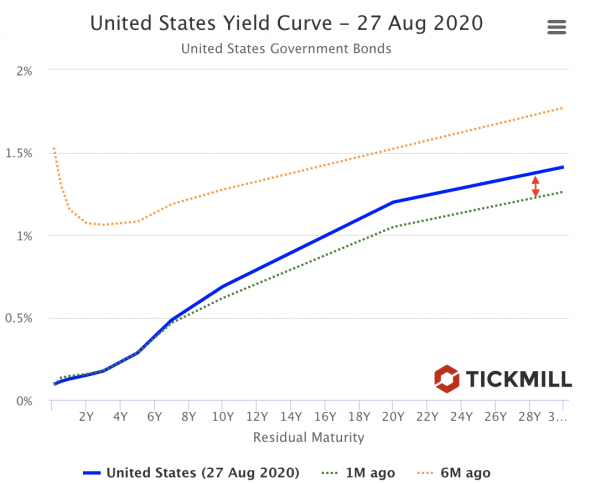

Цель достигнуть инфляцию в 2% в среднем требует от ЦБ больше терпеливости в плане повышения ставок. Другими словами, политика может дольше оставаться мягкой, а инфляция выше 2%. Отсюда и неприятие, прежде всего у инвесторов фиксированной доходности, амбициозных планов ФРС. Ожидания периода более высокой инфляции делают альтернативу реинвестирования в короткие бонды более выгодной, чем в длинные (т.к. короткие бонды будут подстраиваться к ускорению инфляции — давать более высокую доходность), поэтому можно предположить, что спрос на длинные бонды должен сейчас снижаться, а на короткие расти (ну или по крайней мере снижаться в меньшей степени). И действительно, в кривой доходности США можно видеть, что именно дальний конец кривой вырос по сравнению с месяцем ранее:

Стоит, однако вспомнить поучительный пример с Банком Японии, который в 2013 году поднял цель по инфляции с 1% до 2%. Получилось ли у него затем стимулировать инфляцию? Нет, Японии осталась застрявшей в ловушке околонулевой инфляции. То есть смена амбиций, как мы видим, совершенно не гарантирует что инфляция в будущем ускорится до желаемых значений, но, несомненно, способна вызвать подстройку ожиданий, в том числе на финансовых рынках в краткосрочной перспективе, что мы и наблюдаем.

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

|

|

0

|

- 19:17 Налоговая Южной Кореи случайно слила пароль от конфискованной крипты и потеряла $4,8 млн

- 18:50 Мировые корпорации заморозили сотни миллиардов долларов наличными: кто больше всего держит денег «под матрасом»

- 18:24 НБУ дал производителям агротехники больше времени на возврат валютной выручки

- 17:52 Курс валют: межбанк, НБУ, обменники

- 16:57 Tether заблокировал более $4 млрд в криптовалюте из-за незаконной деятельности владельцев активов

- 14:32 Доллар впервые с октября показал месячный рост: что произошло

- 10:13 Курс валют на пятницу: обменники, банки, межбанк

- 09:00 Пенсий не хватит? Все об индексации 2026 и пенсионной реформе (видео)

- 26.02.2026

- 20:00 Главное за четверг: рейтинг устойчивости, прогноз ЕББР и в Украину зайдет польский банк

- 19:44 Deutsche Bank запустил стейблкоин с привязкой к швейцарскому франку

Комментарии