- 18 марта 2019, 14:14

Кэрри трейд как следствие «скуки на рынке»

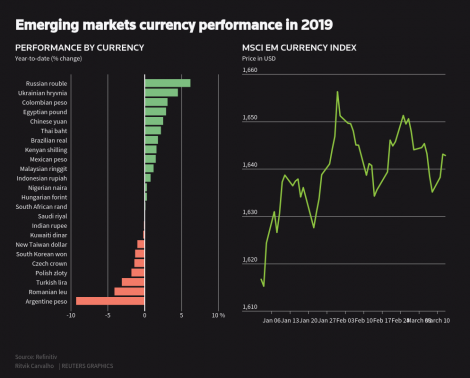

Мировые ЦБ, отложив планы по ужесточению кредитных условий в долгий ящик, «приказали» инвесторам искать доходность на развивающихся рынках, что вновь сделало кэрри трейд одним лидером прибыльных стратегий в 2019 году.

Но сколько еще это может продолжиться?

Снижение волатильности на фондовых рынках США и Европы должно продлиться еще некоторое время из-за ряда высказываний и прогнозов ЕЦБ и ФРС, которые могут быть однозначно интерпретированы в пользу сохранения ставок на текущем уровне или даже их снижения. Для Европейского ЦБ это стало сокращение прогнозов по ВВП и инфляции на 2020 и 2021 год на последнем заседании, а также сигнал к новому раунду TLTRO, т.е. гибким и мелкомасштабным мерам смягчения. На этом, фоне разговоры о повышении ставок, по крайней мере, посылали бы конфликтный сигнал рынкам и затрудняли бы интерпретацию политики ЕЦБ.

ФРС же в свою очередь заявила о скором завершении процесса сокращения баланса активов, т.е. выключении режима «автопилота», о котором Пауэлл говорил в декабре. Причиной такого решения также была упомянута противоречивость в политике регулятора, где пауза в повышении ставок, обозначенная в январе, сочеталась с все еще ужесточающим характером снижения активов на балансе. То есть конфликтный сигнал для рынков, ФРС вскоре призвал трактовать в пользу дальнейших медвежьих изменений в политике. Другими словами, переход баланса активов под «ручной контроль» в данном случае служил важным подтверждением, что пауза в ужесточении политики займет длительное время.

Необходимость ЦБ давать связывающие обязательства (в том числе для сохранения репутации и корректной трансмиссии решений денежной политики) в свою очередь становится завершающим витком в рассуждениях, почему крупные ЦБ обеспечили и будут еще некоторое время обеспечивать кэрри трейд большую популярность.

Согласно данным банка HSBC, кэрри трейд уже принес инвесторам около 5.5% дохода с начала 2019 года, за счет доходности активов и FXприбыли. В тоже время, 2018 год отметился отрицательной доходностью для кэрри трейдеров в размере 1.4% очевидно из-за периода повышения ставок ФРС.

BNP Paribas предсказывает что краткосрочный тренд крупных экономик не войдет ни в экстремальную зону роста ни в зону сильного снижения, поэтому кэрри трейд остается привлекательной возможностью заработать.

Но если дифференциал доходности достаточно высок чтобы привлекать инвесторов в кэрри трейд, то второй фактор предпочтений – риск может вскоре их отпугнуть. Первым в списке рисков числится торговый конфликт США с Китаем и в пользу растущих шансов реализации данного риска говорит отсрочка дедлайна по переговорам до июня этого года. Вторым является угроза ускорения инфляции или возросшие кредитные риски развивающихся стран, опять же в результате последствий замедления мировой торговли.

Несмотря на возможные угрозы инвесторы набрали длинных позиций по мексиканскому песо на 2.3 млрд. против доллара с января 2019 года, показали последние данные CFTC. Нетто-позиция по рублю также выросла с практически нулевого уровня до 22.6К позиций на торговой неделе, оканчивающейся 15 марта.

Артур Идиатулин, компания Tickmill UK.

|

|

15

|

- 18:10 Президент Польши во второй раз наложил вето на законопроект о криптовалютах

- 17:38 Курс долара та євро: НБУ, банки, обмінники

- 16:34 Биткоин как геополитическое оружие: США делают ставку на BTC в противостоянии с Китаем

- 15:41 Официальный курс валют на среду: доллар, евро, злотый

- 14:55 Швеция откладывает переход на евро: правительство не видит страну в еврозоне в ближайшие годы

- 14:02 НБУ снизил ставку: куда переводить деньги — депозиты или ОВГЗ? (видео)

- 13:35 Стейблкоины становятся более популярными для зарплат и ежедневных расходов — исследование

- 11:53 Ребрендинг в Zcash, крипто-ETF в «красной зоне»: за месяц инвесторы вывели более $4,7 млрд — что нового

- 10:31 Курс валют во вторник: евро в банках подорожал на 15 копеек

- 10:04 Риски ИИ на фондовом рынке США угрожают статусу доллара как «тихой гавани» — Deutsche Bank

Комментарии