Следующая неделя на рынке внутренних заимствований будет насыщенной и по выплатам Министерства финансов, и по размещению предлагаемых облигаций внутреннего государственного займа (ОВГЗ). Всего будут предложены 6 гривневых выпусков ценных бумаг и один выпуск, номинированный в евро. А вот выплатить до конца июня предстоит еще 25 млрд грн. «Минфин» подготовил обзор облигационного рынка.

До конца июня Минфин должен выплатить еще 25 миллиардов по ОВГЗ

►Подписывайтесь на страницу «Минфина» на фейсбуке:

главные финансовые новости

Сколько нужно выплатить 16−17 июня

Министерство финансов должно на следующей неделе:

- 16 июня — погасить вместе с процентами гривневый среднесрочный выпуск на сумму более 14,025 млрд грн с номинальной доходностью 16,75%;

- 16 июня — выплатить проценты по 10 средне- и долгосрочным выпускам с номинальной доходностью от 6% до 16,75%;

- 17 июня — выплатить проценты по среднесрочному выпуску, номинированному в долларах США, с номинальной доходностью 4,02%.

На первом аукционе в июне с помощью гривневых финансовых инструментов в госбюджет было привлечено почти 6 млрд грн, на втором — более 19,12 млрд грн, рекордную сумму за последнее время. Общий спрос на ОВГЗ 8 июня вырос на треть благодаря увеличению спроса на гривневые инструменты: из 19 млрд грн заимствований благодаря гривневым ОВГЗ было привлечено 14 млрд.

Наиболее интересным стало предложение новых 5-летних облигаций, что является своеобразной заменой бумаг с погашением в 2025 году, которые уже попали в мониторинг для включения в индекс JPMorgan GBI-EM, напоминает старший аналитик инвестиционной компании ICU Тарас Котович. Поэтому они сразу получили более 4 млрд грн спроса при предложении в объеме лишь 2 млрд. Благодаря высокому интересу Минфин зафиксировал ставку купона на уровне 12,52% и разместил весь предложенный объем.

Гривневые заимствования активизировались, и если такой интерес к ОВГЗ будет сохраняться, у Министерство финансов появится возможность увеличить финансирование бюджета и улучшить привлечение средств для покрытия дефицита именно в гривне. При высоком уровне спроса на новый выпуск пятилетних облигаций тоже будут хорошие шансы стать кандидатом для включения в индекс. «Но для этого стоит предлагать их чаще, не устанавливать ограничения и разместить необходимое для выполнения критериев индекса объем», — замечает эксперт.

Что будет предлагать Минфин 15 июня

На ОВГЗ-аукционах на следующей неделе планируется:

- доразмещение 6 гривневых выпусков со сроками обращения — 105 дней, 399, 525, 707, 1071 и 1792 дня;

- первичное размещение выпуска, номинированного в евро— на 358 дней.

Лимит по количеству установлен по краткосрочным гривневым ОВГЗ в объеме 50 тыс. и по двум среднесрочным выпускам (399 и 525 дней) в объеме по 2 млн.

Традиционно Минфин оставляет за собой право после консультаций с первичными дилерами и по результатам оценки спроса корректировать окончательный перечень ОВГЗ, размещаемых.

Как изменился портфель ОВГЗ

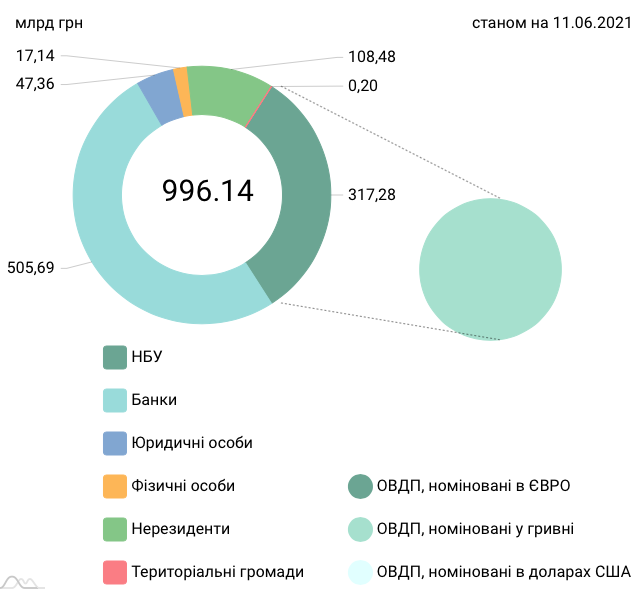

По данным НБУ, объем ОВГЗ в обращении в мае уменьшился на 6,7 млрд грн (-0,7%) — до 990,8 млрд грн.

Структура собственников ОВГЗ на 11 июня 2021 года

| Владельцы ОВГЗ | Последний уровень, млрд грн | Предыдущий уровень, млрд грн | Изменения за неделю, % |

| НБУ | 317,28 | 318,8 | -0,48 |

| Банки | 505,69 | 512,4 | -1,31 |

| Нерезиденты | 108,48 | 97 | +11,83 |

| Юридические лица | 47,36 | 45,6 | +3,86 |

| Физические лица | 17,14 | 16,8 | +2,02 |

| Территориальные громады | 0,2 | 0,192 | +4,16 |

По данным НБУ, по состоянию на 11 июня объем ОВГЗ в обращении составляет 996,14 млрд грн.

В разрезе владельцев ОВГЗ-портфель имеет такую долевую структуру:

- НБУ — 31,85%;

- банки — 50,76%;

- нерезиденты — 10,89%;

- юрлица — 4,75%;

- физические лица — 1,72%;

- территориальные громады — 0,02%.

ОВГЗ, находящиеся в обращении по номинально-амортизационной стоимости

Источник: Данные НБУ

Комментарии - 3

на дверях подвальной мастерской. Второе объявление там же:

«Дешево продам облигации государственного займа»…:)))