За три месяца, прошедших с начала формирования нашего агрессивного портфеля, в него добавлены 5 акций компаний из разных отраслей: аэрокосмическая и оборонная, программное обеспечение ИИ, блокчейн, солнечная энергетика. Из запланированных $1 000 инвестировано $220,9, поэтому докупаем акции дальше, какие — читайте в свежем обзоре.

Агрессивный портфель «Минфина»: упали вместе с рынком и заработали на новой акции

Портфель инвестора — это своеобразный космос, в котором разные активы объединяются в поисках оптимального соотношения прибыльности и устойчивости. В агрессивном портфеле мы делаем упор на прибыльность. В этот раз исследуем возможности расширения портфеля, добавив к нему акции сектора телекоммуникаций.

Объясним, почему телекоммуникационный сектор может стать интересной инвестиционной возможностью в современном инвестиционном ландшафте.

Рынок телекоммуникаций

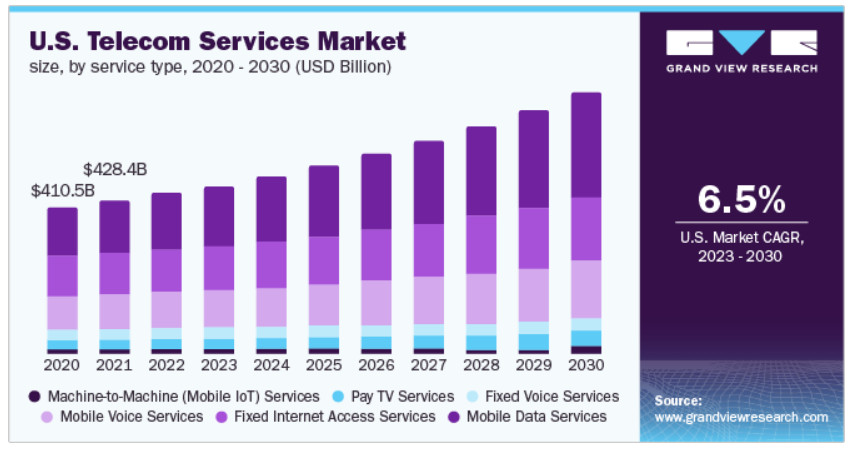

Согласно отчету Grand View Research, объем мирового рынка телекоммуникационных услуг в 2022 году оценивался в $1,806 трлн. Ожидается, что с 2023 по 2030 год он будет расти на 6,2% в среднем за год.

Рост расходов на развертывание инфраструктуры 5G из-за изменения склонности потребителей к технологиям нового поколения и использования смартфонов является одним из ключевых факторов, которые двигают эту отрасль. Растущее количество абонентов мобильной связи, резкое увеличение спроса на высокоскоростное подключение и дополнительные услуги также стимулируют рост рынка.

Глобальная коммуникационная сеть, несомненно, являлась одной из выдающихся областей для постоянного технологического прогресса за последние несколько десятилетий.

Динамика развития рынка телекоммуникаций 2020−2030 гг.

Источник: Grand View Research

Источник: Grand View Research

Самую большую часть рынка занимают сервисы мобильных данных. В будущем самый большой рост прогнозируется именно этого типа телекоммуникационного сервиса.

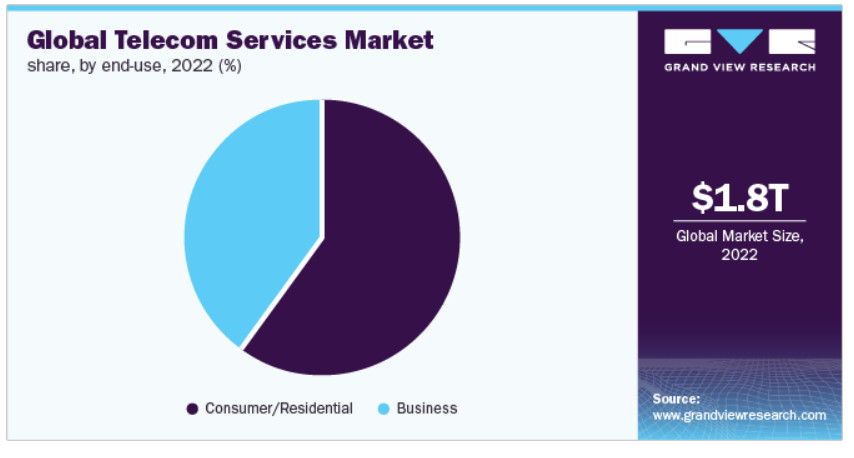

В 2022 году потребительский/жилищный сегмент принес самую большую долю дохода (более 59%) и, по прогнозам, он сохранит лидерство до 2030 года. Значительный рост объясняется распространением использования смартфонов в мире. В 2020 году в мире было зарегистрировано более 8 млрд абонентов мобильной связи, из которых более 60% пользовались именно смартфонами.

У частных операторов связи большая база абонентов, по сравнению с государственными компаниями. Кроме того, растущий спрос на приложения OTT (услуга потокового мультимедиа, предлагается непосредственно зрителям через Интернет, обходя платформы кабельного, эфирного и спутникового телевидения) побуждает пользователей подписаться на предложения беспроводного Интернета, тем самым существенно способствуя развертыванию коммуникационных сетей на более широком уровне.

Распределение глобального рынка телекоммуникационных сервисов по типу потребителей

Источник: Grand View Research

Источник: Grand View Research

С разворачиванием высокоскоростных сетей нового поколения растет спрос на телекоммуникационные услуги в бизнес-приложениях. Компании устанавливают сети малой сотовой связи 5G и частные сети LTE для доступа к более быстрой полосе пропускания данных во избежание задержек в своей сети.

Расширенная пропускная способность подключения поможет компаниям удовлетворить требования своих клиентов с минимальным временем ожидания и повысит уровень сервиса. Кроме того, ключевые области применения в бизнесе включают услуги VoIP, фиксированную и мобильную передачу данных, унифицированную связь и другие услуги.

Для обработки быстро растущей части наборов данных клиентов потребуется унифицированное и быстрое сетевое подключение между компаниями во всем мире. Это, в свою очередь, по прогнозам, будет способствовать росту сегмента в ближайшие 7 лет.

Ключевые компании рынка телекоммуникаций

Сейчас ключевые игроки рынка телекоммуникаций стратегически сосредоточены на слияниях и поглощениях, чтобы расширить свое географическое присутствие и портфель продуктов.

К примеру, в апреле 2020 года T-Mobile US, Inc. приобрела американскую телекоммуникационную компанию Sprint Corporation. Стратегическое слияние было направлено на создание надежной сетевой инфраструктуры 5G в США и захват рынка как в сельской, так и в городской местности. В результате слияния, планируется инвестировать около $40 млрд в бизнес, сеть и другие продукты в течение следующих трех лет.

Кроме того, ключевые компании рынка вкладывают значительные средства в приобретение необходимого спектра оборудования для предоставления услуг нового поколения. В феврале 2021 года AT&T Inc. и Verizon Communications потратили около $70 млрд на оборудование 5G, чтобы обеспечить своим клиентам улучшенное подключение к сети.

Кроме того, несколько других телекоммуникационных операторов, таких как China Mobile Ltd., KT Corporation, BT Group plc (EE) и Vodafone Group plc, инвестируют значительные средства в приобретение спектра миллиметровых волн (mmWave) для обеспечения соединения с расширенной пропускной способностью для бизнеса и потребительских программ.

Среди ключевых компаний мирового рынка телекоммуникационных услуг можно выделить:

- AT&T Inc.,

- Verizon Communications Inc.,

- Nippon Telegraph and Telephone Corporation (NTT),

- China Mobile Ltd.,

- Deutsche Telekom AG,

- SoftBank Group Corp.,

- China Telecom Corp. Ltd.,

- Telefonica SA,

- Vodafone Group,

- Корпорация КТ,

- Bharati Airtel Limited,

- Reliance Jio Infocomm Limited,

- Корпорация KDDI,

- Orange SA,

- BT Group plc,

- Компания Comcast.

Как проводили кастинг компаний

Всего в области телекоммуникационных услуг работает около 60 общественных компаний. Традиционно, часть из них были отсеяны, потому что стоимость их акций превышает выделенный бюджет на покупку одной компании ($50). Далее необходимо было искать компромисс между риском и доходом.

В первую очередь, мы выбирали компании, которые недооценены и у которых значительный потенциал роста. Из 54 компаний, акции которых нам доступны по цене, мы оставили половину — 27, отсортировав их по проценту недооценки по целевой стоимости акций.

Акции телекоммуникационных компаний

Далее уже проводили более детальный анализ и искали актив, который будет отвечать нашим требованиям.

KORE Group Holdings, Inc. (KORE) была отвергнута, потому что компании более 20 лет, а она все еще убыточна. Несмотря на солидный возраст, капитализация компании относительно маленькая ($49,9 млн).

Charge Enterprises, Inc. (СRGE) — не совсем телекоммуникационная компания. Ее основной заработок — это зарядные станции для электромобилей. Кроме того, финансовые показатели деятельности компании неудовлетворительные. По этим причинам она не попала в наш портфель.

Sify Technologies Limited (SIFY) — интересная индийская телекоммуникационная компания.

Несмотря на высокую целевую стоимость акций, показатели хозяйственной деятельности компании начали падать. Вряд ли цель будет достигнута на горизонте одного года.

По подобным показателям было отсеяно еще два десятка компаний. Некоторые мы не рассматривали ввиду рисков географического расположения и локации ведения бизнеса.

Также оказалось, что у большинства этих компаний нет прибыли: из 27, представленных в таблице, только 10 зарабатывают. Так что сделать выбор стало еще проще — мы выбрали компании с самым низким мультипликатором P/E. Но и здесь возникли препятствия.

Хотя в нашем списке только недооцененные компании, и это подтверждали наши расчеты, их бизнес пошел на спад. Возможно, это последствия восстановления после пандемии, когда телекоммуникационные компании были «на коне». Снятие ограничений снизило спрос на телекоммуникационные услуги.

В конце концов, из всего списка мы выбрали знакомую многим Vodafone Group Public Limited Company (VOD).

Рассмотрим ее более подробно.

Vodafone Group Public Limited Company (VOD)

Компания зарегистрирована в 1984 году и расположена в Ньюбери, Великобритания.

Vodafone Group Public Limited Company предоставляет телекоммуникационные услуги в Европе и за границей. Она предлагает следующие услуги:

- мобильное подключение;

- сквозные услуги передачи разговора и данных;

- обмен сообщениями;

- управление устройствами;

- BYOx и управление телекоммуникациями;

- профессиональные и консалтинговые услуги;

- широкополосная связь;

- управляемые WAN, LAN, Ethernet;

- финансовые услуги;

- деловые и коммерческие сервисы.

Компания также предоставляет потребителям предложения по Интернету вещей (IoT) и продукты безопасности и страхования, мобильные услуги, услуги по логистике, управление автопарком и интеллектуального измерения, WiFi, цифровые услуги, включая разработку мобильных приложений, периферийные вычисления с несколькими доступами, аналитику работников, помощника ИИ, визуальный обзор и смешанную реальность, а также платформу Vodafone Analytics.

Есть еще традиционные IТ-услуги хостинга, включая управляемый хостинг, безопасность, инфраструктуру хостинга и гибкие вычисления. Кроме того, VOD предлагает интегрированные услуги бизнес-связи, а также услуги конвергенции фиксированной мобильной связи. Есть в подборке компании M-Pesa — африканская мобильная денежная платформа для осуществления платежей и предоставления финансовых услуг.

Отдельно можно выделить многооблачную платформу Vodafone Business и решения по улучшению производительности, а также управление цифровыми облачными телевизионными платформами.

Она обслуживает клиентов частного и государственного сектора в сфере производства, розничной торговли, автомобилестроения, банковских финансов, здравоохранения, умных городов и общественности, сельского хозяйства, транспорта и логистики, а также энергетики и управления коммунальными услугами.

Vodafone предлагает свои продукты и услуги через цифровые и физические каналы. Имеет стратегическое партнерство с Open Fiber.

Оценка компании Vodafone

Капитализация компании составляет $27,1 млрд, прибыль $12,37 млрд, продажи — $47,54 млрд. Vodafone платит солидные дивиденды — 9,9%. В целом, большинство показателей деятельности на высоком уровне.

Согласно оценке Yahoo Finance, целевая стоимость акций Vodafone $13,93 (годовой прогноз), что на 39% выше текущей цены.

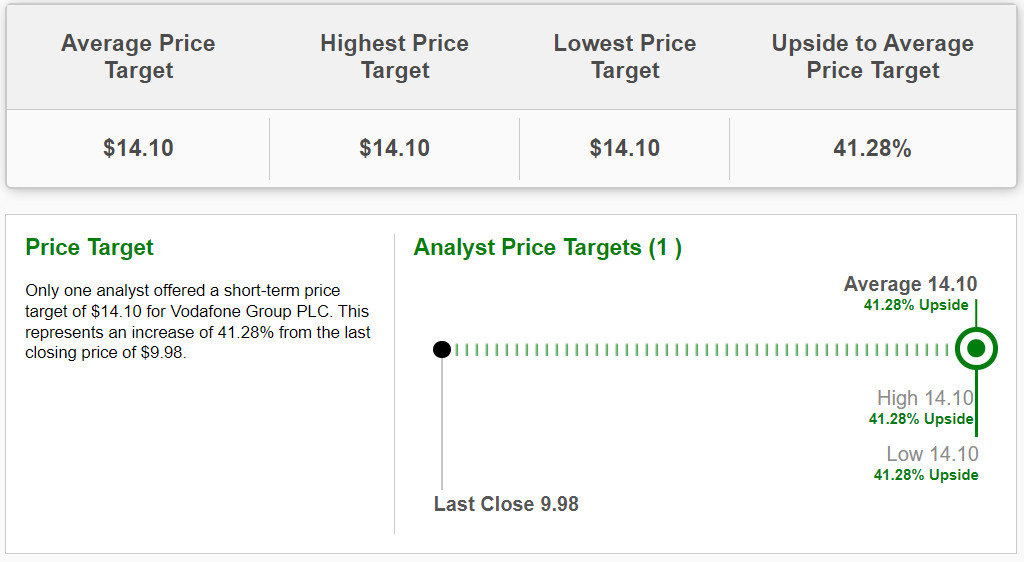

У Zacks всего один аналитик предоставил свой прогноз по акциям VOD, и его оценка — $14,1, что выше на 41,28%, по сравнению с ценой закрытия последней торговой сессии.

Прогноз стоимости акций Vodafone от аналитика Zacks

Источник: zacks.com

Источник: zacks.com

Finviz дает существенно более высокую оценку VOD — $19,94, что на 99,2% выше текущей цены.

Поскольку прогнозы существенно отличаются, мы провели собственный расчет, который оказался близок к прогнозу Finviz, — $18,22 (ожидаемый рост стоимости на 82%).

Расчет справедливой стоимости акций компании Vodafone

Источник: Минфин

Технически акции компании нашли поддержку в области $9 и сформировали двойное дно. Появление данной фигуры разворота позволяет прогнозировать рост стоимости VOD до $11,3. Это мало, и не соответствует нашим критериям доходности, но это движение может положить начало длительному восстановлению.

Изменение стоимости акций компании Vodafone

Источник: Tradingview

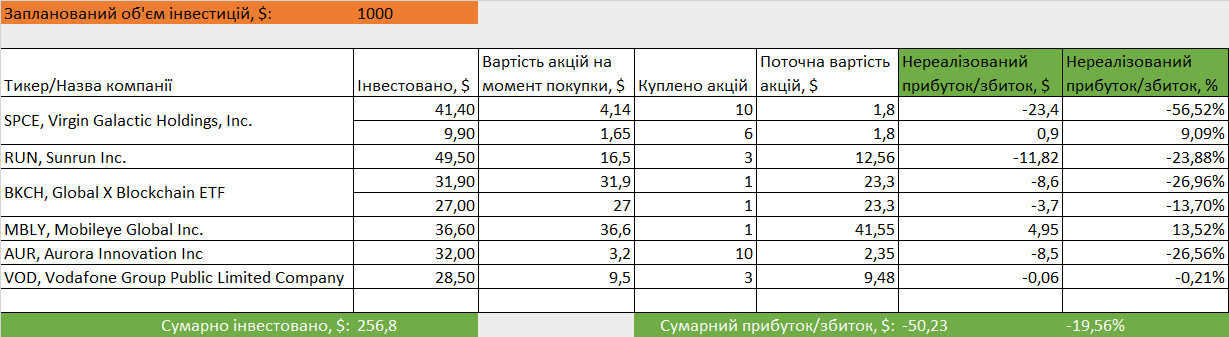

Как выглядит наш портфель

Мы купили 3 акции компании Vodafone Group Public Limited (VOD) по цене $9,5 за штуку (29.09.2023). Потрачено $28,5, что почти вполовину меньше запланированного на одну компанию.

Такой шаг обусловлен общей ситуацией на рынке акций: после последнего заседания ФРС риск рецессии существенно вырос, возможно падение ключевых индексов примерно на 30% от текущих уровней. Понятно, что и большинство акций также упадут в стоимости. Мы оставили кеш, чтобы усреднить покупку, на случай, если этот прогноз сбудется.

Ключевым аутсайдером нашего портфеля является Virgin Galactic Holdings, Inc. (SPCE), которая потеряла 56,5%. Мы решили усреднить покупку, потому что у нас оставался незначительный запас средств для покупки этой компании. Купили 6 акций по цене $1,65.

Дополнительно инвестировано $9,9. Итого, на SPCE мы потратили $51,3 (превысили потолок затрат на одну компанию на $1,3).

Aurora Innovation Inc (AUR) показывает достаточно быстрое падение цены, которое мы не исключали. Стоимость акций компании приближается к нашему лимитному ордеру на покупку по цене $2,2 (покупка 10 акций).

Бычий технический сигнал по Mobileye Global Inc. (MBLY) дал свои результаты, акция выросла на 13,5% — до $41,55. Активу удалось пробить уровень сопротивления нисходящего тренда, поэтому ожидаем дальнейшего роста. Наш уровень фиксации прибыли на отметке в $51,2.

Дневной график изменения стоимости Mobileye Global Inc. (MBLY)

Источник: Tradingview

В целом, стоимость нашего агрессивного портфеля уменьшилась на 19,6%, нереализованные потери в фиате — $50,23.

Состояние агрессивного портфеля на 02.10.2023

Несколько изменилось расположение ордеров для фиксации прибыли, поскольку некоторые позиции были усреднены:

- SPCE — $4,55,

- RUN — $23,1,

- BKCH — $40,6,

- MBLY — $51,2,

- AUR — $4,48,

- VOD — $13,9.

При достижении указанных выше ценовых уровней все акции соответствующих компаний будут проданы.

Комментарии