День Независимости, 24 августа, всегда был большим праздником для Украины. Но за последние полтора года большой войны он стал еще более важным. Не только для граждан, но и для нашей банковской системы и финансовых рынков в целом. Они пережили ни один кризис, несколько волн девальвации гривны и скандалов разного рода. Но самыми сложными временами для большинства опрошенных финансистов стали именно последние два года. «Минфин» вместе с экспертами вспоминал этапы становления финансовой независимости Украины и сформулировал главные риски для нее сейчас.

Как строилась финансовая независимость: о чем вспоминают банкиры под запись и без

Своя валюта и система гарантирования вкладов: с чего начинались украинские финансы

Формирование наших финансов началось почти сразу после приобретения Украиной независимости (24 августа 1991 года) — с создания Национального банка

на базе Украинской республиканской конторы Госбанка СССР. Правовая основа была заложена Законом «О банках и банковской деятельности», принятым Верховной Радой 20 марта 1991 года, который предполагал создание двухуровневой банковской системы рыночного типа: первый уровень — Нацбанк, второй — другие банки.

Нацкомиссия по ценным бумагам и фондовому рынку (ранее Госкомиссия) и упраздненная три года назад Нацкомфинуслуг создавались позже — в 1995 и 2011 годах, соответственно.

Довольно быстро, уже в декабре 1991 года, Президиум Верховной Рады утвердил название украинской денежной единицы — гривна, которая позже стала единственным законным платежным средством Украины. Этимологи считают, что слово «гривна» происходит от старославянского названия ожерелья/браслета. Полагают, что до Киевской Руси существовала «шейная гривна» — золотой обруч с драгоценными камнями, а еще «гривнами» называли медальоны.

Изначально запуск гривны в денежный оборот был запланирован на 1992 год, тогда же за границей две компании из Канады (Canadian Bank Note Company Limited) и Великобритании (Thomas De La Rue Company Limited) начали проектировать/печатать банкноты. Однако, их выпуск в оборот был отложен на 1996 год: из-за гиперинфляции сначала в нашей стране ввели купоно-карбованец.

Собственную Банкнотную фабрику Украина откроет только в марте 1994 года (штаб-квартира в Киеве, на ул. Пуховской, 7), а Монетный двор — в апреле 1998-го.

Дмитрий Чурин

Директор аналитического департамента инвестиционной компании Eavex Capital

Самые главные вехи украинских финансов

«Минфин» опросил инвестиционных экспертов, банкиров и специалистов рынка небанковских финучреждений, которые выделили такие этапы становления украинских финансов:

💰 Денежная реформа 1996 года

Введение гривны дало Украине большую валютную независимость и возможность руководствоваться собственной денежной политикой.

🧾 Создание СЭП

Система электронных платежей Нацбанка была основана в 1993 году, первые платежи прошли 5 января, а уже через год были полностью отменены бумажные и телеграфные авизо в межбанковских расчетах. На текущий момент СЭП автоматизирована и работает в режиме реального времени.

💯 Система гарантирования вкладов

В 1998 году был сформирован Фонд гарантирования вкладов физлиц, который выплачивал людям возмещения в случае закрытия банков.

Первый размер компенсаций 25 лет назад составлял 500 грн, в 2001-м он был повышен до 1 200 грн, а в 2012 году достиг 200 тыс. грн. На текущий момент (во время военного положения + 3 месяца после его завершения) в Украине гарантируется 100% банковских вкладов физлиц.

💸 Либерализация рынка капитала

Отказ от ограничений на движение капитала, начавшийся с 2000-х годов, содействовал привлечению иностранных инвестиций и развитию финансовых рынков, стимулируя развитие конкурентоспособной экономики.

👴 👵 Законы о пенсионной реформе

Принятие в 2003 году двух законов о пенсионной реформе — «Об обязательном государственном пенсионном страховании» и «О негосударственном пенсионном обеспечении».

Оба определяют солидарную и обязательную накопительную систему, а также предусматривают развитие негосударственных пенсионных фондов. Однако, реформы не были реализованы в полном объеме.

🏃 🏦 Банкопад 2014−2016 годов

Закрытие более 90 банков, часть из которых участвовали в разнообразных «серых«/»черных» схемах, нарушали экономические нормативы, не раскрывали реальных акционеров или испытывали финансовые трудности после троекратной девальвации гривны (не могли сформировать резервы, провести дополнительную капитализацию).

📈 📉 Переход к таргетированию инфляции и плавающему курсу гривны

Однако, после начала полномасштабного вторжения 24 февраля 2022 года официальный курс гривны был вынужденно зафиксирован Нацбанком (сейчас составляет 36,6 грн/$) на период действия военного положения, одновременно с введением ряда военных ограничений.

💶 Соглашение об ассоциации с ЕС

Подписание Соглашения об ассоциации Украины с Евросоюзом в 2014 году, и внедрение европейских практик в регулировании и надзоре за финансовым сектором.

🏛️ Закон «О сплите»

Принятие Закона «О сплите» подразумевало перевод с июля 2020 года небанковских финучреждений от Нацкомфинуслуг (упразднена) под надзор Национального банка.

💳 Безналичная экономика

Утверждение Закона «О платежных системах и переводе средств в Украине», имплементация требований PSD2 — платежной директивы Евросоюза (Payment Services Directive 2). Вводит принципы открытого банкинга, новые технические стандарты аутентификации для приема онлайн-платежей SCA (Strong Customer Authentication).

🛒 Закон об электронной коммерции

Принятие в 2022 году Закона «Об электронной коммерции» (№ 2529-IX), который обеспечивает заключение электронных сделок, что стало толчком к эволюции финансового сектора.

🧐 Удаленная идентификация

Внедрение в Украине удаленной идентификации. Сервис BankID открыл новую эру финансовых услуг — digital: качественных, быстрых и удобных для потребителей.

Сергей Черненко

Председатель правления ПУМБ

При этом эксперты отмечали положительные стороны интеграционных процессов, которые делали наш финансовый рынок лучше.

Сергей Панов

Председатель правления Банка Кредит Днепр

Представители небанковских финучреждений отмечают и важность развития банковских технологий.

Алла Савьюк

Президент Всеукраинской Ассоциации финансовых компаний

Как банки перестали быть «карманами» ФПГ

Понимание того, что банк — самостоятельный бизнес, требующий капитала, людей, технологий, пришло не сразу. Долгое время многие считали его «карманом» финансово-промышленных групп, обслуживание которых было приоритетом.

Иван Свитек

Председатель правления Юнекс Банка

Хотя, когда в 2005 году состоялась первая крупная покупка, ее называли большим прорывом: австрийская группа Raiffeisen Bank International приобрела АППБ «Аваль» по рекордной на тот момент цене в $1,028 млрд. Чуть раньше (осенью 2004-го) состоялась сделка по продаже небольшого банка «Ажио» шведской группе SEB за $27,5 млн, но она была не сопоставима с авалевской.

Из всех выходов иностранцев в Украину с 2005 по 2008 год сейчас выделяют появление австрийского Райффайзен Банка, немецкого Commerzbank, а также французских Креди Агриколь Банка и BNP Paribas.

«Однако, глобальный финансовый кризис 2008—2009 годов сильно затормозил дальнейшую экспансию международных финансовых институтов в Украине, также, как и приток прямых иностранных инвестиций», — заметил Дмитрий Чурин.

Украина неоднократно сталкивалась с финансовыми кризисами, но эксперты считают, что они делали наш рынок сильнее.

«Кризисы последних лет, безусловно, были важными событиями. Эти кризисы сделали банковскую систему более крепкой, а мы делали выводы и учились на собственных ошибках. Сейчас очередной кризис мы проходим без больших банкротств. Это, безусловно, благодаря опыту 2014−2016 годов», — полагает Сергей Черненко.

Потрясения били не только по банковской системе, но и по валютному рынку. Так было и в начале нашей независимости, и сейчас — во время полномасштабной войны с рф.

«В прошлом у украинской экономики были слишком тесные связи с экономикой россии. Весьма показательным был момент в 1998 году, когда дефолт в россии привел к откровенно негативным последствиям и для Украины. В тот год курс доллара подскочил на 70% — от 2,5 грн до 4,2 грн за доллар. Тогда пришлось обращаться к МВФ для получения финансирования под пополнение валютных резервов», — напомнил Дмитрий Чурин.

Что мешало развитию финансового рынка

Среди препятствий, которые тормозили развитие украинского финансового рынка эксперты выделили следующие:

😱 📉Экономическая нестабильность

После обретения независимости Украина пережила непростой переходной период, перевод на рыночные рельсы, гиперинфляцию, что выливалось в потрясения в финансовой системе и банковском секторе. Это усложняло развитие финансовых учреждений и негативно сказывалось на доверии клиентов.

⚖️ Недостаточная регуляция и контроль

В начале независимости Украине не хватало эффективной регулятивной и надзорной инфраструктуры для банковского сектора.

📚 Отсутствие финансовой грамотности среди населения и предпринимателей

🤦 Налоговое давление со стороны фискальных органов

Безосновательные доначисления налогов и штрафов и отсутствие ответственности за такие неправомерные действия.

🦳 Отсрочка запуска накопительной пенсионной системы

Это оставило граждан и государство без накоплений и долгосрочного ресурса.

🛡️ Отсутствие эффективной защиты инвесторов

Григорий Овчаренко

Директор по управлению активами группы ICU

Среди факторов, работающих против финансовой независимости Украины, заместитель председателя правления по розничному бизнесу Ukrsibbank BNP Paribas Group Андрей Кашперук выделил такие:

• Экономическая зависимость. Например, ограниченный пул партнеров в торговле, большая зависимость от одного или нескольких партнеров.

• Нестабильная политическая ситуация. Политические кризисы, смены правительства. Нестабильность на политической арене может привести к негативному влиянию на финансовую систему и ограничить способность принимать независимые финансовые решения.

• Глобальные экономические и финансовые риски. В частности, мировые финансовые кризисы. Глобальные события могут оказать большое влияние на внутреннее финансовое состояние страны и ограничить ее независимость.

• Коррупция и недостаточная прозрачность. Пример: недостаточная контролируемость бюджетных средств. Слабая борьба с коррупцией и недостаточная прозрачность могут подорвать доверие к финансовой системе и ограничивать ее независимость.

«Препятствует развитию украинского финансового рынка отсутствие действенных механизмов защиты прав кредиторов. Обществу нужны электронные суды, быстрая процедура принятия к исполнению решений судов общей юрисдикции, альтернативные способы защиты прав кредиторов — исполнительные надписи, действенные третейские суды

Проблем множество, и на их решение наверняка уйдут не годы, а десятилетия.

О чем рассказывают финансисты «не под запись»

Примечательно, что многие эксперты во время опроса, в числе курьезных историй в работе украинского финансового рынка, выделили национализацию двух украинских банков — Приватбанка в 2016-ом и Сенс Банка — в 2023-м. Об этом же упомянул в своем официальном ответе «Минфину» и Национальный банк.

Впрочем, для рынка это больше данность, в которой видят мало забавного и необычного. Из странных и несуразных ситуаций выделяют две.

1. Как появилась «двухсотка»

Первую байку больше 15-ти лет назад журналистам рассказывали в Министерстве финансов, когда подтрунивали над коллегами в Нацбанке. Это история о введении в Украине банкноты номиналом 200 гривен с портретом Леси Украинки на аверсе. Она была запущена в оборот не в 1996 году, а лишь спустя пять лет — в 2001-ом (22 августа). Изготовлением занималась британская фирма De La Rue. На тот момент это был максимальный номинал — пятисоток и тысячной купюры еще не было.

Уникальность этого номинала не только в том, что это единственная банкнота с героиней-женщиной: на всех остальных изображены мужские личности — от Владимира Великого и Богдана Хмельницкого до Михаила Грушевского и Тараса Шевченко. Но еще и в том, что на этой банкноте не было даты печати, как на всех остальных.

Чиновникам нравится байка о том, что 200-ки должны были ввести в денежный оборот вместе с другими первыми банкнотами в 1996 году. Чего, как они уверяют, не случилось из-за банальной ошибки — говорят, что этот номинал просто забыли внести в соответствующий Указ Президента (Леонида Кучмы). А председатель Нацбанка Виктор Ющенко, проверяя этот документ, не заметил ляп, поскольку был вовлечен в празднование знаменательного события в истории независимой Украины (введения гривны).

Когда оплошность заметили, то решили повременить с запуском максимального номинала и перенесли его на 5 лет, приурочив к юбилею украинской национальной валюты в 2001-м — как раз накануне Дня Независимости Украины.

Косвенно эта история подтверждается еще и тем, что первые 200 гривен были подписаны Вадимом Гетьманом, который руководил Нацбанком с марта 1992 года по январь 1993 (после Владимира Матвиенко). Его сменил на этом посту Виктор Ющенко. 200-ку проектировали вместе с другими более мелкими номиналами в 1992-ом. А вышла она в оборот уже после трагической смерти Гетьмана, который был застрелен в лифте своего дома в Киеве 23 апреля 1998 года.

2. Как Нацбанк боролся с обвалом гривны

Вторую байку рассказывают казначеи, на глазах которых происходил один из этапов девальвации гривны. Речь идет о событиях, развернувшихся в феврале 2015 года. Тогда с обвалом гривны боролась тогдашний председатель НБУ Валерия Гонтарева. До 2014-го курс гривны долго держался у отметки 8 грн/$, а 2015 год Украина начала уже с официальным курсом 15,8 грн/$.

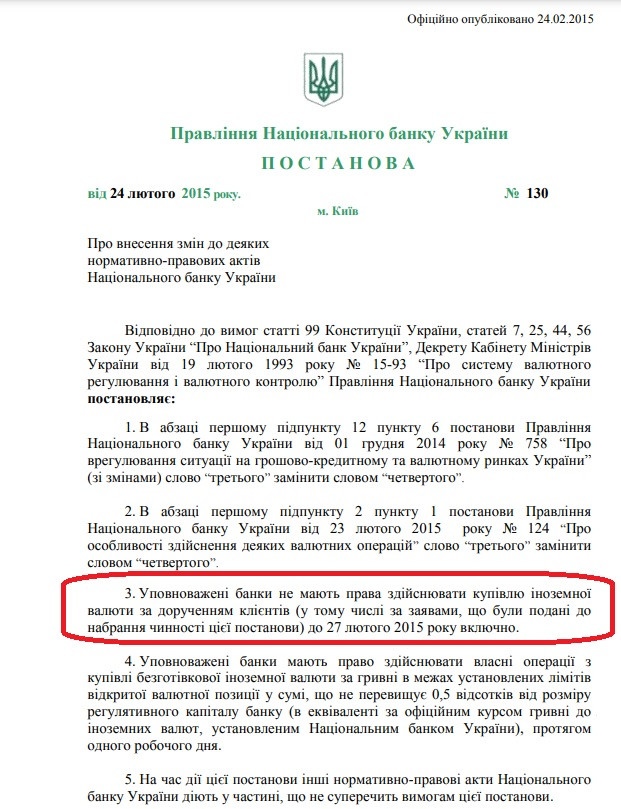

В феврале 2015 года ситуация на валютном рынке накалилась до предела, поэтому Национальный банк пошел на радикальный шаг. Постановлением № 130, которое появилось поздно вечером 24 февраля 2015 года, межбанк был закрыт на покупку доллара на 3 дня — с 25 по 27 февраля включительно.

Это решение создало проблему экспортерам, которые на тот момент обязаны были продавать 75% валютной выручки. Единственным покупателем доллара мог быть только Нацбанк, монопольным покупателем, на курс которого придется беспрекословно согласиться, чтобы не допустить нарушения правил валютного контроля. Опасения экспортеров подтвердились.

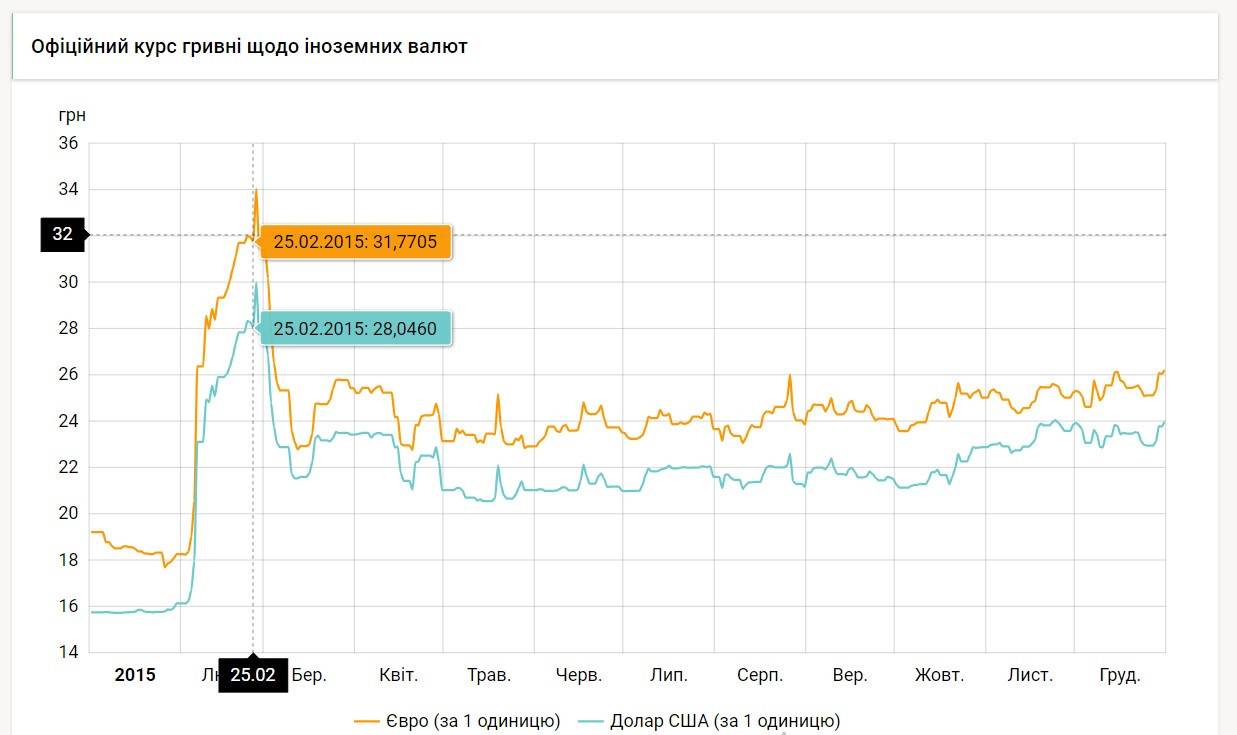

25 февраля Нацбанк вышел выкупать доллар в добровольно-принудительном порядке по единому курсу — 21,7 грн/$. Такой средний курс власти утвердили на тот год. Но он точно был заниженным, нерыночным на момент выкупа регулятором, ведь 24 февраля межбанк закрылся 32,0−33,50 грн/$ (на черном рынке доллар на панических настроениях достигал 40 грн/$). Такой ценник НБУ, конечно же, вызвал волну недовольства со стороны бизнеса, и владельцы компаний начали жаловаться на происходящее в Администрацию Президента (главой государства на тот момент был Петр Порошенко) и в Кабмин (с премьер-министром Арсением Яценюком).

Как впоследствии рассказывали казначеи некоторых банков, вся эта беготня и жалобы экспортеров закончились беспрецедентным шагом со стороны Нацбанка — доплатой в среднем по 6 грн на одном долларе (с дотягиванием курса выкупа до 28 грн/$). А самое интересное, что речь шла о доплате по уже совершенным (закрытым) на межбанке сделкам, что, в принципе, кажется нереальным. По всем купленным регулятором долларам произошла доплата или только по отдельным сделкам — не уточнялось. Нацбанк, в принципе, официально не подтверждал эту информацию, и она гуляла только на уровне слухов.

Косвенно эта сплетня подтверждается лишь итоговым официальным курсом гривна/доллар, установленным Национальным банком. 25 февраля 2015 года он составил 28,05 грн/$, а 26-го поднялся до 30 грн/$ — это был максимум того года, и зафиксирован в архиве на сайте регулятора. Без доплат сложно объяснить этот официал при первичном монопольном предложении НБУ на выкупе в районе 21,7 грн/$.

Просто невероятная история, и точно войдет в учебники по финансам и банковскому делу, если когда-то будет подтверждена официально в чьих-то мемуарах/рассказах.

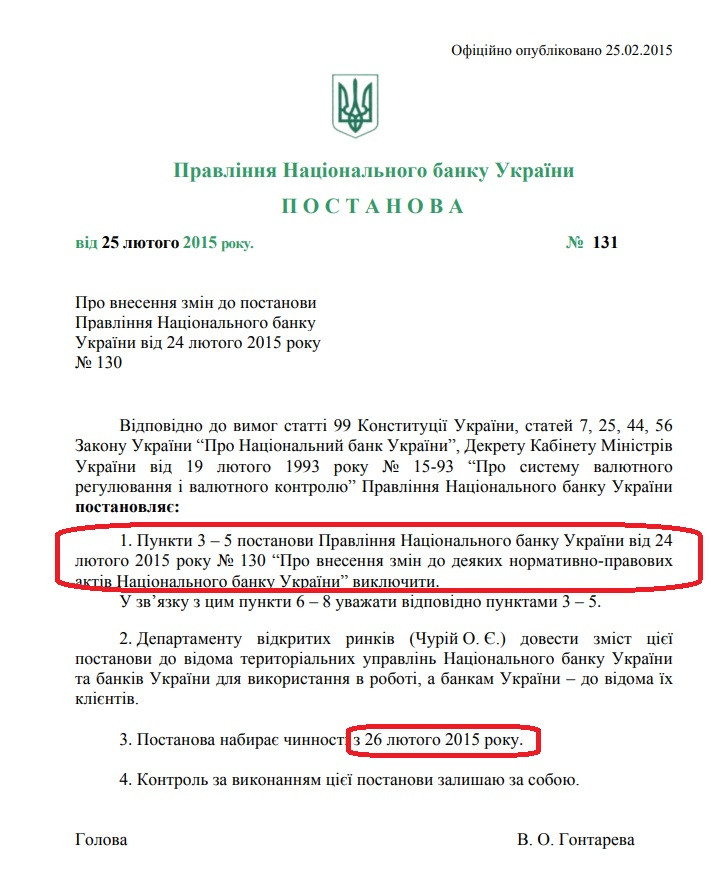

Кстати, Национальный банк тогда не довел свой план до конца, межбанк не был закрыт на покупку доллара импортерами 3 дня, как предполагалось изначально. После истерик экспортеров НБУ быстро принял Постановление № 131, которым отменил свой же запрет, и вернул валютную покупку импортерам с 26 февраля.

Тем не менее, регулятор смог успокоить ситуацию на валютном рынке. 2 марта 2015 года официальный курс отошел на 26,9 грн/$. А после плавно шел вниз: в середине марта вообще откатывался до 21,6 грн/$, а по итогам 2015-го (на 31 декабря) НБУ установил его на уровне 24 грн/$. Конечно, помогло не только закрытие межбанка, но также многочисленные валютные ограничения и меры регулятора.

Как оценивают путь к финансовой независимости в НБУ

Ответ Национального банка по запросу «Минфина» о главных событиях в формировании финансовой системы Украины.

Позитивные для финансовой системы события:

- Введение гривны.

- Создание СЭП.

- Реформы системы регулирования и надзора, усиление мандата НБУ.

- Применение режима инфляционного таргетирования с плавающим курсообразованием с 2015 года по 24 февраля 2022 года.

- Очистка от «серых» транзакций.

- Вывод русского капитала с рынка.

Что ослабляло финансовую систему:

- Нерешенные проблемы в регулировании и надзоре за банковским рынком после кризиса 2008−2009 годов, проявившиеся в 2014—2016 годах.

- Продолжительное применение фиксированного обменного курса до реформы в 2015 году и устаревшее валютное законодательство до 2018 года.

- Терпимость к российскому капиталу.

- Война и ее последствия.

Из интересных и курьезных историй по развитию украинских банков/финансов, которые стали знаковыми для Украины, можно выделить:

• Национализация Приватбанка и все, что вокруг этого происходит до сих пор.

• Национализация Сенс Банка: все, что предшествовало этому решению и ожидаемые события.

Препятствовало развитию и независимому функционированию украинского банковского рынка и финансов в целом:

- Война и три финансовых кризиса за 32 года независимости.

- Низкий уровень защиты прав кредиторов/инвесторов, в том числе несовершенная судебная защита.

- Промедление с реформами регулирования и надзора до 2015 года, и их неравномерная динамика в последующие годы.

- Несовершенная монетарная и валютная политика, включая длительное применение фиксированного валютного курса до реформы в 2015 году.

- Отставание реформ в смежных областях, плохой трек-рекорд отношений с МВФ по выполнению реформ.

Помогало развитию и независимому функционированию украинского рынка:

- Поддержка независимости НБУ и других регуляторов со стороны международных партнеров и, как результат, законодательное закрепление основных мандатов.

- Хорошая институциональная способность Национального банка, прозрачность и диалог с сектором.

- Способность украинских банков и финучреждений адаптироваться в изменяющихся условиях инновационного развития.

Мнения экспертов

Сергей Черненко, председатель правления ПУМБ, о том, как и почему изменилась роль банков:

Банки долго рассматривались, как часть олигархического бизнеса. Как площадка или источник денег для финансирования финансово-промышленных групп. Сначала это способствовало бурному росту, а затем это повлекло за собой гибель банков. Такая связка очень тормозила понимание того, что банк — это отдельный бизнес, построенный на взаимоотношениях с клиентом и для пользы клиента, с отделенной от владельца системой управления.

Можем выразить большую благодарность Международному валютному фонду, который был очень настойчивым по внедрению стандартов корпоративного управления, методик надзора, стресс-тестирования, институциональной зрелости Национального банка. И это сделало украинскую банковскую систему зрелой и готовой к возможным кризисам и вызовам.

Иван Свитек, председатель правления Юнекс Банка, об увеличении доли государства в банковской системе:

Очень много вопросов остается и, по всей видимости, еще долгое время будет оставаться, к защите прав кредиторов. Не может вызывать горячего одобрения и дальнейшее увеличение доли государства в банковской системе. Это деформирует конкуренцию, хотя и абсолютно понятно, какие события привели к такой ситуации. Отдельно, в отрыве от контекста, может быть в этом и не было бы ничего страшного, но нужно признать, что независимость управления госбанками, мягко говоря, не абсолютна. Это можно увидеть хотя бы по участию различных банков в разнообразных программах льготного кредитования — в лидерах традиционно госбанки. Частные финучреждения вовсе не против дешевых кредитов, но дело ведь не только в ставках, а еще и в оценке рисков.

Да и сами госпрограммы, при всей их важности и нужности, особенно сейчас, в условиях войны и дорогих ресурсов, тоже являются частью процесса монополизации финансового сектора государством. Хочу быть понятым правильно: льготная ипотека нужна, а программа «5−7−9%» стала спасением для многих бизнесов в очень сложное время. Решения о национализации во многих случаях были очевидны. Но если смотреть на банковскую систему не из прошлого, а из будущего, эти вопросы нуждаются в решениях.

Рынку нужна здоровая конкуренция, понятные правила игры. Без чрезмерных запретов и перекосов, вроде недопуска к тендерам претендентов с гарантиями от небольших банков. От этого выиграет, прежде всего, потребитель в самом широком смысле.

Сергей Панов, председатель правления Банка Кредит Днепр, о том, что поставило нас на одну ступеньку с ведущими финансовыми системами мира:

Очень важным событием, которое коренным образом изменило функционирование финансовой системы, стало то, что Национальный банк начал придерживаться политики информационного таргетирования. Регулятор стал прозрачно коммуницировать на рынке цель своих мер по денежно-кредитной политике. Стала прозрачной, четкой, понятной позиция по изменению учетной ставки, изменению ставки рефинансирования, по депозитным сертификатам. Что сделало монетарную политику НБУ намного прозрачнее, банкам теперь гораздо легче прогнозировать свои дальнейшие шаги, предпринимать дальнейшие действия.

Это поставило нас на одну ступеньку с ведущими финансовыми системами мира. Пока этого не было, мало кто обращал внимание на изменение учетной ставки. Теперь же в Украине все ждут заседаний монетарного комитета, как в США и Евросоюзе.

Нашей финансовой системе очень помогло сотрудничество с международными финансовыми институтами, такими как МВФ, Всемирный банк, которые оказывают разную помощь — как методологическую, когда раскрывались лучшие практики, так и прямую финансовую. Их помощь и сотрудничество стали еще важнее сейчас, после полномасштабного вторжения.

Комментарии - 4