Получать стабильный пассивный доход в валюте минимум в 2,5 раза больше, чем предлагают щедрые украинские банки по депозитам в СКВ, — неплохая инвестиционная идея. Такие заработки могут приносить иностранные компании, выплачивающие высокие дивиденды. Именно такой подход к инвестированию исповедует, например, один из самых успешных инвесторов — Джордж Сорос.

Топ-12 международных компаний с годовыми дивидендами от 6% и больше

Когда в прошлом году S&P 500 упал на 35%, Soros Fund Management инвестировал более $4 млрд в ипотечные облигации и акции дивидендных и растущих компаний.

Благодаря грамотному распределению капитала в акциях 54-х компаний, семейный фонд Сороса всего за 8 месяцев заработал $2,29 млрд. И не последнюю роль в этом сыграли дивидендные акции. Как и любой инвестор, Сорос — любитель получать щедрые дивиденды.

Прямо сейчас на международных фондовых рынках можно купить акции с доходностью в почти 10%. Стоит ли это делать и какие риски при этом несет инвестор, разбирался «Минфин».

Как считать доходность

Для начала разберемся, каким образом рассчитываются дивиденды. К примеру, акция компании стоит $100, также она выплачивает дивиденды в размере 1%, то есть $1. Что же будет, если акции подорожают до $150, значит ли это, что и дивиденды должны вырасти на 50%? Увы, нет. Дивиденды выплачиваются по фиксированной сумме. Если компания должна оплатить $1, то его и выплатит.

Например, американский телекоммуникационный гигант AT&T недавно сообщил о своих планах 3 мая выплатить $0,52 на каждую акцию, что составляет 6,92% годовых от ее цены. К тому времени могут, например, появиться слухи об ожидаемом банкротстве компании и цена акций обвалится, или наоборот станет известно о слиянии AT&T с другим гигантом индустрии и цена взлетит. Но это никак не повлияет на обязательства выплатить именно 52 цента.

И в дальнейшем компания не обязана соблюдать тот же уровень дивидендов. Она может его увеличивать или уменьшать. Поэтому, покупая акции с высокой дивидендной доходностью на долгий срок, следует учитывать возможные изменения в доходности.

Кто такие дивидендные аристократы

Для того, чтобы обезопасить себя от снижения ставок по дивидендам, можно покупать акции так называемых дивидендных аристократов. Это компании, входящие в индекс S&P 500 и увеличивающие размер дивидендов последние 25 лет.

Здесь важно понимать, что увеличивается именно фиксированная сумма дивидендов, а не процент от стоимости акции. К примеру, 25 лет назад 1 акция компании стоила $10 и она выплачивала $1 дивидендов, то есть 10% годовых. С тех пор, чтобы стать «аристократом», компания ежегодно повышала дивиденды на 1 цент и сейчас они составляют $1,25. В то же время стоимость акций выросла до $100. Таким образом, дивиденды для новых инвесторов составляют лишь 1,25% годовых, но тот, кто купил акции 25 лет назад, фактически получает уже 12,5% от своих инвестиций.

Сейчас в список дивидендных аристократов входят 65 компаний. Даже в прошлом кризисном году ни одна из них не снизила дивиденды хотя бы на 1 цент, ведь это привело бы к потере статуса, а восстановить его удалось бы разве что через 25 лет. Средние проценты, которые платят аристократы, не слишком высокие — не более 2% годовых.

Читайте также: Компании, которые платят акционерам даже в пандемию: зарабатываем на дивидендных аристократах

Пребывание в перечне аристократов — это не обязательство компании продолжать повышать дивиденды. Если компания станет убыточной и больше не сможет нести бремя дивидендов, или просто изменит свою стратегию, то вполне может снизить выплаты, или вообще отменить их.

Можно ли купить акции перед выплатой дивидендов

Возможно, у кого-то уже возник план, как быстро заработать: купить акции накануне выплаты дивидендов, а получив их — продать актив. К сожалению, воспользоваться планом не удастся. Компании устанавливают период, до которого нужно приобрести акции, чтобы получить дивиденды.

Например, в упомянутом выше примере с AT&T, чтобы получить дивиденды 3 мая, акции надо было приобрести до 8 апреля. Все, кто инвестировал в телекомгиганта впоследствии, могут рассчитывать на первые выплаты только в следующем квартале.

Список избранных

«Минфин» проанализировал, какие компании, торгующиеся на американских фондовых рынках, выплачивают самые высокие дивиденды. В наш перечень мы отобрали только тех, кто выплачивает более 6% годовых. Также дополнительными факторами отбора стала капитализация не ниже $5 млрд и выплата дивидендов не ниже 4% в течение последних 2 лет. Таким образом редакция заранее отсеяла тех, кто способен осуществить высокие выплаты только разово.

Мы подобрали 12 компаний, отвечающих следующим критериям. Среди них преобладают американские, но есть и с другой пропиской. Например, французская Total, испанская Telefonica и British American Tobacco со штаб-квартирой в Лондоне. Хотя акции каждой из этих компаний без проблем можно купить за доллары на американских рынках.

Сразу 7 компаний из нашего списка представляют энергетическую отрасль. В основном они занимаются добычей, переработкой или транспортировкой нефти и газа. Также среди лидеров по объему дивидендов три телекоммуникационные и две табачные компании.

Дивидендных аристократов в списке самых щедрых оказалось только две — AT&T и нефтяной гигант Exxon Mobil.

Кто платит больше всех

Самые высокие дивиденды выплачивает одна из крупнейших телекоммуникационных компаний мира Telefonica — 9,6% годовых. Количество ее абонентов достигает 325 млн. Мобильные услуги компания предоставляет под брендами Movistar и О2. Деятельность сосредоточена преимущественно в Европе и Латинской Америке. Несмотря на то, что по объему дивидендов Telefonica — лидер нашего рейтинга, выплачивает их она не регулярно, как правило 2−3 раза в год.

Компании, которые выплачивают самые высокие дивиденды

| Компания | Сфера деятельности | Дивиденды | Капитализация (млрд, $) | Дивиденды год назад | Дивиденды 2 года назад | Является ли дивидендным аристократом |

| Telefonica | Телекоммуникации | 9,60% | 24,86 | 7,90% | 6,03% | Нет |

| Lumen Technologies | Телекоммуникации | 7,80% | 14,2 | 10,44% | 10,04% | Нет |

| ONEOK | Энергетика | 7,34% | 22,7 | 12,48% | 5,05% | Нет |

| British American Tobacco | Табачные изделия | 7,29% | 87,7 | 8,55% | 6,27% | Нет |

| Total | Энергетика | 6,96% | 119 | 6,78% | 5,50% | Нет |

| The Williams Companies | Энергетика | 6,95% | 28,5 | 8,64 | 5,52% | Нет |

| AT & T | Телекоммуникации, медиа | 6,92% | 214 | 7% | 6,19% | Да |

| Pembina Pipeline Corporation | Энергетика | 6,87% | 8,35 | 8,14% | 4,76% | Нет |

| Altria Group | Табачные изделия | 6,68% | 96 | 9,31% | 6,17% | Нет |

| Western Midstream Partners | Энергетика | 6,64% | 7,7 | 12,93% | 7,95% | Нет |

| Kinder Morgan | Энергетика | 6,35% | 37,3 | 6,96% | 4,78% | Нет |

| Exxon Mobil Corporation | Энергетика | 6,23% | 235 | 7,99% | 4,62% | Да |

На втором месте — Lumen Technologies, которая выплачивает 7,8%. Это еще одна телекоммуникационная компания, но ее деятельность сосредоточена преимущественно в США. Lumen Technologies предоставляет услуги по телефонии, доступу в Интернет, развивает облачные технологии и различные информационные технологии. Дивиденды компания выплачивает ежеквартально.

На третьем месте ONEOK с дивидендами в размере 7,34%. Корпорация занимается добычей и транспортировкой газа. Особенность ее деятельности — ориентация на экспорт газа за рубеж. Занимается компания и поставкой газа клиентам в нескольких штатах США, но это скорее ее дополнительное направление.

Стоит ли покупать

Инвесторы в высоких дивидендах могут видеть несколько очевидных преимуществ. В первую очередь, это возможность получать хорошую доходность. Кроме этого, высокие дивиденды, как правило, говорят о финансовой устойчивости и стабильной прибыли.

Читайте также: Топ-10 брокеров, с помощью которых можно купить акции на иностранных фондовых биржах

Но высокие выплаты могут свидетельствовать о том, что акции существенно подешевели, но компания пытается выплачивать такие же дивиденды, как были раньше. К примеру, среди компаний из нашего списка за 5 лет подешевели акции 10. Акции трех из них упали в цене больше чем в два раза. Среди таких компаний, в частности, лидеры по выплатам Telefonica и Lumen Technologies, а также американская газовая компания Western Midstream Partners.

Изменение цены акций компаний, выплачивающих самые высокие дивиденды

| Компания | Дивиденды | Изменение цены за год | Изменение цены за 5 лет |

| ONEOK | 7,34% | 76% | 20% |

| The Williams Companies | 6,95% | 30% | 6% |

| Pembina Pipeline Corporation | 6,87% | 44% | -1% |

| Total | 6,96% | 31% | -7% |

| Kinder Morgan | 6,35% | 11% | -8% |

| Altria Group | 6,68% | 27% | -18% |

| AT&T | 6,92% | -4% | -23% |

| British American Tobacco | 7,29% | 4% | -37% |

| Exxon Mobil Corporation | 6,23% | 28% | -37% |

| Lumen Technologies | 7,80% | 26% | -52% |

| Western Midstream Partners | 6,64% | 229% | -54% |

| Telefonica | 9,60% | 1% | -56% |

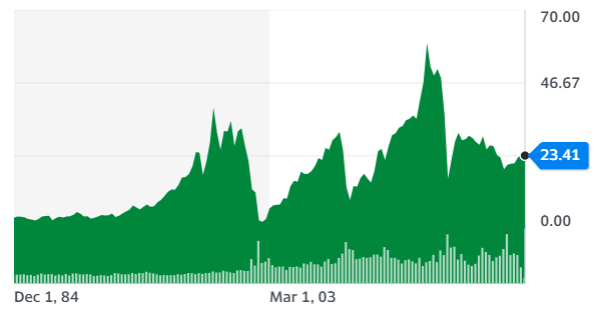

Выросли в цене за 5 лет акции только 2 дивидендных лидеров: ONEOK и The Williams Companies (занимается добычей нефти и газа). Однако и с ними не все так просто. Акции обеих компаний уже неоднократно взлетали и резко обрушивались, и 5 лет назад были на нижних уровнях, поэтому сейчас и стоят дороже.

Колебания цены акций The Williams Companies

Если смотреть на изменение цены акций за год, то здесь все кажется значительно лучше, но учитывайте, что данные сравниваются с апрелем прошлого года, когда рухнул весь фондовый рынок, а больше всего — энергетические компании.

Еще одна проблема, на которую могут указывать высокие дивиденды, — отсутствие в компании возможностей развиваться и инвестировать в расширение деятельности. Яркий пример — British American Tobacco.

У одного из мировых лидеров табачной промышленности замечательные финансовые показатели. В последние годы чистая прибыль колеблется в пределах $6 млрд и не просела даже в условиях пандемии. Однако расширить круг потребителей табачным компаниям практически невозможно: количество курильщиков в мире стабильно уменьшается. В компанию, которая работает на стагнирующем рынке, не верят и инвесторы, а потому за 5 лет акции British American Tobacco подешевели на 37%.

Еще одна проблема, с которой могут сталкиваться представители нашего списка, — это так называемая «ловушка» дивидендов. Когда финансовые показатели компании ухудшаются, но она продолжает выплачивать высокие дивиденды, чтобы не разочаровать инвесторов. В первую очередь, это актуально для «аристократов», которые оберегают свой статус.

К примеру, в прошлом году Exxon Mobil понесла убытки в $22,4 млрд, что на $8 млрд превышает прибыль предыдущего года. Однако, защищая статус «аристократа», нефтяной гигант не сократил выплату дивидендов, а был вынужден брать кредиты для того, чтобы их выплачивать. Такая изнурительная борьба за благосклонность инвесторов ограничивает возможности компании в инвестициях. В то же время такие ключевые конкуренты, как BP, Total или Royal Dutch Shell, хотя тоже пережили не лучшие времена, все же нашли деньги для инвестиций в энергетический сектор и активно рассказывают о своем «озеленении».

Читайте также: Нефтяное ралли продолжается: сколько планируем на этом заработать

Если компания выплачивает высокие дивиденды, это не обязательно говорит о ее стабильности, а потому в каждом конкретном случае нужно анализировать различные показатели деятельности компании.

Комментарии - 5