- 12 февраля 2024, 17:10

Рано репетувати «караул і все пропало». Як ETF впливає на курс біткоїну

Слідом за позитивним сплеском, який забезпечив крипторинку біткоїн-ETF і дозволив курсу BTC досягти $49 тис., інвесторів накрила хвиля негативних оцінок – активізувалися скептики. Що не дивно. Криптостарожили до такого вже звикли, тим більше, що багато хто заздалегідь прогнозував «рух хвиль» у різні боки. Наше завдання –пояснювати те, що відбувається, розкладати по поличках, щоб інвестори змогли в усьому розібратися й ухвалити зважені рішення.

Так що ж сталося? Якщо коротко – ми побачили цінову корекцію на фіксації прибутку в сегменті біткоїн-ETF, яка позначилася на котируваннях самого Bitcoin. Багато хто її очікував після рішення американської Комісії з цінних паперів і бірж (SEC) щодо допуску 11 компаній на новий ринок 10 січня, і вона сталася через тиждень. Власники паїв почали їх продавати. Особливо активно інвестори Grayscale, де вже на 19 січня відтік перевищив $1,5 млрд.

Таке трапляється: хто найбільше інвестицій акумулював – у того вищі шанси на розпродажі і скорочення ліквідності. Grayscale створив свій фонд у формі закритого трасту ще 2013 року, і за десятиліття зміг акумулювати там рекордні $26,9 млрд. Тому, коли SEC дозволила йому разом із десятьма колегами вийти на ETF ринок і компанія перетворила Grayscale Bitcoin Trust (GBTC) на повноцінний спот із біткоїнів-ETF, то вона виявилася найбільш капіталізованою. Її конкуренти починали цей бізнес з нуля і не могли таким похвалитися. У того ж BlackRock з його iSharesBitcoin Trust (IBTC) було лише $497,9 млн, і він зміг вийти на перший мільярд тільки після 11 січня.

Злий жарт із Grayscale зіграли його інвестори-банкрути. Це не домисли. Маю на увазі FTX і ThreeArrows Capital, офіційно визнаних банкрутами, чиї ліквідатори публічно заявляли, що постараються отримати максимальний дохід з їхніх активів, щоб швидше розрахуватися з кредиторами компаній. Уже є дані про те, що великі блоки біткоїнів з публічних адрес Grayscale на біржу Coinbaseвиставляв саме ліквідатор FTX. Його продажі оцінюють у $1 млрд – мабуть, намагався зафіксувати прибуток на піку котирувань. Аналогічним чином чинили й інші, просто FTX більше виділявся на загальному тлі за рахунок обсягу.

Фіксація прибутку – ключова причина відкатів на ринку біткоїн-ETF і просідання курсу ВТС до $38 тис. Звична історія для класичних фінансових ринків, особливо на початковій стадії запуску нових інструментів з котируваннями, що зростають. Багато хто намагається отримати миттєвий прибуток. Недарма на цьому ринку індекс «страху і жадібності» в середині січня підскочив до 76 пунктів зі 100. Тільки після великих розпродажів, до 23 січня, він відійшов на 50-й рівень.

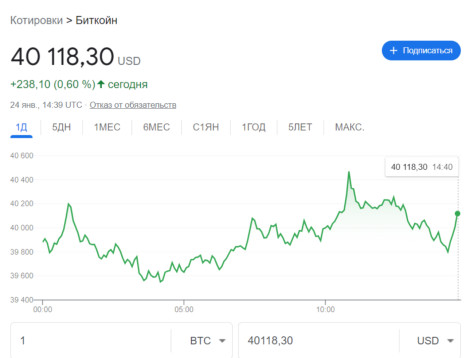

Але зауважте, слідом за фіксацією прибутку гравці почали коригувати свою торговельну стратегію, і курс біткоїну повертається назад – 24 січня вже досяг $40,1 тис.

Вважаю, що реальних підстав для паніки немає, навіть якщо скептики намагатимуться її роздути зі звичних ринкових трендів. Це те, що завжди пояснював інвесторам: криптовалюта –довгострокова інвестиція, нервувати і смикатися з вкладеннями тут не варто. Хоч би як вас намагалися спровокувати. «Караул» не кричимо, нічого не пропало.

Ще виникла думка, що розпродажі паїв змусять Grayscale хоч трохи знизити розмір своєї комісії. У цієї компанії вона максимальна для біткоїн-ETF –1,5%. Тримається в основному на досвіді цього старожила, завойованій довірі, що лежить в основі цього інструменту. У компаній-новачків ціни нижчі: наприклад, BlackRock бере 0,12% за перший рік і 0,25% у наступні, а Valkyrie з її Valkyrie BitcoinFund (BRRR) – 0,8%. І, можливо, інвестори Grayscale і справді зможуть продавити свою компанію за ціною, хоча й не факт. Навіть після розпродажів вона залишається найбільшим гравцем з найтривалішою історією в цьому сегменті, де багато що тримається на репутації.

Не зовсім згоден з думкою про те, що «позитивний порядок денний ETF повністю відіграно». Точно не повністю. Думаю, що фонд BlackRock ще не показав усього на цьому ринку. Плюс досвід 11 компаній, які отримали схвалення біткоїн-ETF від SEC, може надихати й інших гравців, і ми побачимо нові продукти. Не кажу, що вже сьогодні, але у майбутньому це точно відбуватиметься, що має підтримувати ліквідність і активність ринку.

Усе це, звісно ж, стимулюватиме і рух курсу самого біткоїну. Також, як і інші основоположні фактори. Як ті, що надійдуть з класичного фінансового ринку: засідання ФРС США 30-31 січня і 19-20 березня, на яких ухвалюватимуться рішення щодо базових ставок, і в разі їхнього збереження/зниження може підстьобуватися зростання попиту на BTC. Так і з крипторинку, де у квітні очікується халвінг біткоїну, який зазвичай стимулює подорожчання цієї монети.

Упевнений, що позитивних новин і трендів на крипторинку буде ще більш ніж достатньо. Головне – зберігати терпіння, не піддаватися на провокації спекулянтів і скептиків.

|

|

0

|

- 09:44 НБУ оштрафовал Аккордбанк на 3 миллиона за нарушение финмона

- 09:00 Нацбанк проведет операцию по обмену валюты для подкрепления касс банков

- 6.03.2026

- 19:29 Возврат средств в несколько кликов: в «Дие» упростят получение налоговой скидки

- 18:01 Курсы НБУ на понедельник: после рекордного роста доллар подешевел на 8 копеек, евро — на 36 копеек

- 17:35 Доллар на межбанке подорожал, евро — подешевел

- 16:26 Bybit уберегла от мошеннических выводов активы 4000 пользователей на $300 млн

- 15:36 Украинцы открыли более 208 млн счетов: сколько их в среднем на одного человека

- 15:04 Почему НБУ отпустил гривну в момент топливного ажиотажа: объяснение эксперта

- 12:01 Валютный рынок в феврале: спрос на доллар упал вдвое, НБУ сократил интервенции

- 11:00 Почти 40% женщин считают, что работодатель должен компенсировать расходы на «офисную одежду» — опрос

Комментарии