- 22 марта 2019, 13:11

Что знает рынок фиксированной доходности США и не знает рынок акций?

После заседания ФРС в среду на котором чиновники продолжили спешно переобуваться, сократив прогнозы по инфляции и ВВП, а также значительно пересмотрев dot plot, достигнув консенсуса лишь на одном повышении в 2020, безрисковые бумаги с фиксированной доходностью резко подорожали. Цены на казначейские облигации США показали максимальный дневной прирост за несколько лет благодаря тому, что прогноз как номинальной ставки, так и инфляции был неожиданно и сильно пересмотрен в негативную сторону. В один момент доходность по облигациям опускалась ниже эффективной процентной ставки по МБК.

Удивительно, но аппетит к рисковым активам также остается стабильно высоким, что видно из динамики S&P 500 который продолжил подбираться к историческому рекорду в четверг.

Спрос на акции и облигации отражает диаметрально противоположное отношение к риску из-за различной определенности в степени будущих потоков платежей и в теории рост акций сопровождается снижением стоимости облигаций, и наоборот. Но так происходит не всегда. С начала 2019 года в рост перешел как фондовый рынок, так и облигации, что поднимает вопрос о ненаблюдаемом факторе, который нарушает корреляцию. Либо фондовый рынок знает нечто больше, чем рынок фиксированной доходности либо наоборот, и второй вариант более вероятен, так как тревожные движения в облигациях известны своим предсказательным потенциалом.

Доходность 10-летних бумаг спустилась до 2.539% в пятницу, что в последний раз наблюдалось в январе 2019, когда начали циркулировать слухи о завершении фазы подъема и скором переходе в рецессию, в частности из-за «ошибки» в политике ФРС.

В недалеком историческом прошлом также есть примеры, когда акции и облигации росли одновременно. Например, в феврале 2016 года доходность по 10-летним казначейским облигациям снижалась с 2.32 до 1.36% в течение шести месяцев, и в тот же период фондовый рынок вырос на 17%:

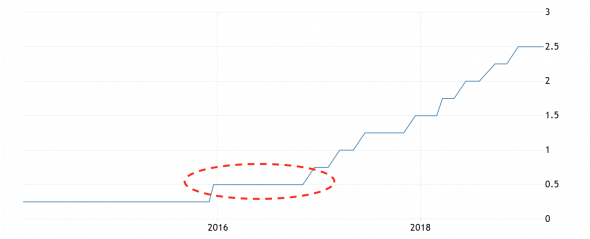

Импульс к такой динамике во многом зависел от ФРС, который объявил паузу в повышении процентных ставок почти до конца года и лишь в конце года возобновил ужесточение:

Текущая ситуация очень похожа на ту, которая была в 2016 году, и исследование причин тогдашнего беспокойства на рынке фиксированной доходности, в частности двух лидирующих индикаторов позволит понять какими соображениями сейчас руководствуются инвесторы в бондах.

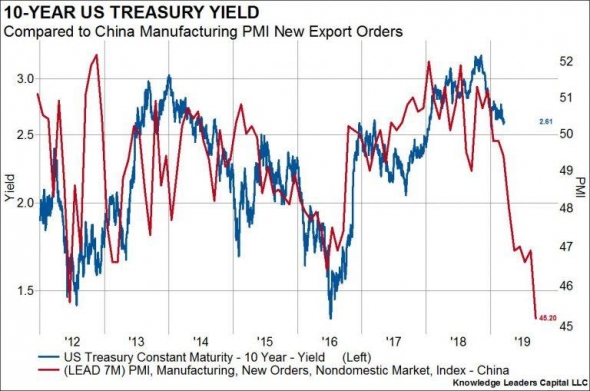

Во-первых, стоит заметить, что в 2016 году дала сбой китайская экономика, что видно из динамики экспортных заказов производственного сектора страны. Так как основным партнером Китая в торговле является США, то падение экспортных заказов в Китае во многом является отражением снижения спроса на импорт в США. Это есть механизм передачи падения экономической активности от лидера в производстве к лидеру потребления. Сейчас, когда для производителей Китая настало одно из худших за всю историю времен, можно ожидать вялый рост импортных цен в США (что обуславливает также динамику потребительской инфляции в США) и как следствие падение компенсации за инфляцию в облигациях США. График ниже показывает, как тесно зависят экспортные заказы Китая и доходность американских бондов:

Экспортные заказы, исходя из названия являются лидирующим индикатором, который предсказывает динамику потребления импортных товаров в США.

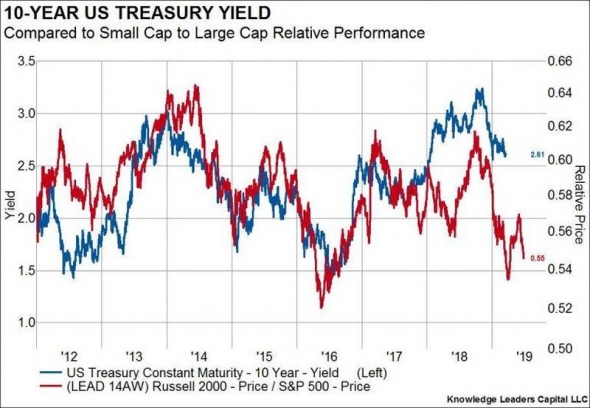

Во-вторых, акции компаний с маленькой капитализацией обычно более уязвимы к циклическим факторам так как их число преобладает в цикличных секторах экономики, ритейл, недвижимость, обработка сырья, производство «простых» товаров, ресторанная и гостиничная отрасль. Такая сосредоточенность в секторах логично связана с уровнем их капиталоинтенсивности.

Если менеджеры ожидают вступление в действие негативных цикличных факторов, то планы по выпуску и инвестициям будут скорректированы соответственно. Ожидания инвесторов также будут понижены. Соответственно динамику акций небольшой vs. большой капитализации можно выразить простым отношением соответствующих индексов, например Rusell 2000 и S&P500. Если сравнить совместную динамику данного отношения и доходности 10-летних бумаг можно видеть, что с переток из подверженных цикличности небольших компаний в компании с крупной капитализацией сопровождается с падением доходности по облигациям, что логично если ожидается замедление экономики:

Приведенные индикаторы, проливают свет на недалекое будущее экономической активности в США, которая действительно может вскоре перейти в фазу замедления, однако открытым остается вопрос: на чем и как долго еще продержится на пиках фондовый рынок США?

Что вы думаете об этом?

Артур Идиатулин, компания Tickmill UK

Наш конкурс для ленивыхУгадай NFP

PRO счет условия

|

|

0

|

- 17:44 Ежегодные потери от «ювелирных схем» составляют не менее 5,9 млрд грн — Гетманцев

- 17:40 Курс валют: межбанк, НБУ, обменники

- 17:14 Рада отклонила законопроект о базовой социальной помощи

- 16:55 Лидерами финансового рынка Украины в 2025 году стали непрозрачные компании-«прокладки»

- 16:33 До 32 тысяч злотых в Польше и более 100 тыс. грн в Украине: как выросли зарплаты в логистике

- 16:02 Курс доллара после максимума снизился, евро снова превысил 51 грн

- 15:47 НБУ, вероятно, будет стремиться укрепить гривну на следующей неделе — ICU

- 15:11 В феврале 2026 года цены в Украине выросли на 1%: что подорожало больше всего

- 14:30 ЕС без VISA и MasterCard? Придется ли Украине изменять платежную систему (видео)

- 13:33 Премия FinAwards 2026: кто претендует на звание лидеров финрынка Украины

Комментарии