Курс доллара по-прежнему ниже многолетних максимумов, зафиксированных в прошлом году, и компании пытаются определить: это последний скачок, который означает возврат к болезненным последствиям валютного курса, или же это означает завершение ралли. Доллар вырос в четверг, и многие представители Уолл-стрит ожидают, что валюта продолжит укрепляться до тех пор, пока американская экономика, годовые темпы которой, согласно ФРБ Атланты, достигают почти 5%, будет оставаться устойчивой.

Аналитические данные экспертов Forex Club от 19.09.2023

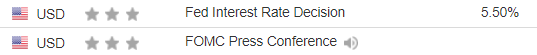

В среду на текущей неделе ФРС опубликует данные про процентной ставке и от в зависимости от комментариев, будет понятно, чего ждать от доллара США до конца года.

Предварительно, большинство аналитиков склоняются к тому, что доллар будет укрепляться и дальше. По данным FactSet по состоянию на 30 августа, которые включают 98% компаний S&P 500, предприятия, получающие более половины выручки за пределами США, ожидают снижения доходов во втором квартале на 18%. И, напротив, компании, у которых более половины продаж приходится на США, готовы зафиксировать рост доходов на 4%. Кампания Федеральной резервной системы по борьбе с инфляцией за счет повышения процентных ставок способствовала укреплению доллара в прошлом году. В последние недели среди инвесторов растет уверенность в мягкой посадке американской экономики, что придает еще один импульс. Слабые экономические данные в Европе и Азии также поддерживают доллар.

Уилсон, главный инвестиционный директор Morgan Stanley и главный стратег по акциям США, перечислил длинный список причин, по которым он настороженно относится к текущему рынку. Он указал на опросы производственных и кредитных специалистов, сигнализирующие о надвигающемся экономическом спаде, удручающих перспективах роста доходов и прибылей, а также о том, что многим компаниям придется рефинансировать долги под более высокие процентные ставки в течение следующих нескольких лет.

Уилсон также сослался на исторически низкое качество доходов и заявил, что большие расходы на искусственный интеллект сегодня могут принести будущие выгоды лишь меньшинству предприятий. Более того, он предупредил, что недавнее повышение цен на энергоносители может привести к тому, что потребители, многие из которых изо всех сил пытаются позволить себе завышенную стоимость жизни и более крупные ежемесячные платежи по кредитным картам, автокредитам и ипотечным кредитам, преодолеют критический момент.

C технической точки зрения, индекс SiP500 может реализовать 2 сценария: при условии комментариев или намеков на паузу в дальнейшем повышении ставки ФРС, цена преодолеет сопротивление 4500 с целью обновления максимума 4700+. Или наоборот, в случае дальнейшей склонности ФРС к продолжению жесткой денежно-кредитной политики, цена будет стремиться преодолеть поддержку 4200 и ниже.

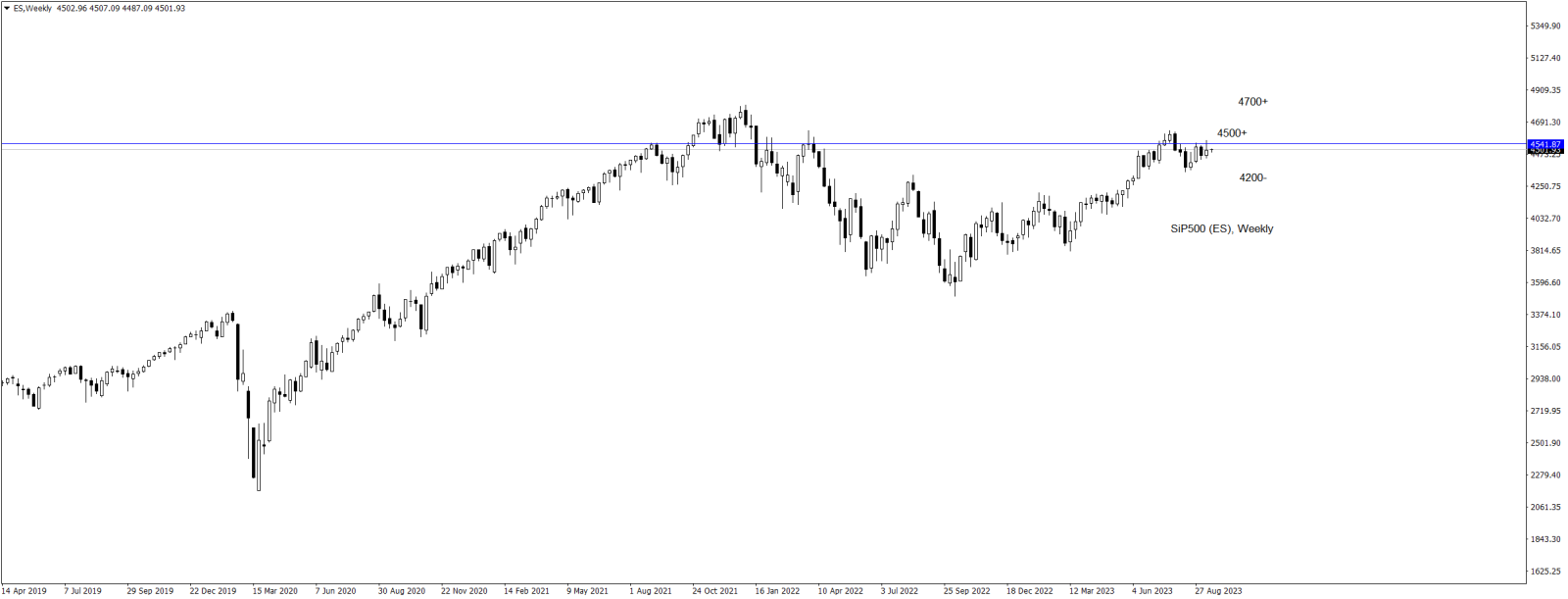

Помощь росту мировой экономике и, как следствие, биржевым индексам оказывает Народный Банк Китая. Народный банк Китая (НБК) заявил, что с 15 сентября снизит норму резервных требований (RRR) для всех банков, за исключением тех, которые ввели норму резервирования на уровне 5%, на 25 базисных пунктов. Средневзвешенный RRR для банков после сокращения составит 7,4%. Аналитики ожидали, что центральный банк предпримет дополнительные шаги для смягчения политики, в том числе путем корректировки RRR. В последний раз НБК снижал RRR на 25 базисных пунктов для большинства банков в марте. Снижение этого коэффициента высвобождает дешевые долгосрочные денежные средства для банков, позволяя им выдавать больше кредитов предприятиям и потребителям. Правительство установило довольно консервативный целевой показатель экономического роста на уровне около 5% на этот год, который, как ожидают экономисты, Пекин выполнит.

Китай: процентное изменение объема промышленного производства (зеленым) и розничных продаж (красным) по месяцам в % г/г.

Темпы восстановления экономики Китая ускорились в августе: из опубликованных данных следует, что промышленное производство и розничные продажи в стране выросли в прошлом месяце на 4,5% г/г и 4,6% г/г. Это заметно выше и показателей июля, и консенсус-прогноза экономистов.

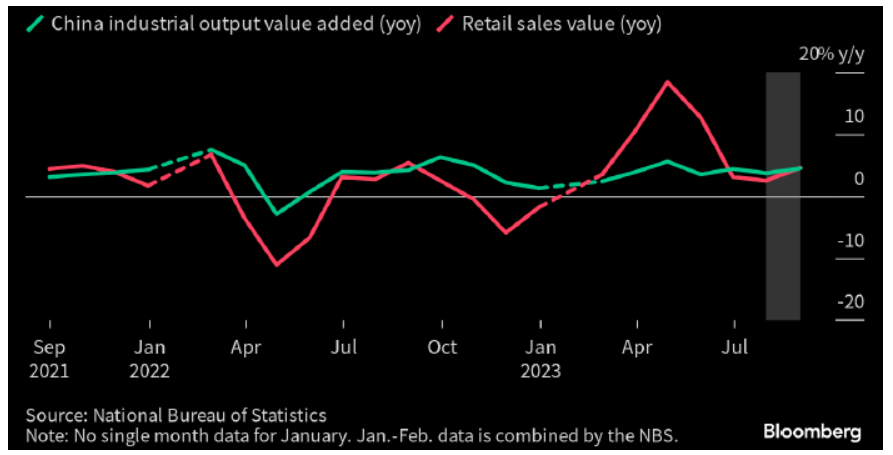

Укрепление доллара не может не сказываться на валютном рынке. Хедж-фонды и спекулянты по-прежнему имеют большие длинные позиции по евро, разница в процентных ставках будет играть против него — особенно по отношению к иене и доллару — а сравнительные экономические перспективы еврозоны мрачны, особенно по сравнению с США. Последние данные Комиссии по торговле товарными фьючерсами показывают, что фонды сократили свою чистую длинную позицию в евро до семимесячного минимума в 136 000 контрактов, но это все еще существенная ставка в размере 18 миллиардов долларов на укрепление евро. Она велика по историческим меркам, и, учитывая снижение привлекательности курса евро по сравнению с аналогичными валютами, в ближайшие недели она, вероятно, будет урезаться еще больше.

С технической точки зрения падение евро обоснованно. После выхода из восходящего канала, целью цены становятся уровни поддержки в области 1,05−1,03.

Особенно учитывая противоположные перспективы денежно-кредитной политики — как раз в тот момент, когда ЕЦБ сигнализирует об окончании своей программы ужесточения, Банк Японии набирает обороты. Аналитики Deutsche Bank теперь ожидают, что Банк Японии прекратит свою политику «контроля кривой доходности» в октябре, а не в апреле 2024 года, и что политика отрицательных процентных ставок в Японии закончится в январе 2024 года, почти на целый год раньше, чем ожидалось ранее. Евро может упасть больше по отношению к иене, чем к доллару, хотя расхождение между США и еврозоной привлечет больше внимания.

Заседание Банка Японии по вопросам политики в пятницу будет главным событием недели в Азии после того, как глава Банка Кадзуо Уэда породил слухи о скором отходе от ультрамягкой политики. Недавний период снижения зарплат в Японии и цен на недвижимость также может смягчиться и отодвинуть Банк Японии еще дальше от его цели по инфляции; аргументы в пользу ужесточения политики Банка Японии все еще не очень сильны. Вэй-Лян Чанг, валютный и кредитный стратег DBS Bank, сказал, что участники рынка ожидают, что Банк Японии может дать рекомендации о том, когда его политика отрицательных процентных ставок будет отменена, и о дальнейшем пути повышения ставок.

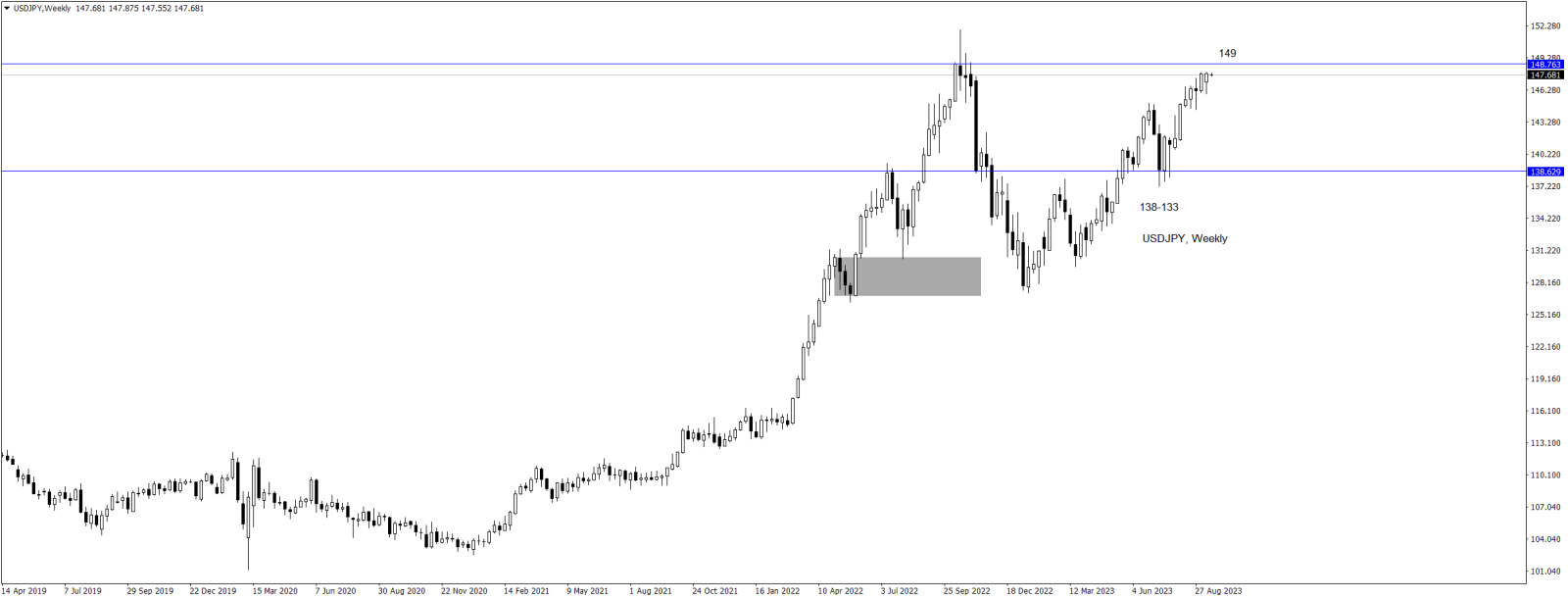

С технической точки зрения, пара склонная к коррекции в области максимума 149−151 с целью 138−133.

Рынок сбалансировал опасения по поводу предложения в Ливии и сокращения добычи ОПЕК+ с глобальными макроэкономическими препятствиями.

Организация стран-экспортеров нефти (ОПЕК) придерживалась своих прогнозов относительно устойчивого роста мирового спроса на нефть в 2023 и 2024 годах, ссылаясь на признаки того, что дела в крупнейших экономиках идут лучше, чем ожидалось, несмотря на разные препятствия, такие как высокие процентные ставки и повышенная инфляция. Способствуя дефициту предложения, Саудовская Аравия и Россия на прошлой неделе продлили добровольное сокращение поставок в общей сложности на 1,3 миллиона баррелей в сутки до конца года. ОПЕК, Россия и союзные производители известны как ОПЕК+. Ожидается, что добыча нефти в России сократится на 1,5% до 527 млн метрических тонн (10,54 млн баррелей в сутки) в этом году, сообщила в среду газета «Известия» со ссылкой на интервью министра энергетики Николая Шульгинова.

Сокращение поставок нефти. Данные ОПЕК указывают на растущий дефицит поставок. Источник: ОПЕК. Примечание. Данные за 3-й и 4-й кварталы 2023 года предполагают, что ОПЕК сохранит добычу на стабильном уровне до конца года.

EIA сообщило, что мировые запасы нефти, как ожидается, сократятся почти на полмиллиона баррелей в сутки во второй половине 2023 года, что приведет к росту цен на нефть, при этом средняя цена Brent в четвертом квартале составит 93 доллара за баррель.

Фьючерсные контракты на нефть марки Brent на первый месяц торговались позже во вторник на уровне 4,68 доллара за баррель выше, чем фьючерсы с поставкой на шесть месяцев. Подобный спред в последний раз наблюдался в ноябре прошлого года, что указывает на сокращение предложения на рынке в ближайшей перспективе.

С технической точки зрения, сформированный дефицит будет продолжать толкать цены выше в область 100−101, однако дальнейший рост может угрожать росту мировой экономки. К тому же, уровень 100 является для многих инвесторов психологическим уровнем, на котором многие будут фиксировать прибыль. Это будет способствовать началу коррекции к прошлому сопротивлению в область 87.

Материал подготовлен Forex Club

Предупреждение о рисках: Торговля финансовыми инструментами является рискованным занятием и может принести не только прибыль, но и убытки. Размер возможных потерь ограничен суммой остатка на торговом счете.

Комментарии