Рекордная инфляция заставит центральный банк США начать сокращение стимулов гораздо раньше, чем планировалось. К такому выводу пришли опрошенные CNBC финансовые менеджеры, стратеги и экономисты.

Инвесторы ожидают, что ФРС начнет закручивать гайки уже в этом месяце

► Подписывайтесь на телеграмм-канал «Минфина»:

главные финансовые новости

Абсолютное большинство участников опроса ожидает, что ФРС объявит о сворачивании программы экономических стимулов уже 3 ноября и начнет само сворачивание уже в этом месяце. Согласно прогнозам, ФРС будет уменьшать сумму ежемесячной покупки активов, которая сейчас составляет $120 млрд, на $15 млрд каждый месяц. Таким образом, сокращение должно завершиться к маю.

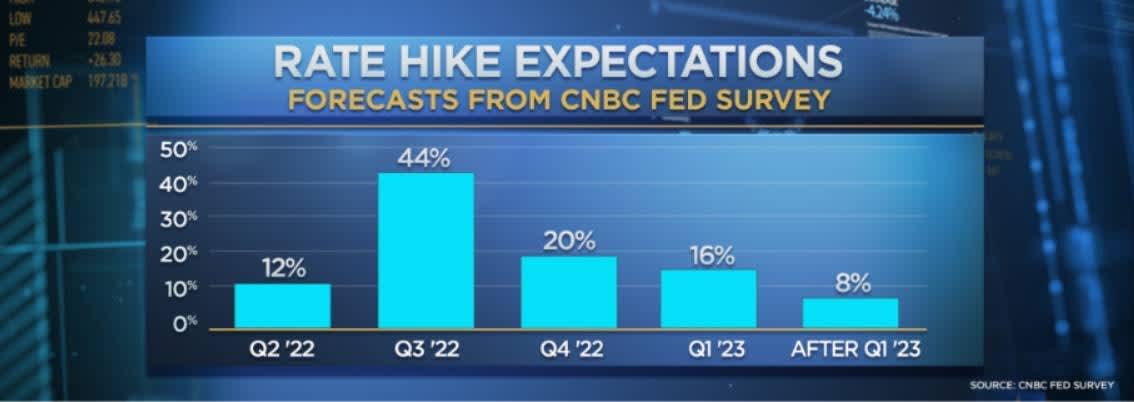

Также респонденты перенесли дату первого поднятия процентной ставки с декабря на сентябрь 2022 года. Но сентябрь — это средний прогноз, маскирующий агрессивные ожидания. 44% из 25 респондентов считают, что ФРС поднимет ставку уже в июле, всего через несколько месяцев после того, как сокращение завершится.

Мягкая политика Федрезерва по сокращению и поднятию ставок становится объектом все более острой критики респондентов: уже 60% считают, что инфляция представляет достаточно большую угрозу, чтобы ФРС прекратила программу закупки активов полностью и немедленно.

Смотрите также: Центробанки должны быть готовы усилить монетарную политику. Возможно, придется действовать быстро — МВФ

Эта же критика звучит и по процентной ставке.

«В какой-то момент ФРС будет вынуждена ускорить свой график поднятия ставки или она потеряет доверие», — считает Джон Райдинг, главный экономический консультант Brean Capital.

Призывы к более жесткой политике раздаются на фоне рекордной инфляции, которая в глазах респондентов стала наибольшим риском для экономики, обойдя covid-19.

Прогнозы по инфляции в 2021 году выросли уже седьмой опрос подряд и достигли 4,8%, причем еще в сентябре респонденты прогнозировали 4,4%. Участники опроса ожидают, что в 2022 году инфляция достигнет 3,5% по сравнению с сентябрьским прогнозом в 3% и целевым показателем ФРС в 2%.

Хотя 64% по-прежнему считают инфляцию временным явлением, 40% хотели бы, чтобы Федрезерв решил проблему с процентной ставкой немедленно. Только 26% считают, что инфляция достигла пика, большинство же ожидают, что она продолжит расти.

Читайте также: Как политика ФРС США влияет на гривну и ОВГЗ

«Правильный вопрос: „Можно ли вернуть инфляцию к цели ФРС в 2%, избежав рецессии?“ Я не думаю. Я бы охарактеризовал недавний рост инфляции как „в конце концов, переходной, но очень устойчивый“», — комментирует Роберт Фрай, главный экономист Robert Fry Economics.

Программа Байдена может усугубить ситуацию

40% считают, что новые бюджетные расходы, предлагаемые Конгрессом, ускорят инфляцию, если они не будут компенсированы ростом налогов. 36% считают, что они ускорят инфляцию, даже если будут компенсированы. Еще 24% не ожидают, что они окажут влияние на инфляцию и ни один респондент не согласился с утверждением администрации Байдена, что новые расходы замедлят инфляцию.

Около двух третьих считают, что ФРС должна ускорить сокращение, чтобы сбалансировать Конгресс. 40% также хотели бы, чтобы процентная ставка была поднята быстрее, но 56% не соглашаются.

Влияние новой программы расходов на экономический рост разделил респондентов: 33% считают, что она ускорит рост ВВП, 29% — что она замедлит его, и еще 33% не ожидают какого-либо эффекта на ВВП.

Читайте также: Крупнейшие бизнес-группы США выступают против налога для миллиардеров и 15% налога на прибыль

Прогноз роста ВВП США на этот год сократился до 5% с 6,6%, что показало июльское исследование. За следующий он вырастет на 3,6%, свидетельствуют результаты опроса.

Рост акций замедлится

Также CNBC добавил новый вопрос о росте акций. Респондентов попросили оценить вероятность падения или роста фондового роста на 10% за следующие 6 месяцев.

48% участников опроса прогнозируют падение, 39% — рост, что дает индекс в -9. 72% считают, что акции стоят дороже, чем должны, учитывая их прогнозируемый рост и прибыль. В прошлом опросе такое мнение поддержали 56%, а летом — почти 90%

Также респондеты считают, что S&P 500 упадет на 0,5% к концу года и поднимется всего на 3% за 2022 год. Прогнозы также ожидают, что доходность 10-летних казначейских бумаг США вырастет до 2,2% в 2022 году.

Комментарии