Золото в одном очень важном смысле не отличается от всех остальных активов. Следует его покупать, когда оно недооценено, а продавать, когда оно переоценено. Поэтому понимание того, как производится аккуратная оценка стоимости золота необходимо для успешного управления портфелем.

Справедливая цена на золото и почему оно должно стоить дороже 11,000$

Золото — это деньги и поэтому его ценность невозможно измерить с помощью стандартных методов для оценки инвестиций. Золото — это не инвестиция, так как оно не производит потока наличных. Это стерильный актив. По этой причине золото не создает капитал, также как и любая национальная валюта. Валюта в любой своей форме, будь то бумага или золото, является капиталом, который хранится в форме отложенной покупательной способности. Сохранение ценности — одна из важнейших функций любой валюты.

Когда растет цена на золото, капитал переходит к владельцам золота от владельцев национальной валюты, с помощью которой измеряется цена на золото. Благосостояние просто передается, как я люблю говорить, его законным владельцам, то есть тем, кто делает мудрый выбор среди различных валют для хранения необходимой ликвидности. Мудрость здесь лишь в том, чтобы отличить переоцененные от недооцененных валют и избегать первых и владеть вторыми.

Одна из надежных моделей, используемых мной для оценки золота — это Индекс страха (статья на Goldenfront), о котором я уже подробно рассказывал. Еще одна надежная модель — это индекс Gold Money, оценивающий золото, опираясь на его историческую роль в качестве международных денег и всемирной единицы измерения. Он рассчитывается так:

Валютные резервы центрального банка/золотые резервы центрального банка = справедливая цена на золото

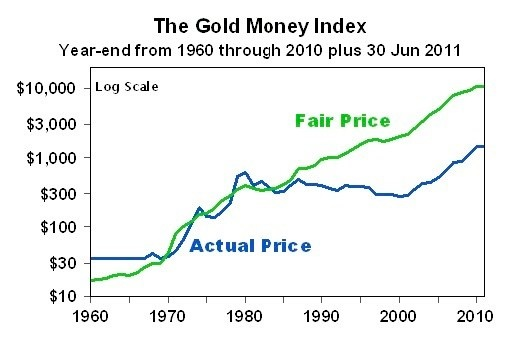

График ниже демонстрирует полезность этого индекса.

Индекс Gold Money c 1960 по 30 июня 2011 гг. Зеленым — справедливая цена, синим — реальная цена.

В начале 1960-х, когда про доллар говорили, что он «также хорош как золото», реальная цена на золото превосходила его справедливую цену. Другими словами в сейфах центральных банков были адекватные золотые резервы относительно количества долларов или других национальных валют, обращающихся в международной торговле. Но это отношение начало меняться к концу декады.

Доллар переживал девальвацию и справедливая цена на золото превзошла его реальную цену, то есть золото стало недооцененным. То есть ценность золота превосходила его фиксированную обменную стоимость в $35 за унцию, действовавшую на тот момент. Эту цену более невозможно было поддерживать, так как доллар был сильно испорчен и стал переоцененным. Как следствие формальная и фиксированная привязка золота к доллару была прекращена в августе 1971 года.

Затем цена на золото начала расти, его справедливая цена оставалась выше реальной цены до 1974 года. К тому времени золото стало переоцененным, а его реальная цена превзошла его справедливую цену. Золото достигло точки, ставшей его первым пиком за период бычьего рынка той декады. В пик января 1980 года, который ясно виден на графике, реальная цена вновь превзошла справедливую цену на золото. Золото было сильно переоценено и дальше так продолжаться не могло. Его цена упала, но оставалась выше справедливого уровня до 1984 года. С тех пор золото остается недооцененным, как это ясно показывает график. Другими словами этот график в процентах показывает реальную цену на золото поделенную на его справедливую цену.

График показывает насколько золото недооценено. На 30 июня реальная цена на золото составляла лишь 13% от его справедливой цены, чуть выше его исторического минимума в 10,3% достигнутого в 2008 году. С другой точки зрения график говорит нам, что золото больше не деньги и мой метод оценки бесполезен. Или одно или другое. Других объяснений для такой огромной разницы между реальной и справедливой ценой на золото не существует. Я думаю, что я прав.

Золото выполняло роль международных денег в течение пяти тысяч лет и было заменено бумажными валютами в последние 40 лет с помощью государственного насилия. Однако этот бумажный эксперимент проходит не очень успешно, свидетельством чему служат растущие глобальные дисбалансы, бесконтрольный рост объема долгов и финансовых деривативов, продолжающееся разрушение покупательной способности валют и растущий монетарный хаос. К счастью характеристики, изначально сделавшие золото деньгами, не исчезли и не потерялись. Соответственно никуда не исчезла его полезность в качестве денег. За последнюю декаду мы наблюдаем возвращение к золоту, что подтверждается ростом цены на него.

Несмотря на великолепный рост цены на золото, график ясно показывает, что недооценка золота едва ли сократилась за более чем декаду. Причина этому в том, что объем национальных валют в собственности ЦБ (числитель индекса Gold Money) растет с такой же скоростью, что и объем золота в их собственности (знаменатель индекса). Поэтому золото остается страшно недооцененным.

Логика индекса основывается на одном принципе — золото это все еще деньги. Вещи обладают ценностью из-за своей полезности, а ценность золота заключается в его денежной функции. Оно деньги, потому что его считает таковыми рынок. Поэтому правительства не могут уничтожить ценность золота или приостановить движение золота от его текущей низкой цены к более справедливой оценке, которая на данный момент равняется $11,000 за унцию.

Мы сегодня оглядываемся на Тюльпанный пузырь, пузырь Миссисипи и пузырь Южных морей с презрительной ухмылкой и задаем себе вопрос: как люди в то время могли быть такими дураками. Нет сомнений в том, что будущие поколения посмотрят на сегодняшний пузырь государственных бумажных денег и зададут себе тот же вопрос.

Комментарии - 8

или на пузырь цен на золото…

Туфта эта «справедливая цена»…

Чем меньше будет доверия госсударствам (облигациям и валютам), банкам, ликвидности недвижимости — тем больше будет спрос на золото.

Соответственно, чем больше паника, тем больше цена на золото. А паника ещё не началась, это пока что подготовка

На последней фазе развала мира, виде мировых войн — да. Но и то и другое (патроны и тушёнку) надо за что-то покупать, когда обесцениваются деньги и уходит стабильность — все бегут к золоту.

Как пример, если инструментов для надёжных инвестиций было несколько тысяч, а потом количеству инструментов из-за сегодняшнего состояния экономики уменьшилось до 100. Что будет с ценами на эти 100 инструментов? Правильно, — будут расти. Опять же работает закон спроса и предложения. Всё просто

Лучше расскажу вам анекдот:

Мальчик в школе пишет сочинение: «… Было хорошее лето, осенью мы с дедом собрали прекрасный урожай яблок. Каждое яблоко мы завернули в лист бумаги и сложили яблоки в корзины. Дедушка все корзины отнёс в подвал. Зимой каждый день дедушка спускался и проверял яблоки, если он замечал яблоко, которое начинало портиться – он его доставал и приносил нам.

Анекдот в том, что осенью урожай был хороший, а всю зиму мы питались гнилыми яблоками…»

На последней фазе развала мира, виде мировых войн — да. Но и то и другое (патроны и тушёнку) надо за что-то покупать, когда обесцениваются деньги и уходит стабильность — все бегут к золоту.

Как пример, если инструментов для надёжных инвестиций было несколько тысяч, а потом количеству инструментов из-за сегодняшнего состояния экономики уменьшилось до 100. Что будет с ценами на эти 100 инструментов? Правильно, — будут расти. Опять же работает закон спроса и предложения. Всё просто