31 марта 2010

Последний раз был на сайте:

17 октября 2024 в 04:07

-

bulat911

Киев

-

IndaGame Games

36 лет, Киев

-

Александр Богуш

49 лет, Киев

-

Петр Шевченко

Киев

-

Ceme4kin

Днепропетровск

-

Анатолий Долматов

33 года, Киев

-

7natakiev

Киев

-

tanag1

74 года, донецк

-

Анна Гранкина

40 лет, Днепропетровск

- 27 марта 2012, 10:29

Обзор акций ПАО «Алчевский меткомбинат»

Алчевский меткомбинат обладает мощностями по выпуску агломерата, чугуна, стали и проката. В непосредственной близости от него находится Алчевский КХЗ (ALKZ). Стратегическим инвестором обеих компаний, равно как и ДМК им. Дзержинского (DMKD) и Днепропетровского ТЗ (DTRZ), является Индустриальный союз Донбасса. В конце 2009г. 50%+2 акций ИСД были проданы группе российских инвесторов во главе с Александром Катуниным, владельцем Швейцарского металлотрейдера Carbofer Gt.

Особенности ИСД:

- активность в сфере M&A;

- масштабная модернизация входящих в холдинг компаний;

- частое проведение допэмиссий.

Основные факторы привлекательности ALMK:

- Наиболее модернизированный и энергоэффективный завод в Украине;

- Диверсифицированы рынки сбыта;

- Потенциал роста продаж на российском рынке;

- Рост производства в 2011г. составил 30% (-4% относительно 2007г.);

- Восстановление мировых цен на сталь с 2009г.;

- Потенциал улучшения финансовые показателей;

- Хорошие показатели ликвидности акций.

Основные риски ALMK:

- Доля Украины в мировом производстве стали снизилась с 3,2% (янв.2008г.) до 2,2% (янв.2012г.);

- Слабый внутренний спрос на металлопрокат в Украине;

- Высокая зависимость от экспортных рынков металлопродукции;

- Ординарный сортамент металлопродукции (низкая добавочная стоимость);

- Снижение активности отечественных меткомпаний на рынках: Турции, Ближнего Востока, Северной Африки;

- Отсутствие собственной сырьевой базы (ЖРС, коксующийся уголь), решение данной проблемы новым собственником маловероятно, судя по результатам 2010г.;

- Сложный переговорный процесс по ценам на руду с основным поставщиком-конкурентом «Метинвест холдингом»;

- Низкие показатели рентабельности по сравнению с зарубежными аналогами;

- Трансфертное ценообразование внутри группы ИСД;

- По прогнозным рыночным коэффициентам прибыльности акции торгуются с премией к аналогам;

Основным конкурентным преимуществом компании является его высокий уровень модернизации производственных мощностей. Однако, судя по показателям рентабельности этого преимущества пока недостаточно, чтобы перекрыть 4 ключевых недостатка: 1) отсутствие сырьевой базы, 2) высокая долговая нагрузка, 3) высокая экспортная зависимость (доля внутреннего рынка около 10%), 4) высокая доля продукции с низкой добавочной стоимостью.

Тем не менее, на 2012-2015г. мы оцениваем рынок стального проката как растущий. Что позволит компании улучшить финансовые результаты. С учетом снижения котировок за последний год на 57%, считаем текущий уровень привлекательным для среднесрочных инвестиций. На наш взгляд, справедливая цена акций ALMK составляет 0,17 грн. (потенциал роста +70%).

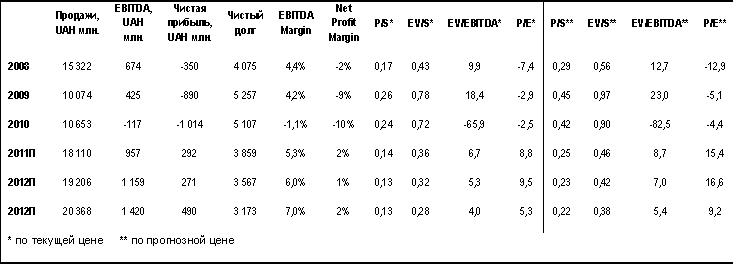

Основные финансовые показатели и мультипликаторы

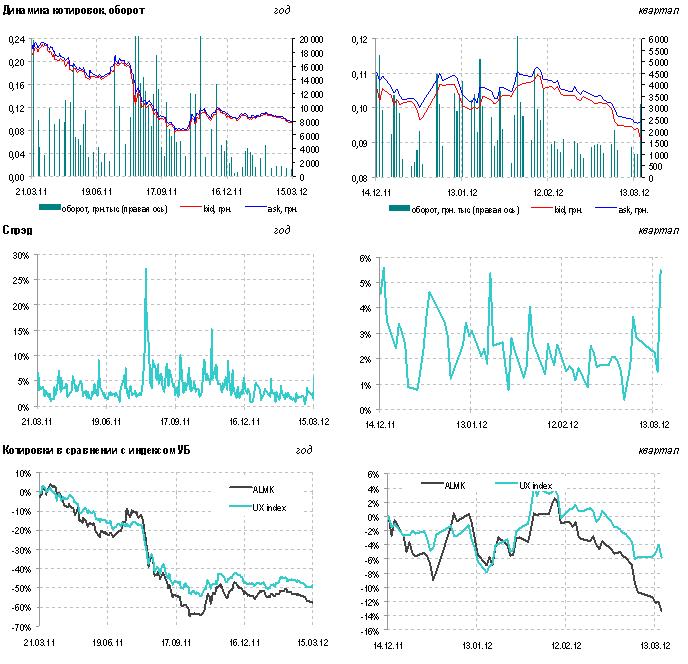

Акции ALMK на Украинской бирже

|

|

15

|

- 17:44 Ежегодные потери от «ювелирных схем» составляют не менее 5,9 млрд грн — Гетманцев

- 17:40 Курс валют: межбанк, НБУ, обменники

- 17:14 Рада отклонила законопроект о базовой социальной помощи

- 16:55 Лидерами финансового рынка Украины в 2025 году стали непрозрачные компании-«прокладки»

- 16:33 До 32 тысяч злотых в Польше и более 100 тыс. грн в Украине: как выросли зарплаты в логистике

- 16:02 Курс доллара после максимума снизился, евро снова превысил 51 грн

- 15:47 НБУ, вероятно, будет стремиться укрепить гривну на следующей неделе — ICU

- 15:11 В феврале 2026 года цены в Украине выросли на 1%: что подорожало больше всего

- 14:30 ЕС без VISA и MasterCard? Придется ли Украине изменять платежную систему (видео)

- 13:33 Премия FinAwards 2026: кто претендует на звание лидеров финрынка Украины

Комментарии