- 8 августа 2014, 16:44

Возвращаясь к вопросу биржевого РЕПО

Резкий рост популярности операций РЕПО на межбанковском рынке ОВГЗ (пока лишь декларативно поддерживаемый НБУ) позволил в конце 2013 года инициировать достаточно широкое обсуждение операций РЕПО с центральным контрагентом (Central Counterparty, ССР), или т.н. 3-хстороннего РЕПО. Сначала обсуждение шло в рамках комитета, а затем и специализированной рабочей группы НАБУ. Способствовало и то, что субъектность ССР (ПАО «Расчетный центр», РЦ) определена законодательно, равно как и более-менее очерчен круг его обязательств.

Конечно, можно рассматривать вопрос РЕПО с ССР как достаточно локальный, как несрочную к разрешению проблему, но следует понимать, что подходы к обеспечению обязательств (т.е. к клирингу в современном его понимании) при РЕПО с ССР практически аналогичны подходам к рынку деривативов, активизации которого все ожидают с гораздо бОльшим энтузиазмом. Вторую часть операции РЕПО совершенно обоснованно можно рассматривать как поставочный форвард. Зачастую рынки РЕПО и деривативов в Европе консолидированы на одной торговой площадке и обслуживаются одними и теми же ССР. Что и логично, если учесть, что участники современных рынков не ограничиваются какими-то локальными возможностями, а пользуются всем их спектром. Скажем, аналогичных целей можно достичь, заключая сделку РЕПО или комбинацию сделок с аналогичным активом на спотовом рынке и рынке деривативов.

Что мы имеем на сегодня

Стремительный рост рынка РЕПО

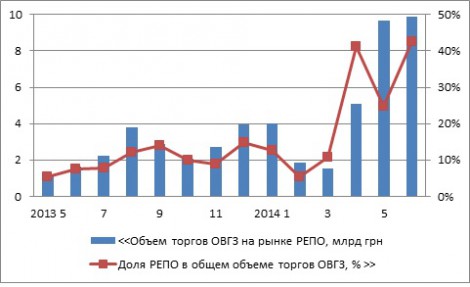

На протяжении 2013 года и, особенно, с начала 2014 года мы наблюдаем стремительное увеличение количества и объема операций РЕПО на биржевом (рис. 1) и на внебиржевом рынке ОВГЗ (рис. 2).

Рис. 1. Объем заключенных сделок РЕПО с ОВГЗ на ПАО «ФБ «Перспектива» за период 01.05.2013-30.06.2014 (помесячно). Источник: ПАО «ФБ «Перспектива»

Рис. 2. Количество выполненных сделок РЕПО с ОВГЗ (на биржевом и внебиржевом рынке) между банками за период 01.01.2013-30.06.2014 (помесячно). Источник: НБУ

Отмечу, что рост активности заключения сделок РЕПО наблюдается именно на биржевом рынке (рис. 3), главным преимуществом которого видится использование электронной торговой системы. Именно биржевая ЭТС позволила и позволяет повысить скорость заключения сделок и соответственно увеличить их количество, а значит – увеличить масштабы рынка в целом.

Рис. 3. Количество заключенных и выполненных сделок РЕПО с ОВГЗ на биржевом и внебиржевом рынке за период 01.01.2013-30.06.2014 (помесячно). Источники: НБУ, ПАО «ФБ «Перспектива»

Следует подчеркнуть, что присущая биржевому рынку стандартизация (в части размера дисконтов, размера, сроков и ставки сделки РЕПО) полностью отсутствует, ставя эти параметры не только в зависимость от рыночной конъюнктуры, но и «качества» контрагента. Безусловно, мы ведем речь исключительно об адресном рынке.

Такие сделки РЕПО получили в деловом обороте название «простое» («обычное») РЕПО.

Тем не менее, можно считать позитивом, что рынок междилерского РЕПО сложился в Украине именно как «электронный», по существу, миновав стадию РЕПО «с голоса». Отметим, что в Европе настоящий «электронный» рынок РЕПО (а не визуальная поддержка торгов «с голоса») возник не так уж и давно — «только» в 1997 году итальянская MTS Group запустила электронную торговую платформу для рынка РЕПО. В результате появления разных альтернативных торговых платформ (BrokerTec, Eurex Repo and MTS) их доля в объеме европейского рынка РЕПО, по данным регулярных исследований ICMA, уже в 2001 достигла 8%, в 2004 – 21,3%, в 2009 г. – 28,5%, а по итогам 2013 г. – 31,7%. Напротив, доля торгов «с голоса» сократилась с 46% в 2044 году до 15,1% в 2013 году. Сделки же 3-стороннего РЕПО, по итогам декабря 2013 года, в структуре европейского рынка РЕПО занимают уже 9,9% (http://www.icmagroup.org/Regulatory-Policy-and-Market-Practice/short-term-markets/Repo-Markets/repo/latest/).

Риски при дефолте контрагента при «простом» РЕПО нивелируются лишь частично: риск потерь при заключении на рынке сделок по приобретению неполученного актива компенсируется дисконтом, но риски, связанные с невозможностью своевременной реализации обеспечения, безусловно, остаются.

Однако, это не препятствует росту рынка.

Следует подчеркнуть, что в Украине ОВГЗ являются практически единственным инструментом рынка РЕПО, операции же с корпоративными облигациями и, тем более, акциями носят эпизодический характер (табл. 1).

Табл.1

Структура биржевого рынка РЕПО в разрезе фондовых бирж и инструментов

Источники: НКЦБФР, фондовые биржи

Позиция центрального банка

Использование центральными банками ведущих европейских стран операций РЕПО при проведении собственной монетарной политики во многом определило интенсивное развитие рынка РЕПО еще в 1990-е годы.

Да и зарождение этого рынка в США в 1917 году было связано с инициативами ФРС по расширению механизмов поддержания ликвидности банков при проведении денежно-кредитной политики вследствие снижения привлекательности иных форм кредитования, а также с целью восстановления ликвидности фондового рынка в условиях войны (!) и высоких налогов.

В качестве механизма поддержания ликвидности банков используются операции РЕПО и в нашей стране. Более того, именно нормотворческая позиция НБУ позволила легализовать эти операции в правовом пространстве Украины.

Следует отметить, что НБУ всячески приветствует развитие междилерского РЕПО и даже подготовил проект соответствующих методических рекомендаций, который, кстати, предполагает проведение РЕПО исключительно на фондовых биржах.

В то же время, сам НБУ проводит операции РЕПО совсем не в ЭТС фондовых бирж (и даже торговлей «с голоса» трудно назвать способ заключения сделок РЕПО с НБУ). Безусловно, наличие конкурентного предложения сделок РЕПО или соразмерного поддержания предложения на покупку на организованном спот-рынке ОВГЗ со стороны НБУ нивелировало бы риски, связанные с невозможностью своевременной реализации обеспечения. И, кроме того, создало бы численные ориентиры для междилерского рынка РЕПО.

Состояние базового рынка ОВГЗ

Последние три года рынок ОВГЗ непрерывно и уверенно развивается – и, в первую очередь, в биржевом сегменте (табл. 2).

Табл. 2

Характеристика рынка государственных облигаций Украины в 2011–2013 годах, млрд грн

Источники: Госстат, НБУ, НКЦБФР

Расширению круга контрагентов на рынке в какой-то мере способствовало и появление РЦ в качестве «технического» центрального контрагента. (Как еще назвать центрального контрагента, который принципиально на уровне собственных правил отказывается от принятия на себя рисков?) Однако применительно к рынку ОВГЗ это имело, скорее, психологический эффект, поскольку и ранее расчеты на рынке проводились исключительно по принципу DvP, но теперь отпала необходимость в утомительном compliance. В гораздо большей степени реализация действующей сегодня схемы расчетов по ОВГЗ повлияла на технологическую скорость заключения сделок.

Но следует признать, что при среднедневном количестве биржевых сделок около пятидесяти (пересчитывая на количество выпусков ОВГЗ в обращении, приближающееся к двумстам) вряд ли можно говорить о ликвидности базового рынка, пригодной для расчета биржевого курса. Скорее биржевые цены, находящиеся в сравнительно узком диапазоне (в частности благодаря долговой природе инструмента и публичности информации о размерах и структуре госдолга), являются ориентиром, но не четким индикатором, который можно использовать в расчетах для нивелирования рисков.

Пока остановимся на этом и дадим время обдумать, описанные выше предпосылки для активизации 3-хстороннего РЕПО. В ближайшее время продолжим обозначенную тему конкретными рекомендациями к реализации

|

|

6

|

- 19:29 Возврат средств в несколько кликов: в «Дие» упростят получение налоговой скидки

- 18:01 Курсы НБУ на понедельник: после рекордного роста доллар подешевел на 8 копеек, евро — на 36 копеек

- 17:35 Доллар на межбанке подорожал, евро — подешевел

- 16:26 Bybit уберегла от мошеннических выводов активы 4000 пользователей на $300 млн

- 15:36 Украинцы открыли более 208 млн счетов: сколько их в среднем на одного человека

- 15:04 Почему НБУ отпустил гривну в момент топливного ажиотажа: объяснение эксперта

- 12:01 Валютный рынок в феврале: спрос на доллар упал вдвое, НБУ сократил интервенции

- 11:00 Почти 40% женщин считают, что работодатель должен компенсировать расходы на «офисную одежду» — опрос

- 10:26 Курс валют на пятницу: доллар в банках подешевел на 13 копеек, евро — на 20 копеек

- 5.03.2026

- 18:44 Пресейлы криптовалют: «Минфин» запустил новый раздел

Комментарии - 1

Жду Ваш комментарий на следующее:

«Объем облигаций внутреннего государственного займа (ОВГЗ) в обращении в среду вырос на 43,57 млрд грн, из которых 42,07 млрд грн оказались в портфеле держателей-небанков, сообщил Национальный банк Украины.

Источник: delo.ua/business/kabmin-vypustil-ovgz-na-42-mlrd-griven-dlja-kapitalizacii-nafto-244411/ © delo.ua»

Или другими словами, объем ОВГЗ в обращении по сумме основного долга в августе 2014 увеличился с 300 до 350 млрд. грн. И вся эта масса в сумме 50 млрд. грн., вывалится в последующие 6-9 месяцев и пополнит денежную базу НБУ с 350 до 400 млрд. грн.

Поскольку поступления инвалюты от МВФ и экспортеров пройдут мимо ЗВР НБУ, значит прогнозный курс НБУ через 6-9 месяцев составит от 20 до 23 грн. за 1 доллар.

Вы не согласны?