Сергей Деминский

Блог

Зарегистрирован:

2 декабря 2014

Последний раз был на сайте:

30 декабря 2015 в 10:53

2 декабря 2014

Последний раз был на сайте:

30 декабря 2015 в 10:53

Подписчики (29):

-

Andrey M

47 лет, Киев

-

Юрий Иванченко

Киев

-

uainvestor

67 лет, Дніпро

-

Scarab

38 лет

-

korver

47 лет, Днепропетровск

-

MIAn

Киев

-

15187042

Kiev

-

Оксана Манич

Киев

Сергей Деминский

— Блог

канд. экономических наук, эксперт-аналитик в области кредитования, проблемных активов, факторинга

- 3 июня 2015, 11:30

Рынок беззалогового потребительского кредитования в кризисные и посткризисные периоды

Мы очень устали от кризиса. Мы устали от финансового голода и жизни сегодняшним днем. Как выходить из сложившейся ситуации, где страна будет брать средства, когда внешние кредиторы перестанут давать нам деньги? Нужно спасать свою экономику уже сегодня, необходимо разобраться, как восстанавливать нашу банковскую систему. Все понимают, что она уже никогда не будет такой, как прежде, но то, что ее дестабилизация очень влияет на экономику страны в целом — неопровержимый факт.

Гадая о будущих перспективах украинских банков и небанковских финансовых учреждений, мы все пытаемся сравнивать кризис 2008-2010 гг. с кризисом теперешним. Да, у них много общего, но если первый имел мировые масштабы и касался преимущественно вопросов кредитования и валютных изменений, то сейчас Украина столкнулась с личной проблемой — военной агрессией по отношению к ней. И пока наши политики и международная общественность ищут выходы из ситуации, украинские банки и финансовые компании думают, как выстоять в это трудное время.

Выживают по-разному. Урезают расходы, закрывают отделения, сворачивают кредитование, переводят операции в онлайн… Главным источником дохода становятся более дорогие для клиентов и более прибыльные для финансовых учреждений продукты — беззалоговые потребительские кредиты. Давайте же проследим изменения, которые произошли в этом сегменте в 2008-2010 гг. и по сегодняшний день, а также попытаемся определить тенденции дальнейшего развития.

Благодаря внедрению инновационных технологий, сегодня сегмент получил большую популярность

Чем отличается беззалоговый потребительский кредит? Это небольшие суммы, которые выдаются под высокие проценты на непродолжительные сроки (1-3 года). В Украине развиты основные его направления — кредиты наличными, кредитные карты и займы на товары, которые зачастую выдаются на территории торговых сетей.

Для банков и небанковских финансовых компаний выгода от данного продукта очевидна. Особенно сейчас, когда все чувствуют острую нехватку финансирования и не могут позволить себе крупных вливаний средств в долгосрочные программы.

В динамике продаж в данном сегменте в период кризиса 2008-2010 гг. и нынешней ситуации есть ощутимая разница. Мы видим, что сегодня беззалоговые кредиты становятся практически единственным источником дохода банков в нашей стране. В то же время в 2008-2010 гг. здесь наблюдался спад активности. И не только из-за законодательных ограничений в данном направлении (оно считалось наиболее рисковым).

Сегодняшние беззалоговые потребкредиты во многом выигрывают благодаря развитию инновационных технологий, которые помогают кредиторам удешевлять и упрощать процесс обслуживания данных займов с помощью онлайн-ресурсов, мобильного банкинга и т.д. Украинцы привыкли и научились использовать возможности кредитных карт, стали спокойнее относиться к кредитам на товары в торговых сетях, интернет-магазинах.

Всего этого не было в период кризиса с 2008 г. по 2010 г., когда украинцы с опаской относились к пластиковым картам в принципе, не говоря уже о связанных с ними кредитных программах.

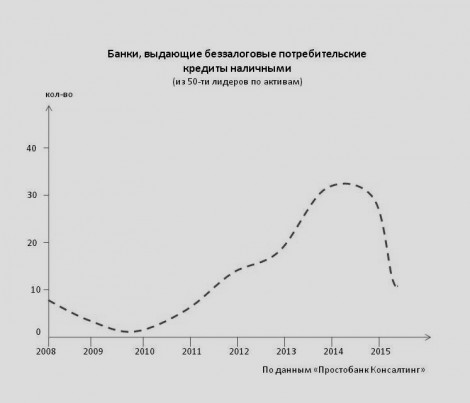

Как меняется предложение в зависимости от изменений состава игроков

Давайте вспомним, во сколько банков в острый период кризиса 2008-2010 гг. была введена временная администрация — в 16? В то же время в период с 2014 г. по 2015 г. из 180 банков ушло 51 финучреждение, а кризис еще не закончился… Конечно же, вместе с ликвидацией банков уменьшается и количество предложений по кредитам.

Что касается небанковских финансовых учреждений, здесь ситуацию отследить сложнее. Они не спешат выставлять напоказ свои достижения. Согласно последним данным Нацкомфинуслуг, количество финансовых компаний (далее — ФК) в Госреестре, в отличие от банков, увеличивается; небольшой прирост показывают и кредитные союзы (далее — КС). К примеру, если в 2008 г. было зарегистрировано 132 ФК, то в 2010 г. их уже насчитывалось 221, а количество КС достигло 659. В 2011 г. свои услуги рынку кредитования предоставляли 251 ФК и 613 КС; в 2012 г. численность первых выросла до 312, вторые же показали небольшой спад — 617, в 2013 г. действовало 377 и 625 соответственно, в 2014 г. — 415 и 589. При этом из отчета Нацкомфинуслуг мы видим, что такое направление деятельности как выдача ссуд сейчас демонстрирует прирост (за прошлый год он составил 888,5 млн грн — 34,8%), а кредитование за счет личных средств — спад на 20,7% (922,1 млн грн).

Понятно, что ряд игроков, которые находились на востоке и юге страны, ушли с рынка. Но перечень небанковских финансовых учреждений пополнился новыми компаниями, он продолжает кредитовать, хотя и с меньшим размахом. Спрос на услуги КС даже увеличивается, многие учреждения продолжают наращивать кредитный портфель.

Отдельное внимание стоит обратить на деятельность микрофинансовых компаний, занимающих такой сегмент как «займы до зарплаты». На сегодняшний день спрос на их услуги повышается, поскольку здесь, в отличие от КС, для получения займа не нужно становиться членом организации, вносить членский взнос. Здесь можно получить кредит, предоставив минимальное количество документов, либо же просто заполнив заявку на сайте, не выходя из дома.

Основные события, повлиявшие на беззалоговое кредитование в банках в разные годы

2008 год. Мировой экономический кризис захватил и Украину. В этот год НБУ принял два важных постановления — №319 (временный запрет банкам наращивать кредитные портфели, который позже был снят) и №413 (запрет на выдачу валютных займов). В результате этих и некоторых других ограничений потребительское кредитование в стране практически исчезло. Так, к концу года по беззалоговым потребкредитам наличными на рынке было представлено 3 предложения и еще 2 действовали по кредитам на товары.

2009 год ознаменовался запретом банкам со стороны НБУ повышать ставки по уже выданным кредитам в одностороннем порядке, а также регулятор ввел льготы для финансовых учреждений, которые соглашались конвертировать валютные кредиты в национальную валюту. Оживление, которое уже летом пришло в большинство направлений кредитования, практически не коснулось сегмента беззалоговых кредитов наличными. Они оставались самыми рисковыми для банков, и НБУ запретил убыточным учреждениям, а также тем, кто получил рефинансирование со стороны регулятора, работать с данным направлением. В итоге этот сегмент к концу года практически исчез с рынка.

2010-2011 годы. Не оправдали надежд беззалоговые кредиты наличными и в 2010 г. Он начался двумя предложениями и завершился шестью. Но противоположная ситуация сложилась в 2011 г.: сегмент потребкредитования активизировался, демонстрировал снижение стоимости продуктов, увеличение вдвое количества игроков на рынке, а также рост объема выдач.

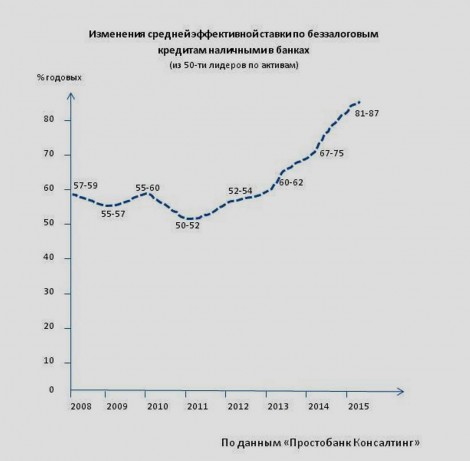

2012 год. Постепенно украинский рынок начал адаптироваться к кризису. После трех лет убыточной деятельности впервые наблюдалась прибыльность банковской системы. Тенденция к расширению и развитию сегмента беззалоговых потребкредитов продолжилась. Для кредиторов он оставался самым прибыльным, а для клиентов — доступным. Однако предвыборная паника, дефицит гривневой ликвидности, нарастание безработицы способствовали снижению качества заемщиков. Поэтому ближе к концу года банки начали постепенно повышать стоимость продуктов данного сегмента.

2013 год. Из всех направлений беззалоговое потребительское кредитование развивалось наиболее интенсивно. Увеличилось как количество игроков на рынке, так и численность программ. Средняя стоимость пережила в этом году рост, падение и новый рост по ставкам. В течение года самыми востребованными оставались кредиты наличными без справки о доходах, в том числе на приобретение бытовой техники.

2014-2015 годы. Начало прошлого года ознаменовалось для нашей станы волнительными событиями на Майдане, потерей Крыма и развитием военного конфликта на востоке. В Украине начался новый, самый глубокий за период независимости экономический кризис. Наши банки прекратили деятельность на территории полуострова и в зоне АТО; девальвация гривны привела к понижению уровня жизни населения, обострило вопрос погашения выданных ранее валютных кредитов и т.д. Из-за снижения ликвидности и сокращения активов банки сворачивают программы кредитования, стараются уменьшать риски. Теперь они намного внимательнее выбирают клиентов для выдачи займов, проводят более тщательные проверки их платежеспособности.

За период 2014-2015 гг. с рынка кредитования ушло множество игроков, крупные займы выдают единицы. Стремительно повысилась и стоимость беззалоговых кредитов, однако из-за ухудшения финансового положения заемщиков этот сегмент сейчас стал единственным доступным и самым популярным среди граждан.

Состояние рынка сегодня, предварительные прогнозы

Сегодня украинская банковская система еле держится. Учреждения с иностранным капиталом постепенно покидают рынок, сворачивают свою деятельность и отечественные игроки. Конечно же, много сил брошено на привлечение вкладов населения, но люди пока не готовы нести в банки деньги. Наблюдается тенденция перехода на более мелкие продукты. Для многих финансовых учреждений фактически единственным источником дохода стали наиболее рисковые, но и самые прибыльные беззалоговые потребительские кредиты.

В данном направлении у банков есть достаточно сильные конкуренты. Это небанковские финансовые организации, среди которых самую активную позицию занимают кредитные союзы, а также микрофинансовые компании, работающие в секторе по типу «займы до зарплаты». Их число продолжает расти, поскольку здесь получить кредит гораздо проще, чем в банке. Хотя стоимость продуктов у них дороже.

Скорее всего, самыми доступными для населения в ближайшие год-полтора будут беззалоговые кредиты наличными. Однако снижения процентных ставок пока не предвидится. Финансовое положение украинцев продолжает ухудшаться, поэтому как банки, так и небанковские финансовые организации продолжат совершенствовать свою систему проверки платежеспособности потенциальных заемщиков. К тому же ситуация с безработицей усугубляется: люди рады даже временной работе, и количество украинцев с «серой» зарплатой увеличивается. Поэтому вполне возможно, что небанковские кредитующие организации будут оттягивать на свою сторону все больше клиентов, поскольку зачастую банки запрашивают у заемщиков справки об официальных доходах. Хотя на большие суммы ни от банков, ни от других кредиторов пока рассчитывать не стоит.

Ожидается дальнейшее развитие и такого направления, как кредитные карты. Популярности получают карты с увеличенным льготным периодом. На сегодня максимальный беспроцентный срок по ним составляет 2 месяца, но вполне возможно, что в ближайшем будущем он будет увеличиваться.

Постепенно восстановится и кредитование на товары в торговых сетях. В прошлом году банки практически свернули это направление из-за падения спроса у населения, но затишье не может продолжаться вечно. Не менее активно банки сотрудничают с интернет-магазинами, разрабатывая удобные программы кредитования по их товарам и совершенствуя систему безопасности платежей.

В целом, развитие инновационных технологий очень помогает финансовым учреждениям сокращать затраты на обслуживание клиентов. В период кризиса большинство банков не может полноценно кредитовать население. Поэтому они концентрируют свое внимание на обслуживании имеющихся портфелей и на разработке долгосрочных стратегий деятельности. А внедрение инноваций в работу с клиентами, рационализация затрат на сегодня являются основными инструментами данного процесса.

|

|

20

|

Просмотров: 2675, сегодня — 1

- 19:17 Треть зумеров и миллениалов хотят в подарок криптовалюту — опрос

- 18:57 Facebook включил монетизацию для украинских пользователей

- 18:27 Несмотря на блэкауты и войну, местные бюджеты получили более 40,5 млрд гривен

- 18:03 Гетманцев рассказал, что существенно тормозит развитие оборонки

- 17:35 Гривна дешевеет на межбанке в четверг

- 17:26 Маск анонсировал запуск X Money: когда стартует

- 15:00 Более быстрые платежи и прозрачные правила: как евроинтеграция изменит жизнь клиентов украинских банков

- 14:38 Эксперт объяснил, какие годы стажа выгоднее учитывать при выходе на пенсию

- 14:21 Современное регулирование финансовых рынков: что стоит за оффшорными лицензиями

- 12:39 Доллар снижается и готовится к недельным потерям

Комментарии - 36

Цитата из поста:

«Однако предвыборная паника, дефицит гривневой ликвидности, нарастание безработицы способствовали снижению качества заемщиков. Поэтому ближе к концу года банки начали постепенно повышать стоимость продуктов данного сегмента „

Вместо того, чтобы увеличивать качество заемщиков( в смысле тратится на кредитных аналитиков и больше отсеивать претендентов на кредиты), банки привычно стали раскручивать эффективную ставку по кредитам до космических размеров и запихивать туда все риски по некачественным заемщикам.

Получается, что я, с высшим экономическим образованием и опытом в 15 лет, должен брать кредит под 80% годовых, потому что в мой процент заложены риски какого-то пэтэушника, который взял потребкредит под новый яблофон без справки о доходах.

А вы не задумывались, что с такими данными, вашей зарплаты должно хватать на многое, а образования должно хватить на то, чтобы взять в ПриватБанке беспроцентный кредит на желаемый яблофон под 0% годовых на 55 календарных дней, а если будут проблемы, то перекредитоваться на очередной 55-дневный грейс-период в другом банке по такой-же ставке в 0% годовых, погасив приватовский кредит…

Не зря НБУ вводил запрет на данный вид кредитования для банков, которые получили от него рефинансирование — дорогой рисковый продукт.

Банки любят закидывать СМС за прострочки — 10 грн, 50 грн, 100 грн… И что — платить? А где подпись клиента под условиями договора, где прописаны такие штрафы? Обычно это единоличное решение банка. В топку его.

Я пока такой картой не пользовалась, но расспрашивала банкира. Говорит — все прописывается в договоре.

Обычно это прописывается в договоре на последней странице шрифтом 6.

Тем самым и подписываем обяз оплачивать те просрочки по 10 грн, 50 грн, 100 грн…

Если берете кредит под 80% годовых, то это по 6,6% ежемесячно или 13% за два месяца…

Конечно копейки, по сравнению с 0% :)

Если банк в одностороннем порядке что-то себе доначислил, то так же в одностороннем порядке и спишет.

А конкретно про приват, если Ваши знакомые активно пользуются картами то они даже не замечают что гасят ту или иную просрочку(сугубо из личного опыта), так в моем случае решение о списании не правомерно начисленных штрафов заняло 6 недель и после чего я понял что оно того не стоит

Исходя из ваших сообщений брать кредит под 80% годовых намного выгоднее, чем в Приватбанке на 55 дней под 0%, но с возможными штрафами за просрочку…

Я понимаю, что многим лень вникать при 0% и вовремя погашать задолженность — зато при 80% они быстро научатся считать свои деньги…

Дайте банку хоть на штрафах за просрочку заработать немного денег — не сдавайте все варианты…

Не жирно ли будет для банка заработать?

А неЛохи тихо посмеиваються в стороне:)

Поскольку на ту сотню включится счетчик и серез пару месяцев вы будете уже должны круглую сумму, а через годик с долгом в пару десятков тыщ гривен загремите в суд, где судья в обнимку с юристом банкам пропоют: деньги брали и не отдали сами виноваты.

Так, что готовьтесь…

Писать из разряда: как они могут и т.д.

НЭ надо.

Посидите пару годиков в судебных заседаниях тогда и пишите по сути.

Dixi.

Главное, чтобы они хорошо знали 50 банков, находящихся под управлением ВА и в стадии ликвидации.

Минюст пока печётся о частной исполнительной службе…

— Коллектор у них может даже окно в авто выбить… пока хозяин дома утренний завтрак кушает… и отогнать ее на свою площадку…

А хозяин бежит… в трусах по улице за машиной…

— Весело.

— Так и надо… с этим … которое бегает из точки А в точку Б… чтобы кредит «за 5 минут»… «без процентов»… «до первой зарплаты»… взять.

— Это самая гнилая прослойка нашего населения.

— Должна быть ответственность!.. Пока выселять не будут… и отношение у этого… будет пофигическое ко всему… в тому числе и к «необходимости прочтения договора»… и понесения ответственности за свои действия.

Аннулировать всем гражданство и по-новому предоставлять на индивидуальной основе с проверкой на знание госязыка и принятием присяги «если я нарушу эту мою торжественную клятву, то пусть меня постигнет суровая кара народа страны», в ином случае — принудительная депортация за пределы.