- 29 марта 2019, 14:33

Блог компании Tickmill | ЕЦБ слишком рано завершил QE.

После завершения ЕЦБ программы скупки активов в декабре, экономика едва подала признаки самостоятельности, но торговые войны, похоже задушили рост на корню.

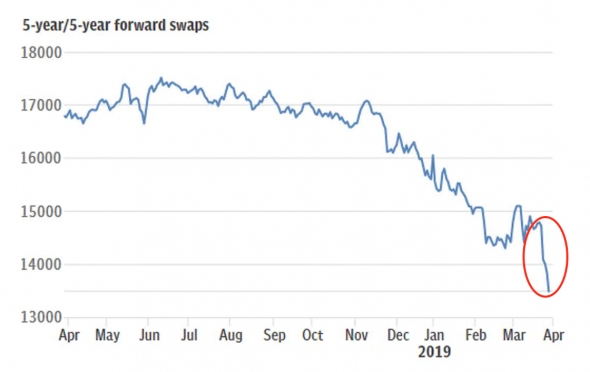

Инфляционные ожидания, измеряемые через форвардные свопы, рухнули на этой неделе, а вчерашние данные по CPI (1.3% против 1.5% прогноза) подтвердили, что дела у ЕЦБ выходят из-под контроля.

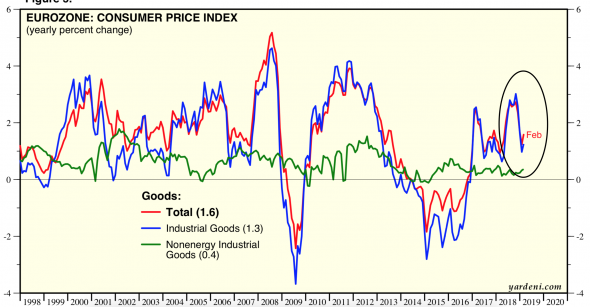

Совершенно непонятно, в каком секторе или в каком аспекте ЕЦБ увидел подъем экономики, когда основные показатели были просто неудовлетворительными. Начнем с инфляции:

Инфляция на промышленные товары (т.е. промежуточная товарная ступень перед производством конечных товаров для потребителей) рухнула в четвертом квартале 2018, а если не брать в расчет топливо, то показатель не превышал 0.5% с 2015 года.

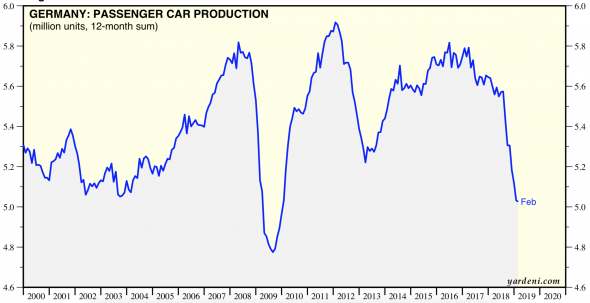

В поиске положительных моментов восстановления стоит заглянуть в статистику по Германии, локомотива роста Еврозоны, однако тут также ожидает неприятный сюрприз:

Производство легковых автомобилей в Германии падает угрожающими темпами схожими с кризисом 2008 года. При этом преградой для сбыта стало не только замедление спроса в Азии, но и снижение внутренних продаж в четвертом квартале — первом квартале 2019.

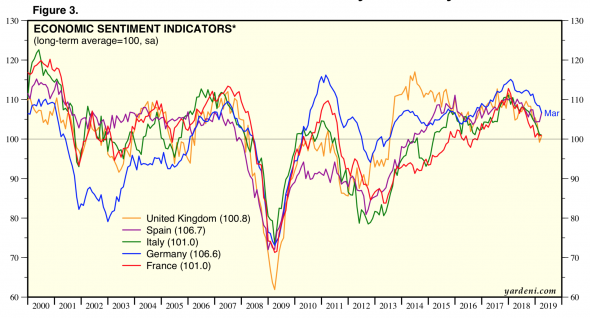

Пессимизм нарастал и в корпоративных ожиданиях, причем они устойчиво снижались с начала 2018 до настоящего момента:

Для меня остается загадкой почему ЕЦБ решил прекратить поддержку экономики. Хотя предположение есть: структурный дисбаланс в плане перспектив роста экономик периферии и ядра. «Расшивка» узких частей была долгое время происходила за счет кредитного смягчения, и если слабым членам терять особо ничего, то сильные страны типа Германии хотят быть готовы иметь хоть какой-то запас монетарных инструментов для воздействия на выпуск в случае рецессии.

Что вы думаете на этот счет?

По другим новостям. Азиатские акции выросли в пятницу основной всплеск оптимизма пришелся на китайский фондовый рынок благодаря сообщениям о прорыве в торговых переговорах США и Китая. Наплыв инвесторов в облигации стабилизировался в конце недели, которая была ознаменована глобальным бегством от риска.

Шанхайский композитный индекс подскочил на 3.2%, получив необходимую дозу уверенности для продолжения роста после заявлений чиновников Белого Дома, что Китай сделал первый шаг в разрешении дилеммы, связанной с ключевыми разногласиями в переговорах, а именно определения условий справедливой борьбы за долгосрочное технологическое преимущество.

В пятницу Мнучин сообщил, что рабочий ужин с китайскими коллегами оказался весьма «продуктивным» заронив надежду, что дальнейшие заявления о ходе переговоров смогут сбалансировать информационный фон, изрядно подпорченный заявлениями ЕЦБ и ФРС.

Устойчивые позиции американских индексов прежде всего говорят о благосклонной реакции инвесторов на сигнал поддержки со стороны ФРС. Фондовый рынок не разделяет опасений рынка облигаций, что выражается в одновременном росте обоих, порождая конфликтующий сигнал в оценке перспектив подъема экономики. С начала года S&P500 взлетел на 12.3%, показав лучшую реализованную доходность с 2009 года.

Доходность по 10-летним казначейским облигациям выросла до 2.402% в пятницу после снижения в четверг до 15-месячного минимума в 2.352%, так как ФРС начал спешно сворачивать планы по ужесточению политики. Отрицательный спред между доходностью 10-летних и 3-месячных облигаций наблюдавшийся в конце прошлой недели красноречиво говорит об ожиданиях, что на трехмесячном горизонте инвестирования может произойти еще больший откат в политике ФРС.

К большому сожалению регулятора, ВВП США за четвертый квартал был пересмотрен с 2.6% до 2.2%, потребительские расходы до 2.5%, а стоимость товаров без учета импорта выросла на 1.7%, что добавляет беспокойства в отношении инфляции, которая теряет темп не только из-за ухудшения внешней торговли (т.е. компонента импорта в инфляции).

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивыхУгадай NFP

PRO счет условия

|

|

0

|

- 14:55 Средний курс покупки наличного доллара в банках не изменился. По чем сейчас продают валюту

- 11:45 Stripe будет принимать платежи в крипте, SEC отложила решение по опционам на спотовые биткоин-ETF: что нового на рынке

- 10:33 Курс валют на 26 апреля: доллар в банках подешевел, евро — подорожал

- 09:27 НБУ вводит в обращение памятную монету «Чернобыль. Возрождение. Аист черный» (фото)

- 08:02 Официальный курс: НБУ снизил гривну на 20 копеек

- 25.04.2024

- 18:39 В НБУ говорят, что курсовые колебания не несут никакой угрозы

- 18:17 Блокнот с надписью «Buy Bitcoin» продали на аукционе за $1 млн

- 17:54 Активы «дочек» росбанков уже проданы на 5 млрд гривен — Минэкономики

- 17:41 Курс валют на вечер 25 апреля: доллар и евро на межбанке ушли вниз

- 17:15 Украина рассчитывает получить $38 миллиардов помощи в 2024 году

Комментарии