- 29 октября 2018, 12:25

Что такое buyback blackout? Чем собираются реанимировать американский рынок?

Сегодняшний обзор начнем со следующего графика:

На нем пока годовые изменения в балансах активов мировых центральных банков. Другими словами волны, которые образует политика ЦБ, представляют собой впрыскивания денег в экономику, т.е. монетарное смягчение. Поразительно, но каждый раз, когда изменение доходило до нулевого уровня, банки возобновляли покупку активов в ответ на экономические вызовы.

Сейчас, когда ФРС находится в разгаре ужесточения политики, ЕЦБ приостанавливает покупку бумаг, а ЦБ Японии ищет выходы из порочного круга дефляции, мировая экономика может вновь начать диктовать необходимость мягкой политики, и первые сигналы к этому уже даны. Взять ту же коррекцию на фондовом рынке с США.

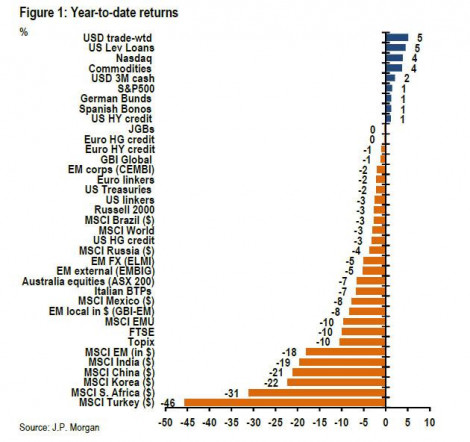

10 лет непрерывного роста, обернулись резней в октябре. Сейчас лишь 20% мировых активов, оставили инвесторов в плюсе. Остальные стали убыточным вложением:

Этот график хорошо объясняет текущее укрепление доллара, как банальный всплеск спроса на ликвидность. То есть сейчас, допуская чрезмерную реакцию на фондовом рынке в ответ на высокие темпы ужесточения ФРС, выходящую за пределы фундаментально оправданной, образуется некоторый «панический» перекос в пользу ликвидности (т.е. доллара), который может быть также быстро устранен, с возвращением оптимизма на фондовый рынок. Это нужно учитывать, и исходя из этого строить соответствующие перспективы относительно роста американской валюты.

Подобная ситуация с «дефицитом доходности» в активах исторически случалась всего лишь два раза: во время стагфляции в США в 1970 году и финансового кризиса в 2008. То есть при конъюнктуре, гораздо худшей чем сейчас. С точки зрения экономической подоплеки из исторических примеров иррациональность глубины нынешних продаж является более правдоподобной версией происходящего. С другой стороны если грибы растут после дождя, то какой бы плодородной не была почва, ждать их без дождя бессмысленно. Вы, наверное, догадываетесь, о чем я говорю.

Дешевый кредит долго доминировал в умах инвесторов, и после расставания с ним, вакантное место не так-то просто заполнить. Если вообще возможно.

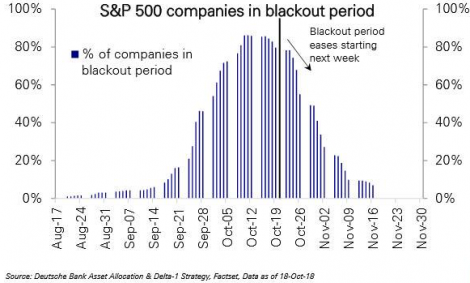

Однако есть несколько подходящих кандидатов для выдвижения. Первым является обратной выкуп акций. В одной из статей в сентябре я упоминал, что в октябре компании столкнутся со временными ограничениями в операциях по обратному выкупу акций (buyback blackout period). Он введен как мера противодействию асимметрии информации между менеджерами и акционерами, которая достигает пика за неделю или несколько дней до выхода отчетности.

Ей может воспользоваться сторона, имеющая больше информации, то есть менеджеры, что и обуславливает нарастание конфликта интересов. Например, компания, зная, что отчетность превзойдет ожидания, может предпринять усилия по выкупу акций по более низкой цене, чем потенциально возможной после выхода отчетности. И наоборот, если менеджеры считают, что отчетность расстроит инвесторов, они могут попытаться избавиться от акций по пока еще высокой цене.

Период ограничений прошел пик и компании скорей всего будут возобновлять операции по выкупу акций, на чем в немалой степени рос фондовый рынок США в этом году.

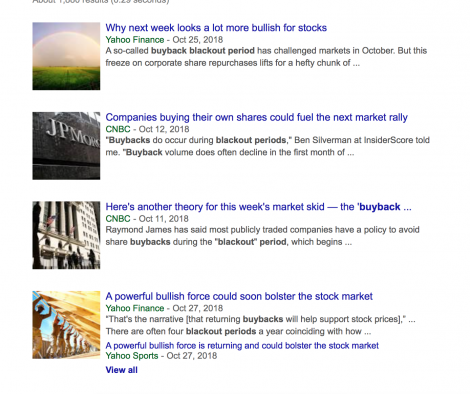

Традиционно, качественные и понятные инвесторам катализаторы для роста должны хорошо освещаться в прессе и также вызывать интерес у инвесторов. Вот, например, положительный новостной фон по запросу buyback blackout period, и данные из GoogleTrends:

Ключевой запрос: buyback blackout

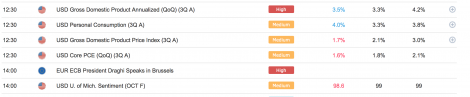

Теперь про кандидата номер два. Это конечно же совокупный спрос в американской экономике и все индикаторы, его касающиеся. Можно обратить внимание на пятничный ряд экономических данных, в том числе CorePCE, потребительский оптимизм и производственные цены, из которых можно сделать вывод что диспропорции в экономике США нарастают:

Рост потребления и ВВП опередили прогнозы за третий квартале, однако инфляция, измеренная через личные расходы, упорно остается на низком уровне. Ее рост в третьем квартале составил всего 1.6%. В стандартной модели рост выпуска обычно сопровождается усилением роста цен, но данные указывает на обратное.

Единственное объяснение, которое мне приходит в голову – это комбинация эффектов монетарной и фискальной политики. Налоговая реформа лучше таргетировала потребителя, дав ему не просто возможность дешевого кредита (как в случае с монетарным смягчением), а реальное увеличение располагаемого дохода. Это вызвало рост потребления с некоторой инерцией, которое мы наблюдаем.

В тоже время ужесточение ФРС эффективно сдерживает инфляцию сдерживая и планы по расширению выпуска. Опросный показатель будущих кап затрат в производственном секторе США на 6 месяцев вперед снижается с начала этого года:

Так неужели весь рост держится на налоговом маневре? Второй «кандидат» временный?

Будет интересно услышать ваше мнение коллеги.

|

|

0

|

- 18:10 Президент Польши во второй раз наложил вето на законопроект о криптовалютах

- 17:38 Курс долара та євро: НБУ, банки, обмінники

- 16:34 Биткоин как геополитическое оружие: США делают ставку на BTC в противостоянии с Китаем

- 15:41 Официальный курс валют на среду: доллар, евро, злотый

- 14:55 Швеция откладывает переход на евро: правительство не видит страну в еврозоне в ближайшие годы

- 14:02 НБУ снизил ставку: куда переводить деньги — депозиты или ОВГЗ? (видео)

- 13:35 Стейблкоины становятся более популярными для зарплат и ежедневных расходов — исследование

- 11:53 Ребрендинг в Zcash, крипто-ETF в «красной зоне»: за месяц инвесторы вывели более $4,7 млрд — что нового

- 10:31 Курс валют во вторник: евро в банках подорожал на 15 копеек

- 10:04 Риски ИИ на фондовом рынке США угрожают статусу доллара как «тихой гавани» — Deutsche Bank

Комментарии