- 12 октября 2018, 12:22

Продолжит ли ФРС агрессивно поднимать ставки?

Обвал фондового рынка, растущая напряженность в торговле с Китаем, низкие прогнозы роста от МВФ и даже вербальные нападки Трампа не смогут остановить «безумный» Федрезерв от дальнейшего повышения ставок. Тому есть серьезная причина — развитие экономики пока в соответствии с прогнозами регулятора.

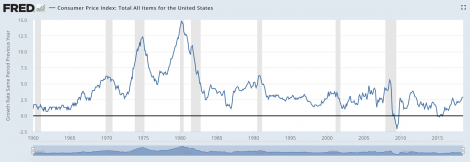

Вчерашние данные по инфляции показали замедление темпов роста цен с 2.4% до 2.3%, что тем не менее остается около целевого уровня в 2%. В тоже время отсутствие инфляционного давления сопровождается рекордно низкой безработицей, что позволяет сдерживать инфляционные ожидания потребителей около долгосрочного равновесия. Все исторические периоды высокой занятости обычно сопровождались выходом инфляции из под контроля, что и приводило к рецессии.

О том, что экономика находится в «исторически редких» условиях говорил глава ФРС Пауэлл в своем последнем выступлении, которые являются «ядром» агрессивных планов регулятора по ужесточению политики. Маловероятно, что ФРС изменил позицию за последние 48 часов, всего лишь на основании отката биржевого рынка, удручающих прогнозами МВФ, и недовольства со стороны Трампа, который назвал действия ФРС «безумными».

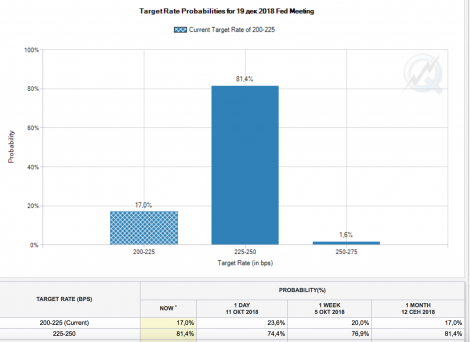

Любопытно, что рынок также не считает, что ФРС откажется от своих планов: несмотря на коррекцию, вероятность декабрьского повышения ставки, согласно фьючерсному рынку, выросла до 81.4% по сравнению с 74.4% на прошлой неделе:

То есть сейчас обвал, по мнению рынка никак не означит развитие кризисных настроений.

Последовательное повышение ставки до 3% или выше в следующем году возможно не позволит экономике расти впечатляющими темпами, но возьмет под контроль инфляцию, которая лидирует в списке тревожных сигналов перед кризисом. Накануне рецессии 2008 года ее уровень составлял около 6%, в предыдущие периоды кризисов ее уровень также был высок.

Сейчас, когда стоит выбор между поддержанием экспансии более медленной, но продолжительной или впечатляющей, но короткой, Пауэлл не допустит ошибок своих предшественников и будет ликвидировать признаки перегрева уже сейчас. Одним из них был конечно же фондовый рынок, где бесперебойные приток покупателей ставил под большой вопрос рациональность подъема. Однако, никто не ожидал что ФРС зарежет «священную корову» таким грубым способом.

В администрации президента не все одинаково недовольно действиями ФРС. Ларри Кудлоу, советник Трампа по экономической политике, давая оценку критике президента по поводу замечаний Пауэлла, заявил, что центральный банк «придерживается цели» и возможность повышения ставок является признаком «экономической устойчивости, что должно быть воспринято с позитивом а не со страхом».

Занятость в США охватила население до невиданного уровня за последние 50 лет. В сентябре безработица сократилась до 3.7% а зарплаты выросли на 2.8% в годовом выражении. Уровень инфляции на уровне 2.3% означает что рост реальных доходов населения ускорился, что должно придать потреблению дополнительный импульс.

Коррекция на фондовом рынке привела к развороту кривой доходности, которая принимала тревожные формы из-за расхождения взглядов рынка и ФРС относительно темпов повышения ставок. Часть инвесторов с фондового рынка «переметнулась» в краткосрочные облигации казначейства, поэтому спред вновь начал расти. Краткосрочная стоимость заимствований, таким образом начала меняться в более благоприятную сторону:

Единственной причиной беспокойства остается «эффект благосостояния» который отрицательно сказывается на доходах домохозяйств в случае падения фондового рынка, так как происходит обесценение их активов. Соответственно продолжительный медвежий рынок по акциям может подавить потребительский оптимизм и предпринимательскую уверенность, рискуя перевести фирмы и домохозяйства в режим «экономии».

Основные фондовые индексы США закрылись в минусе в четверг, S&P 500 пробил 200-дневную скользящую среднюю вниз, что немного хуже ситуации в феврале, когда технический уровень эффективно сдержал падение. Тем не менее текущий откат не является чем-то экстраординарным, так как история полна откатов на 5% во время фазы подъема экономики.

Сегодня намечен выход данных по экспортным и импортным ценам в США, а также потребительской уверенности от У.Мичиган. На фондовом рынке скорей всего будет происходить фиксация прибыли, что должен поддержать позитивный исход в данных.

Я придерживаюсь точку зрения, что рынок готовится к новогоднему ралли, так как по сути инициированный ФРС откат фондового рынка, несколько отличается от снижения во время рецессии. Поэтому если экономические данные продолжат давать сигналы об устойчивом росте, то паника на рынке будет непродолжительной.

|

|

15

|

- 20:00 Главное за неделю: в США утвердили помощь Украине, НБУ снизил ставку

- 17:26 Курс валют на вечер 26 апреля: доллар и евро выросли на межбанке

- 14:55 Средний курс покупки наличного доллара в банках не изменился. По чем сейчас продают валюту

- 11:45 Stripe будет принимать платежи в крипте, SEC отложила решение по опционам на спотовые биткоин-ETF: что нового на рынке

- 10:33 Курс валют на 26 апреля: доллар в банках подешевел, евро — подорожал

- 09:27 НБУ вводит в обращение памятную монету «Чернобыль. Возрождение. Аист черный» (фото)

- 08:02 Официальный курс: НБУ снизил гривну на 20 копеек

- 25.04.2024

- 18:39 В НБУ говорят, что курсовые колебания не несут никакой угрозы

- 18:17 Блокнот с надписью «Buy Bitcoin» продали на аукционе за $1 млн

- 17:54 Активы «дочек» росбанков уже проданы на 5 млрд гривен — Минэкономики

Комментарии