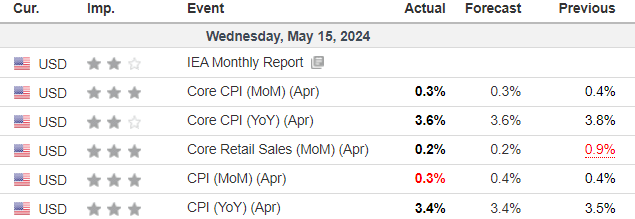

15 мая в США будут опубликованы данные по потребительской инфляции за апрель, которые могут показать первое за полгода замедление темпов ее роста. При таком сценарии рынок может переоценить перспективы денежно-кредитной политики ФРС в сторону смягчения, что с большой вероятностью окажет давление на доллар.

Аналитические данные экспертов Forex Club от 21.05.2024

В случае же негативного сюрприза, как это произошло в прошлый раз (10 апреля), доллар может резко подорожать.

ФРС испытывает сложности с возвращением инфляции к целевому уровню в 2% г/г, что в значительной степени обусловлено устойчивостью потребительского спроса в стране. В частности, в феврале и марте розничные продажи в США показали солидный рост, хотя экономисты и прогнозируют здесь некоторый спад по итогам апреля.

Индекс доллара остается в консолидации, пока ориентир на рост к 106,6. Но новости в среду могут существенно изменить картину.

Исторические данные (сплошная линия) и прогноз Bloomberg Economics (точки) по средней процентной ставке с поправкой на размер ВВП: белым — глобальный показатель, желтым — для развитых стран, голубым — для развивающихся стран, за исключением Китая, фиолетовым — для Китая. Источник: Bloomberg

К концу текущего года глобальная процентная ставка* снизится до 6,2% с 7,2% в I кв., прогнозирует Bloomberg Economics. Тем не менее данный показатель все равно будет превышать допандемические уровни примерно вдвое. В дальнейшем — в 2025 году — глобальная процентная ставка снизится до 4,8%, прогнозирует Bloomberg Economics. Однако и этот уровень будет самым высоким со времен мирового финансового кризиса.

Аналитики Bloomberg Economics полагают, что средняя процентная ставка в развитых странах, скорректированная на размер их ВВП, снизится к концу этого года до 3,7%, а к концу следующего — до 2,8% с 4,5% в I кв.Аналогичный показатель для развивающихся стран, за исключением Китая, снизится до 12,3% и 8,9% к концу этого и следующего годов соответственно с 14% в I кв., прогнозирует Bloomberg Economics.

Доля иностранных инвестиций на рынке казначейских облигаций США снизилась. Источник: Bloomberg

Бывший министр финансов США Стивен Мнучин заявил, что сильный доллар помогает Штатам финансировать крупные бюджетные дефициты. При этом он призвал победителя президентских выборов в ноябре заняться сокращением федерального долга. За последние 12 месяцев доллар вырос примерно на 13% по отношению к японской иене, а по отношению к другим основным валютам — укрепился незначительно. Доверие к доллару как к средству сбережения со временем способствует поддержанию спроса на казначейские облигации США, которые считаются крупнейшим и самым ликвидным рынком облигаций в мире. Мнучин, который сейчас руководит частной инвестиционной компанией Liberty Strategic Capital, заявил, что кто бы ни стал следующим президентом, он должен начать работу с палатой представителей и Сенатом для решения проблемы бюджетного дефицита. В феврале непартийное Бюджетное управление Конгресса спрогнозировало, что дефицит к 2034 году увеличится до $2,56 трлн с 1,58 трлн долларов в этом году.

Индекс SiP500 (ES) восстанавливается на фоне ожиданий понижения ставки ФРС. Ближайшая цель — 5300 и обновление максимума.

По данным международных организаций, рост мировой торговли в этом году увеличится более чем в два раза, поскольку инфляция ослабевает, а бурно развивающаяся экономика США способствует усилению деловой активности. ОЭСР, МВФ и Всемирная торговая организация прогнозируют резкий подъем глобальных потоков товаров в этом году после замедления в 2023 году, вызванного ростом цен, повышением процентных ставок и вялым спросом.

По данным ОЭСР, ожидается, что мировая торговля товарами и услугами вырастет на 2,3 процента в этом году и на 3,3 процента в 2025 году. Для сравнения, в прошлом году рост составил всего 1 процент.

Рост в Китае и США помог годовому росту торговли товарами увеличиться до 1,2 процента во втором месяце года, по сравнению с сокращением на 0,9 процента в предыдущем месяце, и ознаменовал резкое восстановление после сокращения на 3,5 процента в сентябре 2023 года.

Ослабление иены до уровня выше 155 за доллар в среду впервые с прошлой недели говорит о том, что некоторые из этих инвестиций окупились. Японская валюта ослабла, несмотря на то, что управляющий Банка Японии Казуо Уэда в тот же день предупредил, что «может потребоваться ответная мера» на движения обменного курса, учитывая их значительное влияние на экономику и инфляцию.

Объем покупки долларов за иены частными инвесторами по состоянию на 3 мая достиг 27,3% от общего объема сделок на бирже Click 365, что, по данным Токийской биржи, является самым высоким показателем в этом году. Объем был особенно высоким 29 апреля и утром 2 мая в Японии, когда японские власти предположительно проводили интервенции.

Тот факт, что розничные инвесторы используют интервенции, чтобы купить доллары подешевле, подчеркивает трудности, с которыми сталкиваются японские чиновники, пытаясь остановить дальнейшее падение иены. Разница в процентных ставках по-прежнему повышает привлекательность инвестирования в американские активы. При этом, согласно отчету Банка Японии, частные лица в Японии являются значительной силой на валютном рынке, на них приходится почти 30% мировой торговли валютой частными инвесторами.

Технически, цена остается в восходящем канале и комментарии про реализованные инвестиционные возможности этому способствуют и дальше.

«Малые и средние предприятия и так находятся в очень тяжелом положении из-за того, что курс иены держится на уровне 150 за доллар», — сказал в интервью в четверг Кен Кобаяши, председатель Торгово-промышленной палаты Японии. Кобаяши считает, что диапазон в 120 иен за доллар лучше подходит для бизнеса, обеспечивая ему гибкость в работе.

На пресс-конференции в четверг перед интервью Кобаяши заявил, что Японии не следует мешкать с интервенциями, если того требуют обстоятельства. Среди множества факторов, влияющих на обменный курс, наиболее мощный — разница между процентными ставками США и Японии. Иена резко сдала позиции после того, как участники рынка отодвинули сроки предполагаемого снижения ставки ФРС.

Хотя повышение ставки Банком Японии помогло бы сократить разрыв, Кобаяши заявил, что Банку Японии будет сложно предпринять решительные шаги в ближайшее время, учитывая проблемы с финансированием компаний и потенциальное влияние на экономику. При этом он не исключил возможности того, что банк рассмотрит свой следующий шаг уже этим летом.

По словам Кобаяши, среди потенциальных факторов, которые могут побудить центральный банк действовать раньше, — сокращение подоходного налога, выплата бонусов и большой приток туристов летом.

ундаментальная картина на рынке нефти выглядит несколько негативной, пишут стратеги Goldman Sachs. В частности, запасы растут как в развитых, так и в развивающихся странах, а календарные спреды на рынке фьючерсов, равно как и цены на физическом рынке снизились. Опубликованный сегодня прогноз Минэнерго США предполагает, что до конца года спотовая цена нефти Brent будет колебаться около $90 за баррель на фоне сохраняющихся геополитических рисков и усилий ОПЕК+ по стабилизации рынка. Кроме того, ожидается, что средний объем добычи нефти в США в 2024 и 2025 годах составит 13,2 млн б/д с 13,73 млн б/д соответственно.

Организация стран-экспортеров нефти должна встретиться в следующем месяце, чтобы пересмотреть политику в отношении добычи. По данным опроса Bloomberg, большинство трейдеров ожидают продления сокращений, возможно, до конца года.

На Ближнем Востоке израильские военные вошли в город Рафах в секторе Газа, при этом перемирие между еврейским государством и ХАМАС (организация, признанная террористической США и Европейским Союзом) по-прежнему недостижимо.

С начала апреля нефть находится в нисходящем тренде, демонстрируя падение в трех из последних четырех недель. Индикаторы, такие как спреды по срокам поставки и маржа переработки, указывают на возможность дальнейшего снижения. Спреды ближайших контрактов Brent и WTI сократились до многомесячных минимумов, что свидетельствует об ослаблении напряженности на рынке. Кроме того, снизилась рентабельность производства некоторых видов топлива, включая дизельное.

Дополнительным негативным фактором стало укрепление доллара США, которое делает нефть более дорогой для многих инвесторов. Американская валюта растет третий день подряд. Падение цен на нефть ниже 100-дневной скользящей средней еще больше усиливает давление продавцов.

Технически, нефть пробила линию поддержки и может продолжить снижение в область 72−78.

Материал подготовлен Forex Club.

Предупреждение о рисках: Торговля финансовыми инструментами является рискованным занятием и может принести не только прибыль, но и убытки. Размер возможных потерь ограничен суммой остатка на торговом счете.

Комментарии