«КредитМаркет», входящий в финансово-промышленную группу «ТАС», уже более 13 лет является активным игроком на рынке небанковского кредитования. За это время компания начала позиционировать себя скорее не как МФО, а как финучреждение, которое по своим продуктам приближается к традиционным банкам. О влиянии на кредитный рынок коронокризиса, цифровой трансформации, конкуренции и изменениях в отношениях с клиентами мы поговорили с Денисом Раковским, директором по продажам ООО «ФК «ЦФР» (ТМ «КредитМаркет») и Владимиром Сидоренко, директором ООО «ЦФР» (сеть «КредитМаркет»).

«Банкам уже приходится обращать внимание на сегмент небанковского кредитования», — директор по продажам «КредитМаркет» Денис Раковский

Денис Раковский, директор по продажам ООО «ФК «ЦФР» (ТМ «КредитМаркет»)

Владимир Сидоренко, директор ООО «ЦФР» (сеть «КредитМаркет»)

— Не секрет, что пандемия ударила по финансовым рынкам. Как на нее отреагировал сегмент небанковского кредитования?

Денис Раковский: В первую очередь нужно отметить изменения в поведении заемщиков. Клиентов, испытавших негативное влияние из-за локдаунов и замедления экономики, можно условно разделить на три группы.

Первая группа — это те, кто решил не платить по своим кредитам. Они почему-то думают, что кризис позволяет им не возвращать долги. Кстати, определенную роль в этом сыграло некорректное толкование некоторыми заемщиками законодательных ограничений для кредиторов на применение штрафных санкций за просрочку.

Вторая — клиенты, нуждающиеся в финансовой помощи. Это владельцы малого бизнеса, наиболее пострадавшего из-за карантина.

Третья — это те клиенты, которые не могли нормально обслуживать свои кредитные обязательства из-за уменьшения доходов.

Текущая ситуация не такая плохая, как кажется, — качество обслуживания долга стабилизировалось. Конечно, говорить о выходе на докризисные показатели рано, но мы уже можем утверждать, что количество заявок такое же, как и до карантина, — примерно на уровне начала 2020 года. То есть люди продолжают использовать кредиты для решения текущих жизненных задач. Это новое поле для работы финансовых компаний, а клиентов, которым необходима помощь в выполнении существующих долговых обязательств, вполне можно выделять в отдельную категорию. И с этой категорией нужно работать. 2019 год был пиковым и в нашем сегменте, и в целом на рынке потребительского кредитования, а теперь многие заемщики столкнулись с тем, что они перегружены кредитами. И с этим нужно что-то делать.

— Можно ли говорить, что МФО в результате кризиса ужесточили условия кредитования?

Денис Раковский: Не думаю. Мы всегда внимательно изучаем клиентов. И этим мы несколько отличаемся от типичного представления людей о кредитных компаниях. Дело в том, что средний чек нашего кредита составляет 20−25 тыс. грн, а максимальная сумма кредита — до 1 000 000 грн, максимальный срок кредита — 5 лет. Реальная годовая процентная ставка, в зависимости от выбранного кредитного продукта, размера и срока кредита, может составлять от 56% до 129% годовых. То есть это не быстрые краткосрочные кредиты до зарплаты.

Такие условия кредитования приближают нас к банкам, потому что нам тоже нужно больше информации о клиентах: об их доходах, кредитной истории

— То есть сейчас происходит постепенное увеличение суммы кредитов от небанковских кредиторов?

Денис Раковский: Да, на рынке действительно наметился тренд на постепенное увеличение среднего чека.

— Почему так происходит?

Денис Раковский: Причина в том, что качественных заемщиков не так много, а те, кто есть, постепенно увеличивают свои потребности, им нужна более значимая финансовая поддержка. И мы уже работаем с такими заемщиками, предлагая наши продукты. Становится все больше клиентов, которым по разным причинам комфортнее иметь дело именно с нами.

— То есть можно говорить, что портрет клиента изменился?

Денис Раковский: Да. И не только его запросы на финансирование. Клиенты стали осмотрительно относиться как к кредитам «от зарплаты до зарплаты», так и к более долгосрочным займам. Сейчас потребители чаще привлекают ресурс на среднесрочные цели — крупную покупку, улучшение жилищных условий, оплату образования, развитие собственного дела.

— Вы постепенно приближаетесь к банковскому кредитованию, но в чем остается разница?

Денис Раковский: Банки работают с массовым продуктом, а мы можем применить к клиентам более персонифицированный подход. Если заемщик по определенным причинам не может найти общий язык с банками, или не отвечает их требованиям, ему проще прийти к нам.

— Вы уже говорили, что действительно качественных клиентов не так много. Как приходится за них конкурировать?

Денис Раковский: Секрет состоит в том, чтобы своевременно предложить клиенту нужный ему продукт.

Кризис действительно стал определенным тестом для игроков на рынке.

Много усилий и времени мы потратили на то, чтобы обеспечить нашим клиентам возможность быстро, удобно и без дополнительных процедур получить необходимое финансирование. Мы понимаем, что в кризис такая необходимость может возникнуть практически в любой момент.

Когда многие клиенты почувствовали, что не справляются с долговой нагрузкой, мы предложили продукт перекредитования, позволяющий заменить несколько кредитов в банках или МФО одним займом у нас. А это, как минимум, позволяет легче планировать свой бюджет.

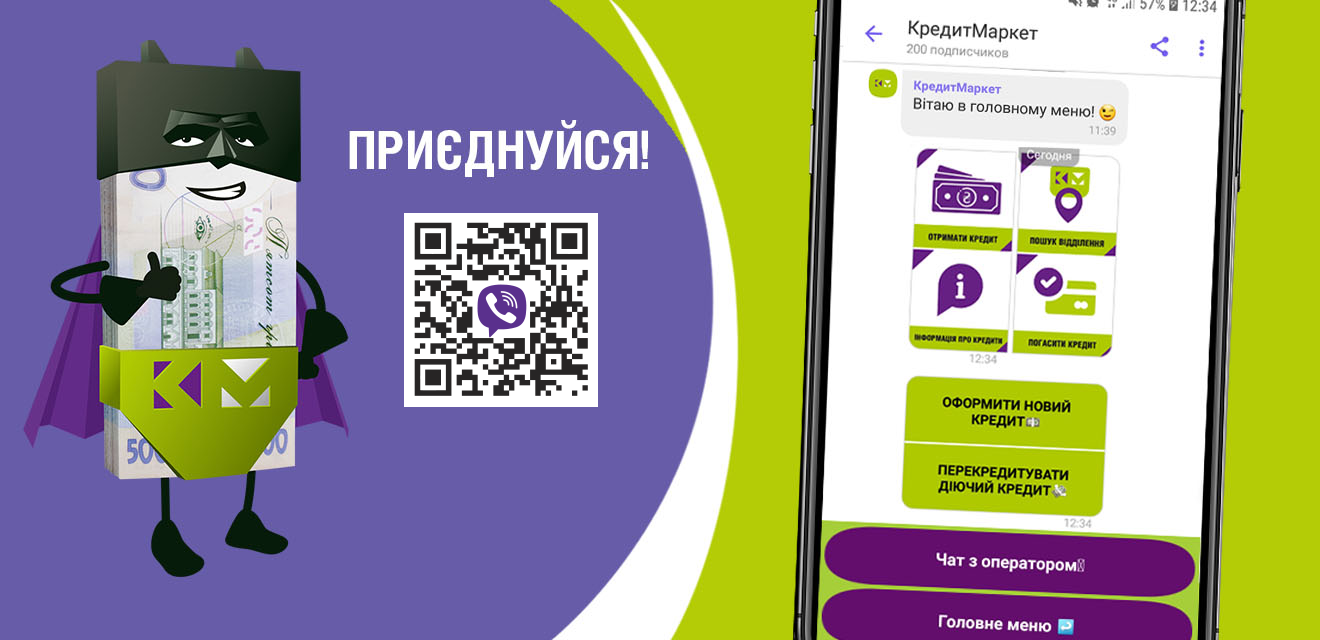

Освоили также и новые актуальные технологии — чат-бот, позволяющий клиентам платить кредит через Viber с помощью электронных кошельков Google Pay или Apple Pay. Мы добились того, что сумма платежа и карта подтягиваются автоматически после ввода данных по кредиту, что очень удобно.

— Все МФО были так же успешны, или кто-то не выдержал кризиса и конкуренции и был вынужден уйти с рынка?

Денис Раковский: Ключевые игроки остались почти те же, произошла лишь определенная миграция клиентов между ними. К примеру, мы привлекли много клиентов, имевших до того историю кредитования в других МФО и банках. Причина в том, что им отказали в кредитовании. Мы пытались идти заемщикам навстречу, потому что понимали, что, возможно, стали единственным кредитором, который может решить финансовую проблему клиента. А это залог того, что он останется с нами надолго.

— Как вы считаете, рынок оставили уже все, кто должен был уйти? Чего ждать дальше — слияний и поглощений, или волны новых регистраций кредитных учреждений?

Денис Раковский: Новой волны регистраций мы не ждем, а вот укрупнение рынка является неизбежным процессом.

— Есть ли у «КредитМаркета» планы по покупке бизнеса конкурентов?

Денис Раковский: Пока конкретных планов у нас нет, но мы всегда анализируем рынок и готовы рассматривать любые предложения.

— Если говорить о рынке в целом, то как он изменился за последние 10−12 лет? Вопрос к вам, ведь «КредитМаркет» известен на финансовом рынке Украины еще с 2008 года!

Денис Раковский: Заметно выросла финансовая грамотность клиентов, они лучше понимают, какие услуги и для чего им нужны. То есть, наиболее заметные изменения на рынке — это сами клиенты.

Также отмечу, что банкам уже приходится обращать внимание на сегмент небанковского кредитования, чего раньше не было. Сейчас это обширный рынок, на котором средний чек кредита приближается к банковскому. И мы тоже боремся за качественных клиентов.

Нельзя забывать о стремительном прыжке в технологиях. Клиент должен получать удобный и быстрый сервис и этим нельзя пренебрегать. Сейчас работа с большими объемами данных позволяет почти мгновенно принимать решение о выдаче кредита. То, что раньше занимало несколько часов, сейчас происходит всего за 10−15 минут, даже в случае с большими кредитами.

Все это очень обостряет конкуренцию. Кредитные компании, онлайн-МФО, необанки, классические банки — все нацелены на схожие группы клиентов.

— Вы упомянули онлайн-МФО и необанки, у которых нет собственных физических отделений. «КредитМаркет», наоборот, продолжает работать с офлайновыми точками продаж, почему так?

Владимир Сидоренко: Мы верим в свою бизнес-модель. Не нужно недооценивать физические точки продаж, в ближайшие 5−10 лет они точно будут важным каналом коммуникации с клиентами.

Конечно, небольшие кредиты в 1−2 тыс. грн лучше выдавать в онлайне. Но это не работает, когда речь идет о кредите в 20−30 тыс. грн. Здесь могут и должны быть вопросы, как у нас к клиенту, так и у него к нам. Личная консультация при работе с такими суммами необходима, если мы хотим строить долгосрочные отношения с клиентами. Только так мы станем партнером, помощником. У офлайн-сети, с этой точки зрения, пока нет альтернативы.

Но это не освобождает нас от развития дистанционных сервисов: начиная с получения информации о финансовой услуге и заканчивая оформлением кредита.

— Есть ли у компании планы по расширению своей сети? В какой степени, где именно?

Владимир Сидоренко: Убеждены, что для многих клиентов остается очень важным личное общение, возможность прямой коммуникации с представителем компании, а также доступная и развитая сеть отделений.

Именно для комфортного обслуживания клиентов «КредитМаркет» создал доступную и развитую сеть почти из 450 отделений и точек продаж по всей Украине. Квалифицированный персонал готов предоставить подробную консультацию по вопросам оформления и обслуживания кредита.

«КредитМаркет» продолжает сбалансированно развивать разные каналы предоставления услуг: планируем укрепить сеть отделений, а также активно кредитовать клиентов интернет-магазинов и развивать кредитование в онлайн.

— Как последние непростые годы повлияли на прибыльность кредитного бизнеса? Хватает ли на развитие, в том числе технологическое, ведь это не дешево?

Денис Раковский: Мы действительно нуждаемся в дополнительных инвестициях, чтобы поддерживать достаточный темп технологического развития. Но в то же время диджитализация повышает нашу эффективность, позволяет бизнесу экономить деньги.

Карантин ускорил все процессы, связанные с цифровой трансформацией. Мы быстро добились того, к чему должны были долго идти эволюционным путем.

Что касается прибыли, то маржинальность на нашем рынке действительно снизилась. Но мы смогли частично перевести работу работников и процессы в онлайн, поэтому теперь операционная составляющая стала дешевле.

— Больше года рынок МФО находится под наблюдением Нацбанка, который последовательно выступает за удешевление кредитов для бизнеса и населения. Как вы думаете, смогут ли МФО снижать цену кредитов и до какого уровня? Какой прогноз касательно стоимости небанковского финансирования можно сделать на 2022 год?

Денис Раковский: Снижение стоимости кредитов — это тренд, который в дальнейшем будет прослеживаться. Но существенное снижение стоимости кредитов возможно при улучшении качества обслуживания кредитов со стороны клиентов и при условии снижения стоимости привлеченных ресурсов. Но, к сожалению, в условиях пандемии достаточно сложно прогнозировать существенные изменения в этих направлениях.

Комментарии - 3