Уже завтра, 18 июля, правления НБУ озвучит решение по уровню учетной ставки. С высокой вероятностью можно ожидать снижения на 0,5 пп, однако некоторые факторы играют на стороне текущей ставки.

Снижение учетной ставки: 8 аргументов «за» и 5 «против»

Главный менеджер по макроэкономическому анализу Райффайзен Банка Аваль Михаил Ребрик приводит свои аргументы «за» и «против» снижения учетной ставки. Первых — больше.

Во время опроса НБУ в период 14-20 июня 8 из 9 финансовых аналитиков прогнозировали сохранение учетной ставки в июле на текущем уровне (17,5%). С того времени настроения изменились, и теперь подавляющее большинство аналитиков ожидает смягчения монетарной политики.

Аргументы «за» снижение ключевой ставки

1. Инфляция демонстрирует тенденцию к замедлению. В июне индекс потребительских цен составил 9% против 9,2% в январе 2019 года. В свою очередь базовая инфляция сократилась в годовом измерении с 8,3% до 7,4%. Индекс цен производителей промышленной продукции в июне упал до 4,5% г/г, и это лучший показатель с марта 2014 г.

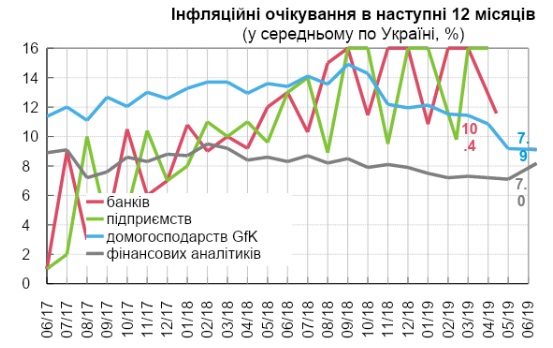

2. Инфляционные ожидания существенно улучшились. Согласно последним июльским опросом, домохозяйства в течение следующих 12 месяцев ожидают 7,9% инфляции, тогда как в начале года ожидали 12,1%. Инфляционные ожидания аналитиков с начала года улучшились с 7,5% до 7,0%, а предприятий — с 9,5% в 4 кв. 2018 г. до 9% в 1 кв. 2019 г.

3. Макроэкономические перспективы выглядят благоприятными для продолжения указанных трендов. Платежный баланс и объем золотовалютных резервов способствуют сохранению курсовой стабильности, что, в свою очередь, ведет к снижению цен на импортируемые товары. Положительное влияние имеют:

- благоприятная конъюнктура на товары украинского экспорта;

- низкие мировые цены на нефть и природный газ;

- снижение градуса торгового конфликта между США и Китаем;

- сохранение интереса портфельных инвесторов к активам стран с переходной экономикой в ожидании снижения ключевых ставок ФРС и ЕЦБ;

Низкие мировые цены на природный газ положительно отражаются на коммунальных платежах, а низкие цены на нефть ведут к уменьшению цен на топливо.

4. Реальный уровень учетной ставки НБУ остается одним из самых высоких среди стран, рынки которых развиваются. Соответственно, есть существенный запас для ее снижения без потери интереса портфельных инвесторов в украинских ОВГЗ. Особенно с учетом перспектив снижения ключевых ставок в США и ЕС. Такой шаг позволит уменьшить стоимость привлечения государственного долга.

5. Есть существенный запас уменьшения до нейтрального уровня, который, по оценкам НБУ, находится в пределах 3-4% годовых.

6. Несмотря на высокий уровень процентных ставок, население не демонстрирует рост склонности к сбережениям. На фоне роста дохода на 17% срочные депозиты населения в мае выросли всего на 3,7% (+7,7% г/г в гривне, +0,4% г/г в валюте). Следовательно, положительное влияние высокой ключевой ставки на инфляцию по этому каналу является ограниченным.

7. Высокие процентные ставки в определенной степени сдерживают наращивание кредитования корпоративного сектора (-3,8% г/г в мае). А это, в свою очередь, сдерживает рост темпов экономического развития и не способствует расширению предложения...

8.… зато ведет к интенсивному росту потребительского кредитования (+18,7% г/г в мае). Оно интереснее банкам по причине более высокой маржинальности.

Аргументы «против» снижения ключевой ставки

1. Индекс потребительской инфляции остается существенно выше таргета НБУ (9% г/г против 5%±1 пп), как и его прогноза. Базовый индекс потребительских цен, несмотря на жесткие монетарные условия, не снижается уже 3 месяца подряд.

2. Инфляционное давление со стороны факторов инфляции спроса остается высоким на фоне роста доходов населения и рекордно высоких потребительских настроений (индекс InfoSapiens в мае достиг 82,8%). Это косвенно прослеживается через интенсивный рост оборота розничной торговли (+9,6% в январе-мае) и пассажирских перевозок (+4,3%). Зарплаты в мае выросли на 17,4% в номинальном и на +7% в реальном выражении, продолжилось наращивание потребительского кредитования (+18,7%) и поступлений от трудовых мигрантов (+15,1%). Кроме того, с 1 июля повысился прожиточный минимум (+4,5%), что повлечет за собой рост социальных выплат.

3. Фискальные риски остаются высокими на фоне пиковых погашений правительственного долга и пробуксовки программ сотрудничества с международными финансовыми организациями. Существенный рост дефицита государственного бюджета в первом полугодии удалось перекрыть перечислением 65 млрд грн прибыли НБУ. Однако отставание от плана по доходам и недофинансирование отдельных программ государственного бюджета продолжает расти.

4. Осенью волатильность на валютном рынке традиционно повышается, что может повлечь дополнительное давление на цены.

5. Политические риски останутся высокими как минимум до формирования коалиции и композиции правительства.

Комментарии - 17

Навіщо видавати кредит під 20% для бізнесу, коли можна купити ОВГЗ під 16-18% і не нести затрат на видачу, супроводження та формування резервів?...

Життя говорить що це реальність а не міф.

стоит учитывать, что в 2016-2018 гг. за счет эмиссии ОВГЗ происходила масштабная докапитализация государственных банков, в частности, Приватбанка. Это и было одной из ключевых причин быстрого роста объема их портфеля в ОВГЗ: на 175 млрд грн или 107%. Если же из общего объема вложений банков в ОВГЗ вычесть портфели государственных банков, то мы увидим сокращение таких вкладов с 92 до 39 млрд грн, или на 58,2%, — несмотря на рост доходности облигаций.

С начала 2019г. портфель банков в ОВГЗ сократился на 45,3 млрд грн. или 12%. https://bank.gov.ua/files/T-bills_debt.xls

видимо, да, мы в разных реальностях

Я об этом говорю давно.

Тільки поясніть чому такий об"єм банківських коштів сидить в ОВГЗ а не кредитах для Ю.О! Чому банки не виходять з ОВГЗ а купують нові при погашенні старих, а не виходять на ринок кредитування?!

А как ставка влияет на все остальное

Просто модный индикатор к которому ни чего кроме оговрки в хоздоговорах по пеням на текущий момент в стране не привязано

Дійсно гадаєте що вартість депозитів та кредитів ніяк не залежить від облікової ставки?

А рефінанси для банків мають якусь прив"язку до неї, як гадаєте?

для всех кредитов 0,91, для корпоративных кредитов 0,82. т.е. связь прямая и достаточно тесная, исходя из этого показателя. Связь со ставками на межбанке и по ОВГЗ прямая и фактически мгновенная по макроэкономическим меркам. Влияние на ставки по депозитам — с лагом

вот кусочек из более ранней публикации, но суть та же:

Так, изменения учетной ставки в течение 2018-2019гг уже на следующий день отображались на стоимости ресурсов на межбанковском рынке на 0,3-0,9 п.п. — в зависимости от шага корректировки. В целом же повышение ключевой ставки с 14,5 до 18% привело к росту Украинского индекса межбанковских ставок на 3,9 п.п. с 13,2% до 17,1%.

Далее это изменение транслируется на динамику кредитных и депозитных ставок банков и стоимость правительственных заимствований. Так с начала 2018г. стоимость кредитов для физлиц в национальной валюте возросла на 3,9 п.п., а для предприятий и организаций – на 6,6 п.п. При этом доходность депозитов корпоративных клиентов в национальной валюте увеличилась на 5,9%, тогда как Украинский индекс ставок по гривневым депозитам физлиц в зависимости от срока размещения вклада добавил 1,3-1,8 п.п. Средневзвешенная доходность по гривневым облигациям внутреннего государственного займа выросла с 16 до 20%.

А вот на кредиты для юр.лиц, кредита залоговые для физиков это может отразиться, и снизить на 0,5%, просто нужно и далее снижать ставку. Это коснется в некоторых банках и ставок на депозиты и на остатки по счетам.

плюс менее чем через неделю будет понятен расклад по Верховной Раде, и кто может быть Премьером.