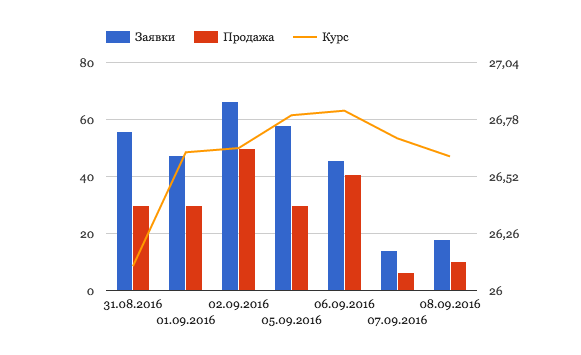

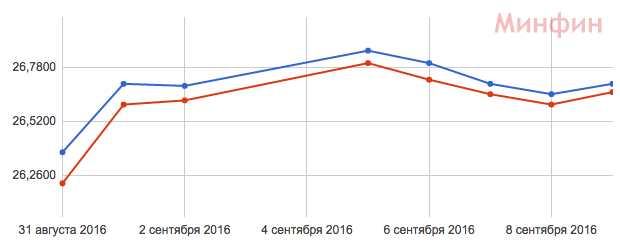

$197,2 млн. В такую цену НБУ обошлась стабилизация курса на уровне 26,66/26,7. Аукционы НБУ помогли не сразу. Нацбанк начал продавать в конце августа, курс успокоился только на прошлой неделе.

Нацбанк взялся за доллар

Результат выглядит посредственно. За две недели аукционов курс гривны снизился примерно на 40 копеек. Это — 2%.

Что будет с курсом на этой неделе? Спрос на валюту растет, ведь отопительный сезон все ближе. В пользу гривны — грядущие бюджетные дни. Экспортеры будут активнее продавать валюту. У импортеров останется меньше свободной гривны. Ключевой день — среда, когда совет директоров МВФ рассмотрит выделение Украине очередного транша. На кону — большие деньги. От решения совета зависит доступ к займам США и Всемирного банка. А это — валюта для покупки энергоносителей на зиму. До среды рынком будут заправлять спекулянты. Урезонить их может только НБУ. Самая разумная тактика Нацбанка: раннее объявление аукциона; продажа необходимого минимума; отказ импортерам в заявках. Сильно закручивать гайки НБУ не будет, ведь нужно учитывать интересы экспортеров. Остальное зависит от решения МВФ.

Выделение транша даст НБУ возможность поддержать медленное укрепление гривны до 26-26,3. Если МВФ денег не даст, то НБУ придется использовать админресурс. Рыночные механизмы: увеличение нормативов резервирования на корсчетах, увеличение сроков покупки валюты и отказы импортерам. В любом случае курс быстро приблизится к 27. Первый результат неопределенности — расширение спреда на межбанке в пределах 5-15 копеек.

Наличный банковский рынок на этой неделе будет зависеть от новостей и ситуации на межбанке. При негативном развитии событий доллар в банковских обменниках быстро поднимется до уровня 27,20-27,50 гривен. При позитивном — закрепится в пределах 26,20-26,50.

Комментарии - 11

1. Структурой и динамикой изменения золотовалютных резервов, точнее их монетарной (денежной составляющей). Ее не достаточно для адекватных интервенций. В моем понимании, НБУ за первую декаду сентября потратил 20 – 25% оставшейся валюты на нивелирование пиков на межбанке. Думаю дилемма продолжить интервенции и сжечь оставшуюся подушку очень большая.

2. Монетарной политикой – например, обращу ваше внимание на то, что по сравнению с прошлым годом среднедневные остатки на коррсчетах банков выросли на 12 млрд…

Также, что такое для текущего рынка 1 млрд. МВФ – месяц интервенций?

C другой стороны, открытый вопрос (для меня) – курс можно было бы удержать на уровне 25 если бы рост ЗВР происходил бы за счет накопления валюты а не ЦБ и СДР (http://index.minfin.com.ua/index/assets/).

Как результат, курс вырос на 1 грн., при этом его будут удерживать в коридоре 26+, отсюда вопрос, что помещало его удерживать в коридоре 25+ (вопрос риторический)…

1.+ 8 ярдов в ФГВФЛ

Каждый следующий банк зашедший в фонд — это эмиссия. И если я правильно понимаю по отчетности фонда ее уже почти на 70 ярдов такой, только для выплат положенных банков. А где у них обеспеченность товарами? Разве что импортными. Вот и получается, что импорт не закрыт, а эмиссия его стимулирует – деньги ведь тратить нужно, а внутреннее производство падает. Поэтому нет ни чего удивительного…

2. Структура пассивов рабочих банков (статистика НБУ https://bank.gov.ua/control/uk/publish/article?art_id=34661442&cat_id=34798593) – 58% иностранной валюты, а это – высокая ставка фондирования через своп в гривну (отсюда и кредитная ставка выше 25 для корп бизнеса и отсутствие рабочих мест, а отсюда импорт), и показатель характеризующий ситуацию в части финансовой стабильности – если есть стабильность, не надо бояться обесценения своей гривны, и регулирования рынка в части дедоларизации экономики.

:) Только рабочие места все спасут, о доме надо думать https://www.youtube.com/watch?v=E3dBkKGmV-w

Так что забудьте о каком-либо производстве, кроме сельхоз.

Судя по окружающей обстановке и реальным жизненным примерам проще и дешевле вести ЧП без регистрации и налогов. Ибо 95% «выживших» ЧП — это ЧП, обслуживающие их корпорации.