Закон об усилении контроля за операциями банков со связанными лицами и усиления ответственности владельцев и руководителей банков за действия, которые привели к неплатежеспособности их учреждений очень важен для страны, ведь владельцы и высший менеджмент банков должны возмещать нанесенный государству и вкладчикам убытки

Главные тезисы выступления Валерии Гонтаревой в Раде

Он (закон) является дополнительным рычагом воздействия на них и значительно усиливает гарантии сохранения и приумножения средств населения и бизнеса.

В 2014-2015 годах Фонду гарантирования было передано для вывода с рынка 44 банка, из них 11 в 2015 году. По сути, банковская система потеряла почти 200 млрд грн, а это почти 9% нашего ВВП. Из этой суммы только 50 млрд грн должно возместить государство через Фонд гарантирования вкладов физлиц. Это почти 10% дохода бюджета страны. По состоянию на 25 февраля вкладчикам неплатежеспособных банков уже было выплачено 185 млрд гривен.

.jpg)

Если бы мы имели такой инструмент раньше, то эта сумма была бы значительно меньше, поскольку каждый акционер и его менеджмент, который собирался вывести активы и списать все на кризис, трижды подумал бы над своим решением.

За прошлый год граждане забрали из банков 126 млрд грн. С начала текущего года эта сумма увеличилась еще на 18 млрд грн. Несмотря на то, что значительная часть этих оттоков является результатом паники, Нацбанк обязан поддерживать банки, предоставляя им кредиты рефинансирования, чтобы обеспечить своевременное проведение расчетов и возврата вкладов населению.

На сегодняшний день задолженность по кредитам рефинансирования составляет 110 млрд 900 млн гривен.

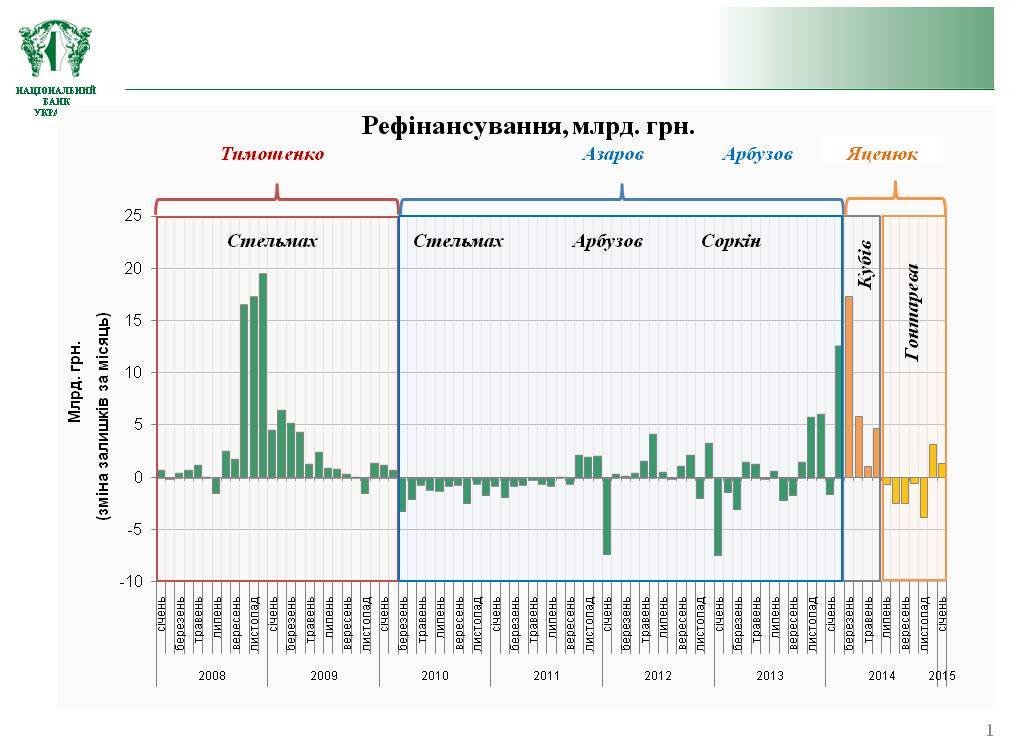

Вымыслы о сотнях миллиардов гривен выданные за мою каденцию бесконтрольно рефинансирования, выглядят не иначе как чушь. 77 млрд грн. из этой суммы были выданы банкам в 2008-2010 годах и до сих пор не возвращены.

С начала 2015 года остатки по кредитам рефинансирования увеличились на 2 млрд грн. Отток же депозитов составлял - почти 18 млрд грн. В пиковый день паники 23 февраля дня отток депозитов из банков составил 2,2 миллиарда гривен.

За последние 8 месяцев, объемы кредитов банковской системе, предоставленных НБУ уменьшились на 1,7 млрд гривен. Соответсвенно никакого давления на валютный и финансовый рынок, предоставленные банкам объемы рефинансирования не оказывали.

За 2014 монетарная база выросла всего на 8,5% до 333,2 млрд грн. И здесь замечу, что эти 333 миллиарда накопленные за всю историю существования Украины. Поэтому прошу прекратить манипуляции темой эмиссии.

Комментарии - 40

Просто для справки.

По Дельта-банку, несмотря на то, что он системный, не приняла никаких решений для сохранения активов и пассивов — последний рефинанс выдавался банку еще в сентябре прошлого года, обоснованием для передачи активов и пассивов Дельты государственному банку в Нацбанке явно сильно не заморачивались. Все ее аргументы о причинах ВА в этом банке — для специалистов смешны. Видите ли, больше 20% просроченных кредитов. Но ведь под них есть залоги!!! Почему бы не реструктуризировать обязательства в Дельте перед клиентами хоть даже на 3 года??? Ответьте, госпожа Гонтарева и все правление Нацбанка. Сотни тысяч людей ждут.

Действительно, профессионал, который в очень сложной ситуации управляет банковской системой. А как действовать в такой ситуации не учат ни в Оксфордах, ни в Кембриджах, и ни у кого практически нет опыта выхода из нее. Да, приходится экспериментировать, учиться на ошибках, не без этого.

Но то, что банковская система живет, несмотря на периодический ажиотаж и войну на востоке, да еще и реформируется при этом — это уже огромное достижение.

А еще восхищают личные качества — воля, вера в себя и в будущее, реальное желание сделать лучше банковскую систему.

Под таким давлением работать, в условиях непонимания — уже бы каждый второй мужик сломался и подал в отставку!..

вам известно, что каждый банк в америке обязан

иметь реальные резервы в фрс

в размере 10% от выданных кредитов?

А вот резервы под просрочку — это фикция,

реальных же резервов нет.

Реальные резервы должны находиться на корсчете нбу.

изучите вопрос сначала, а потом комментируйте.

1.резервы под просрочку

2.резервы на корсчете нбу.

3.рефинансирование банков.

1. По постанове 481 и безельским соглашениям есть нормы резервирования, которые расчитываются исходя из: — документов сделок; — обеспечений; — установленного вручную или автоматически вычисленного уровня обслуживания кредитного долга; — категории кредитной операции в каждой сделке; — класса контрагента; — группы (коэффициента риска) страны; — прочее. Вы сомневаетесь что резервы (точнее обязательные нормы резервирования) под просроченную задолженность в иностранной валюте сроком свыше 90 дней достигали 100%?

2. Постанова 480 — начиная с 19 августа 2014 г., банки формируют обязательные резервы на собственном корреспондентском счете в Национальном банке. Вы считаете что резервы находятся где-то в «облаке»? Возьмите баланс за 2014 год любого серьезного банка, там все написано

3. Я не затрагивал тему рефинансирования банков в этой ветке — не пойму даже что ответить. Если есть вопросы по рефинансу — пишите в лс, постараюсь ответить

2. на корсчетах банков перед началом

кризиса было 40 мд.,

а задолженность 68 мд.,

т.е. минус 28 мд.,

а сейчас задолженность 120мд.

и на корсчетах в нбу неизвестно и менее 30мд.

3. ну и где резервы?

А ответ таков — не было достаточных резервов даже в 2012-13 годах.

Для примера Приват имел в нбу 3 мд. на корсчете, а резервы под просрочку показывал 25 мд.

и именно поэтому сейчас держится

только на рефинансах нбу и должен уже 15 мд.

===

поэтому, если не владеете цифрами

то не пишите чепуху.

Добавлю, что нормы резервирования по Европе ещё выше. Но это не показатель — у нас резерв под валютные кредиты 100% временами бывал, начиная со второго дня просрочки…

====

полнейшая чепуха — где эти деньги?

Українською мовою володієте?

Прийшлось відкрити баланси

американських банків-корпорацій

Банк America Corp. та

JPMorgan Chase & Co.

www.marketwatch.com/investing/stock/BAC/financials/balance-sheet

www.marketwatch.com/investing/stock/JPM/financials/balance-sheet

і значні активи у

Federal Funds Sold

Treasury Securities

плюс

Total Cash & Due from Banks,

що значно перевищує резерви

під просрочені кредити.

обовьязкові резерви всіх банків

менше 3 млрд.гр.!

1) Отбросьте банки которые регулярно получают рефинанс, банки-заводы, банки-прачки, банки олигархов — нарушают требования за откаты

2) Посчитайте норму резерва (сейчас максимальный резерв на актив 4 класса для грн — 20%)

3) Изучите портфель ПЗ — большая часть плохих активов после опыта 2008-2009 после отнесения их к группе риска оперативно выводиться на коллекторскую компанию (которую сам же банк и создает в виде ООО для чистки баланса). Даже приблизительные мат. подсчеты смогут убедить Вас что 3 млрд ещё достаточно неплохо :) Хотя на самом деле очень печально в целом

Украинским языком не владеете.

Финансовыми знаниями не владеете…

доброжелательно рекомендую

никому об этом не сообщать,

во избежании улыбок,

так как это ошибочные знания,

и изучать экономику по новой,

на основе опыта лучших стран мира.

Успехов и всего доброго:)

У Вас нет денег в банке или только кредиты.

Таких идиотов в правительстве давно не было.Хотя… мы за них голосовали, теперь будем долго лапу сосоть и радоватся, что в России еще хуже.