Минувший год успел немного порадовать украинцев, рассчитывающих получить кредит на квартиру, пишет Главред.

Метр в долг: что происходит на рынке ипотечного кредитования?

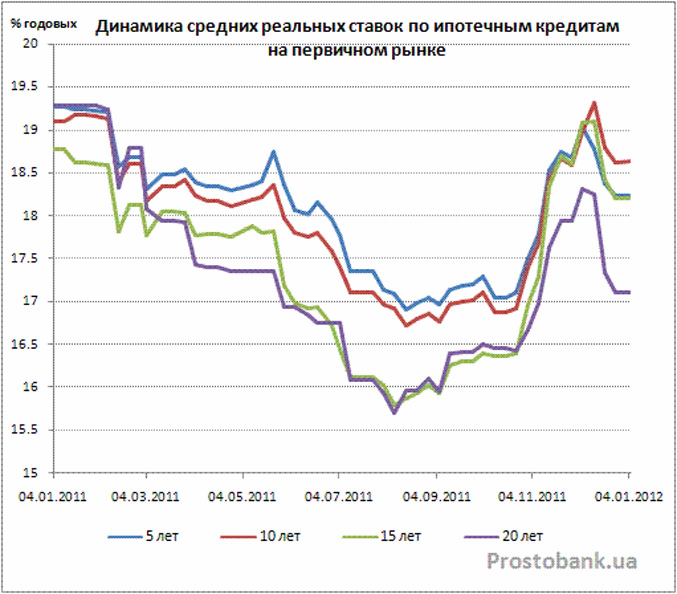

В начале лета прошлого года процентные ставки по ипотечному кредитованию начали снижаться. К сентябрю количество финучреждений, предоставляющих ипотечные кредиты, выросло до 40, а средние ставки стабилизировались на уровне 16,7% на вторичном рынке и 18,5% на первичном. При этом пополнились и ряды кредитуемых объектов: у заемщиков появилась возможность выбирать квартиру для покупки в кредит в пяти новых домах в Киеве и области. Однако данная тенденция продлилась совсем недолго. В ноябре ставки резко поползли вверх, в среднем прибавляя 0,01% за неделю. А некоторые банки и вовсе приостановили ипотечные программы. «Главред» выяснил, можно ли купить квартиру в кредит, какие проценты по ипотечным займам будут предлагать украинцам, и какие требования будут выдвигать банки к своим клиентам в 2012 году.

Потертый угол

Сегодня, кредит на покупку жилья на вторичном рынке без ограничений по его локализации под залог самого приобретаемого объекта можно получить в 26-ти банках из числа 50-ти лидеров по активам. При этом минимальный аванс составляет не менее 25% от стоимости приобретаемого жилья, а средняя процентная ставка (при сроке кредитования на 15 лет) составляет около 19,5% годовых. Кроме этого, пять учреждений предлагают льготные кредиты на вторичную недвижимость по программе Государственного Ипотечного Учреждения с авансом от 25% на сроки до 30 лет. Здесь процентная ставка составляет около 13—16% годовых.

При этом требования банков к заемщикам стали еще строже. Помимо стандартного первоначального взноса, который должен, как уже известно, составлять не менее 25% от стоимости квартиры, выплаты по кредиту заемщика не должны превышать 50% от ежемесячно получаемой им заработной платы. Помимо этого у клиента должна быть хорошая кредитная история. Банки сейчас также учитывают возраст заемщика (он должен быть не младше 25 лет и не старше 45), большое значение уделяется количеству детей в семье, работают ли все взрослые члены семьи и пр.

Иными словами, чтобы купить в кредит простенькую «двушку» на вторичном рынке в Киеве, совокупный доход украинской семьи должен составлять не менее 13—14 тыс. гривен в месяц. Допустим, молодая семья решила приобрести двухкомнатную квартиру стоимостью 75 тыс. долларов (600,7 тыс. гривен), при первоначальном взносе в 25% от стоимости такой квартиры, сумма ипотечного займа составит 56,3 тыс. долларов. При сроке кредита на 15 лет и средней процентной ставке 19,5% сумма ежемесячных выплат по кредиту составит около 970 долларов. Со всеми банковскими комиссиями, страховками и прочими платежами придется отдавать в месяц более тысячи долларов на протяжении 15 лет(!). В итоге переплата банку за кредит составит почти 120 тыс. долларов.

Первичный спрос

Довольно нерадостная для украинцев ситуация и на рынке кредитования «первички». Сейчас, из числа 50 банков-лидеров по активам кредиты на покупку недвижимости первичного рынка под залог альтернативной недвижимости вторичного рынка, уже являющейся собственностью заемщика, предоставляют восемь банков (без точной локализации приобретаемого жилья).

Первичный рынок жилья под залог самого приобретаемого объекта кредитуют четырнадцать банков из числа 50 лидеров по активам. Из которых лишь четыре финучреждения кредитуют без ограничений по локализации объекта. Остальные банки выдают займы на приобретение жилья лишь в определенных новостройках. Так, для того, чтобы купить квартиру в строящемся доме одного из рекламируемых жилых комплексов в столице, сумма первоначального взноса должна быть не менее 30% от стоимости квартиры, срок кредитования до 10 лет, а минимальная процентная ставка колеблется от 16% (плавающая ставка) −21,3% годовых.

При минимальной стоимости 1 м. кв. в 11 тыс. гривен (1,37 тыс. долларов против средней стоимости квадратного метра на «вторичке» в 1,8 тыс. долларов) в данном жилом комплексе такое предложение кажется довольно заманчивым. Правда, тут следует учесть хитрость застройщика, ведь площадь «двушки» в таком новострое составляет около 65 м кв (средняя площадь двухкомнатной в новом доме составляет примерно 65—75 м кв), т. е такая квартира будет стоить около 90 тысяч долларов. Иными словами, ежемесячный платеж (при условии первого взноса в размере 30% от стоимости квартиры) по выплате кредита (возьмем ставку 18% годовых) составит 1 135 долларов (без учета комиссий, страховки и других платежей). По итогам 10 лет переплата банку составит около 70 тыс. долларов. По сравнению со вторичным жильем это выглядит более выгодным вложением: дом новый, достаточно места, а соседи, как правило, достойные люди. Однако тут следует учесть, что такие квартиры обычно сдаются с минимальной отделкой, и чтобы въехать в такой новострой необходимо будет в квартиру вложить еще как минимум 20—25 тыс. долларов. Следует учесть и риски, которые несет клиент, инвестирующий в такое строительство. Например, могут быть сорваны сроки сдачи объекта в эксплуатацию на шесть месяцев и более. Для некоторых украинцев, которым приходится снимать квартиру, ожидая, когда дом наконец-то построят, это имеет огромное значение.

Вариативный сценарий

Эксперты расходятся во мнениях, каким же будет этот год для рынка ипотечного кредитования. Слишком много факторов влияет на данный сегмент. Александр Охрименко, президент Украинского аналитического центра, считает, что в 2012 году реальные ставки на ипотечном рынке будут составлять 18—24% годовых, в зависимости от объекта и срока кредита. По его мнению, даже обещанное Национальным банком Украины уменьшение ставок до 14% не улучшит ситуацию. «Главная проблема — отсутствие надежных заемщиков, которые имеют высокую официальную заработную плату», — объясняет он. Неутешительны в своих прогнозах и банкиры.

Как рассказал, Александр Гниленко, заместитель директора департамента розничного бизнеса Пиреус Банка, на данный момент сохраняется сложная ситуация с ликвидностью банковской системы, так как стоимость кредитных ресурсов по-прежнему остается на высоком уровне. «В первом квартале 2012 года ставки, вероятно, начнут постепенно снижаться, но незначительно. Банки по-прежнему очень жестко подходят в оценке кредитоспособности потенциальных заемщиков. Поэтому можно фактически однозначно утверждать, что в первой половине 2012 года рынок ипотечного кредитования не восстановится до объемов 2011-го», — предполагает он. А вот Андрей Олейник, заместитель предправления Евробанка, полагает, что количество ипотечных программ будет увеличиваться, а их условия — либерализироваться. Правда, этот эксперт исходит из оптимистических прогнозов в отношении экономики Украины. Эксперт полагает, что национальная валюта в этом году будет сравнительно крепкой и не сильно опустится по отношению к доллару и евро.

Впрочем, он один из немногих участников рынка, которые убеждены в стабильности национальной валюты и логичности действий Нацбанка.

Большинство все же полагают, что в ближайшем будущем продлится тенденция роста процентных ставок по ипотечным кредитам (ожидаемый рост 2—2,5%), причем некоторые ожидают еще большего ужесточения условий кредитования требований банков к заемщикам. В частности речь идет не только о возможном повышении процентных ставок, но и об ограничении сроков кредитования, ужесточении требований к размеру собственного взноса заёмщика (прочат увеличение аванса до 50% от стоимости квартиры) и подходов к оценке его кредитоспособности). Вполне возможно, что к середине этого года ряд банков, предоставляющих сейчас ипотечное кредитование, свернет данные программы.

Комментарии