В дискуссии, которая состоялась в прошлую пятницу в рамках Всемирного экономического форума, приняли участие Джин Ликун (China Investment Corporation), Игназио Виско (Bank of Italy), Пьер Московиси (министр экономики Франции), Рей Далио (Bridgewater Associates, США), Аншу Яйн (Deutsche Bank, Германия) и Браян Мойнихан (Bank of America, США).

Дневник Давоса: Легкие деньги и отсутствие роста — новая норма?

Свои комментарии к аргументам участников записал народный депутат, член совета Национального банка Украины Петр Порошенко.

Впервые за последние несколько лет на лицах участников Всемирного экономического форума в Давосе не было растерянности — зато царил оптимизм. Едва ли не впервые за последнее десятилетие с таким вниманием прислушивались не к политикам, а к представителям бизнес-сообщества, ученым, общественным деятелям.

Сегодня пришло понимание того, что человечество стоит на пороге глобальных изменений, которые трансформируют цивилизацию. Главной движущей силой этого процесса будут лидеры научного и делового мира. И будет очень хорошо, если политики начнут наконец видеть свою роль в том, чтобы не становиться на их пути. Надеюсь, что в новом мире информационных технологий роль политиков будет похожа на роль футбольного рефери, который следит за соблюдением заранее согласованных сторонами правил. Иными словами, это и есть концепция small government.

Размышляя над причинами кризиса, я склонен видеть одну из главных проблем не только в чрезмерном перекредитовании экономики банками, но и в действиях политиков. Им нужны голоса избирателей, а получить их можно в обмен на бесконечно растущие социальные расходы, которые не подкреплены ростом производительности труда и экономики в целом. Покупать голоса за конверт с 50 гривнами в день выборов можно не только в Украине. Как правильно заметил Рей Далио, основатель Bridgewater Associates, долг не может расти быстрее, чем доходы, а доходы — быстрее производительности. Без этого нечего и думать об устойчивом росте ВВП.

В результате дискуссии стала очевидной обеспокоенность сомнительными перспективами восстановления экономического роста. 6 триллионов долларов, напечатанных центральными банками с 2008 года, хотя и выполнили свою важнейшую миссию в предотвращении полного коллапса мировой экономики, сегодня несут серьезную инфляционную угрозу. Центробанки должны своевременно абсорбировать эту избыточную ликвидность.

По словам Рея Далио, мы имеем дело не с пузырем кредитования (credit bubble), а с пузырем ликвидности (liquidity bubble). Несмотря на избыточную ликвидность, средним и мелким предприятиям трудно получить кредиты, поскольку банки предпочитают давать их крупным надежным заемщикам. За годы аномально низких процентных ставок в развитых странах сложилась ситуация, когда выживать могут только бизнесы, у которых вряд ли были бы шансы в экономике, когда процентные ставки определяются не вливанием избыточной ликвидности центральными банками.

Курсы акций сегодня превысили докризисный уровень и инвесторы потеряли ориентиры оценки рисков. Главной причиной такого роста являются напечатанные центральными банками деньги. Если для предотвращения инфляции эту ликвидность изъять с рынка, мы станем свидетелями ряда банкротств, особенно средних и малых предприятий (которые и создают большинство рабочих мест), падения курса акций и облигаций. Я, к сожалению, не почувствовал обеспокоенности спикеров панели возможными последствиями.

Еще одним источником беспокойства лидеров западного мира является потеря конкурентоспособности. Скорость передачи технологий развивающимся рынкам очень высока, тогда как стоимость работника с аналогичной квалификацией в странах третьего мира будет значительно ниже, поскольку его образование дешевле, а затраты на жизнь ниже.

Вследствие этого острой проблемой будет преодоление и так уже рекордной безработицы в развитых странах, особенно среди молодежи. В Испании, к примеру, этот уровень достиг 53%. Но больше меня обеспокоила чрезмерная эйфория, что кризис преодолен и больше не вернется. Как удачно выразился Аксель Вебер, бывший глава Бундесбанка, а ныне председатель совета директоров банка UBS: «Если в среду еще видели риски, то в пятницу эти риски уже были преодолены». Я — сторонник того, что ситуацию нужно анализировать спокойно и с холодной головой, но нет большего риска, чем самовнушение необоснованного оптимизма.

Что значит эта новая парадигма для Украины?

Мы живем во времена новой нормы (New Normal), где высокая волантильность и депрессивный рост являются новым глобальным экономическим фоном. Даже когда кажется, что самые опасные риски отошли, вероятностью очень негативного сценария для глобальной экономики нельзя пренебрегать. Для Украины это означает возможное резкое падение внешнего спроса на наш экспорт, потеря валютных резервов, сложности с обслуживанием внешних долгов. Такое развитие событий трудно предотвратить, но последствия можно смягчить, если будет развит внутренний рынок. Именно здесь будут созданы новые рабочие места и валовой продукт.

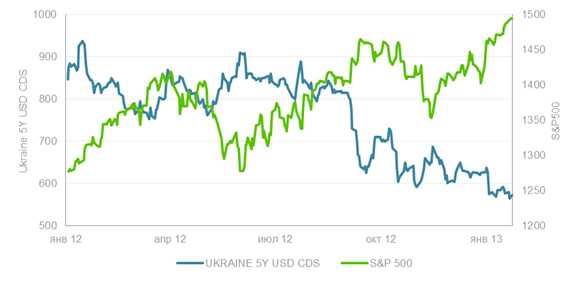

Столь хаотичное состояние мировой экономики имеет положительную сторону для нашей страны: у портфельных инвесторов такое количество ликвидности, что события в украинской политике и экономике практически не влияют на их инвестиционные решения. Вместо этого главную роль играют глобальные тенденции. Это хорошо видно из приведенного графика:

Котировки украинских CDS, то есть оценки риска дефолта правительства по внешним заимствованиям, имеют обратную зависимость от глобального индекса акций S&P 500, который возрастает с увеличением оптимизма мировых инвесторов.

Несмотря на неблагоприятные тенденции в экономике и снижение суверенного рейтинга ведущими рейтинговыми агентствами, инвесторы видят снижение рисков Украины.

Комментарии