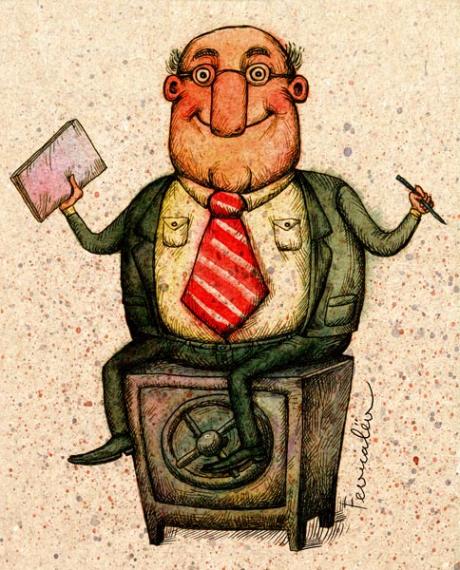

Правительство утвердило уже четвертый вариант порядка рекапитализации коммерческих банков, но процесс непосредственного вхождения государства в их капитал, как и прежде, находится на стадии согласования технических вопросов. Главной причиной такого положения дел, по мнению экспертов, является меркантильный интерес отвечающих за рекапитализацию чиновников, позволяющих собственникам некоторых банков вымывать средства из проблемных финансовых учреждений. При этом временные администрации не являются препятствием для таких действий контролирующих акционеров.

Список банков на рекапитализацию изменили уже в четвертый раз

Последняя версия правительственного документа, расписывающего процедуру рекапитализации коммерческих банков, равно как и все предыдущие решения по этому вопросу, содержит лишь общие характеристики процесса вхождения государства в капитал банков. Согласно утвержденному порядку, правительство готово участвовать в увеличении капиталов банков при получении в собственность не менее 60%+1 акции. При этом еще 15% акций должны быть переданы в управление государству или принадлежать другому инвестору, который также будет участвовать в докапитализации банка. В итоге государство должно контролировать (единолично или с соинвестором) не менее 75%+1 обычной голосующей акции. При этом в каждом банке, рассчитывающем на государственную помощь, к моменту рекапитализации должна быть введена временная администрация.

В апрельском совместном постановлении Национального банка и Кабинета министров отмечается, что, согласно утвержденному плану капитализации банка, правительство выпускает облигации внутреннего госзайма, которые зачисляются на счет кредитного учреждения. Банк обращается с бумагами к регулятору, который обязан их выкупить в течение пяти дней с момента подачи заявки. НБУ определяет сумму, необходимую для финансового оздоровления банков, но общий объем их рекапитализации ограничен 44 млрд грн, заложенными в госбюджет этого года.

Правительство пока проводит оценку лишь пяти банков, которые оно рассматривает в качестве объектов рекапитализации. Кабмин запланировал стать собственником по 99% акций Родовид Банка, Укрпромбанка и банка «Киев», 91,8% акций банка «Надра» и 75%+1 акции Укргазбанка. Только в последнем банке из этого списка еще не введена временная администрация. А названные ранее кандидатами на помощь правительства Имэксбанк и «Финансы и Кредит» не готовы отдавать государству более 39% и 60% акций соответственно.

Однако государство продолжает откладывать вхождение в капитал проблемных банков. В конце мая Нацбанк предложил Кабмину начать рекапитализацию с трех банков, где ситуация наименее запутанна,– Укргазбанка, Родовид Банка и банка «Киев» – и вложить в них 9 млрд грн. «Качество кредитных портфелей этих банков, особенно находящихся в ведении администраций, постоянно ухудшается. А количество внешних и внутренних обязательств к погашению постоянно увеличивается,– заявил источник в правительстве.– Если государство войдет в капитал этих банков, от него потребуется в короткие сроки начать процесс возврата долгов». Чиновник говорит, что нежелание государства выплачивать вклады внешним кредиторам является главным поводом для задержки рекапитализации: «Основной объем долгов по внешним займам на сегодня аккумулирован банком 'Надра', объем публичных выплат по внешнему долгу которого составляет приблизительно $480 млн, всего же финансовое учреждение задолжало зарубежным кредиторам около $1 млрд. Остальные банки, подлежащие рекапитализации, на сегодня задолжали внешним кредиторам порядка $140 млн (Родовид Банк – около $55 млн, Укрпромбанк – $35 млн, Укргазбанк – $50 млн), и правительство не намерено брать на себя ответственность за долги перед нерезидентами»,– говорит чиновник. Лишь банк «Киев» не имеет внешних займов. Поэтому все банки, надеющиеся на государственную помощь, должны реструктуризовать свои долги перед нерезидентами. Правительство пригласило заняться этим процессом специалистов нескольких международных юридических компаний и банков, среди которых британский Rothschild.

Между тем процесс реструктуризации находится под угрозой срыва. У всех банков–претендентов на рекапитализацию срок моратория на удовлетворение требований кредиторов истекает в августе этого года, после чего иностранные инвесторы вправе требовать возврата своих денег – и они не преминут воспользоваться этим правом. Возможно, именно это стало главной причиной, по которой Международный валютный фонд согласился перевести $1,4 млрд из второго транша кредитных средств непосредственно на счета Госказначейства.

Правительственные чиновники пока опровергают возможность возврата внешних долгов банков за счет государства. «По договоренности с МВФ средства, зачисленные на счета Госказначейства, будут направлены на обслуживание внешних обязательств Украины, а не отдельных банков»,– утверждает заместитель министра финансов Андрей Кравец.

Однако банкиры обращают внимание на тот факт, что после национализации проблемных банков все их долги станут государственными. «Поэтому никакой проблемы не будет – используют для погашения долга деньги МВФ»,– говорит председатель правления одного из крупнейших банков. По его словам, вся эта процедура уже согласована с Международным валютным фондом и задержка с рекапитализацией коммерческих банков происходит исключительно из-за нерасторопности Министерства финансов. «Возможно, эта нерасторопность выгодна некоторым собственникам проблемных банков, которые до августа получают возможность выводить деньги и активы из своих банков»,– считает финансист. Именно вымыванием капитала банкир объясняет рост кредитного портфеля банков в течение апреля и мая, в первую очередь в сегменте корпоративного кредитования. При этом зачастую временная администрация не является препятствием для такой политики собственников.

Впрочем, рано или поздно государству все же придется войти в капитал проблемных банков. И тогда перед новым собственником встанет сразу несколько вопросов, которые потребуют немедленного решения. Наиболее важным из них будет возврат вкладов частным клиентам банков, ради чего, собственно, международные финансовые организации и выдвигали правительству требование рекапитализации системных банков. Эти организации (в частности, Всемирный банк) настаивают на том, что процесс возврата вкладов должен начаться практически сразу же после вхождения государства в капитал коммерческих банков. «Если вкладчики почувствуют, что могут забирать из банков деньги без ограничений, то отток депозитов сменится притоком»,– говорит руководитель проектов Всемирного банка в корпоративном и финансовом секторе Мариус Висмантас. Национальный банк со своей стороны подготовил кредитные учреждения к необходимости выплачивать все вклады, отменив с 12 мая мораторий на досрочное расторжение депозитных договоров.

Вторым проблемным вопросом для государства станет возобновление кредитования за счет банков, национализированных государством. Эксперты считают, что, используя новые подконтрольные банки, обеспеченные эмиссионным финансированием НБУ, Кабмин намеревается активно кредитовать госмонополии, госпредприятия и муниципалитеты, создавая в этих секторах новые рабочие места перед выборами. Поэтому для правительства возобновление кредитования экономики через национализированные банки является политически важным вопросом. Между тем, как пояснил глава НБУ Владимир Стельмах, центробанк не намерен в ближайшее время активно монетизировать облигации внутреннего госзайма правительства, так как обеспокоен ростом наличной денежной массы вне банков. Поэтому начинать процесс рекапитализации проблемных банков правительству пока бессмысленно – скорее всего, чиновники будут ожидать конца лета, которое обещает новую волну укрепления курса доллара. «Если население опять будет скупать валюту, то наличная денежная масса вне банков будет уменьшатся,– объясняет советник министра экономики Сергей Яременко.– Это позволит НБУ продолжить монетизацию обязательств Кабмина – а значит, у последнего появится причина для рекапитализации коммерческих банков».

Комментарии