На первом этапе создания агрессивного портфеля акций мы делали ставку на аэрокосмическую и оборонную отрасли. Тогда же обещали, что покупка акций этого сектора не будет последней. Поскольку в период развертывания холодной войны, множества военных конфликтов и космических гонок привлечение капитала в профильные отрасли будет активно расти. Рассказываем, что нового добавили в наш портфель и как он выглядит сейчас.

Две новые акции агрессивного портфеля «Минфина»: компания, которая учит воевать и запускает ракеты в космос

Сколько мир тратит на вооружение

Война в Украине и Израиле, конфликт США с Китаем по поводу будущего Тайваня, и появление других «горячих» точек заставляют мир снова включиться в гонку вооружений.

Согласно данным Global Firepower, оборонный бюджет США в 2023 году составлял почти $762 млрд, Китая — $230 млрд, россии — $82,6 млрд, Индии — $54,2 млрд, Германии — 52,3 млрд.

Топ-5 оборонных бюджетов мира

Источник: Global Firepower

В 2024 году Соединенные Штаты Америки планируют увеличить оборонный бюджет до рекордных $886 млрд. Аналогичные намерения есть и у других ключевых государств мира. Китай уже третий год подряд увеличивает темпы наращивания оборонного бюджета. Россия в 2024 году планирует увеличить его почти в два раза.

Новым полем битвы становится космос.

Недавно Южная Корея при поддержке SpaceX доставила на орбиту свой первый спутник-шпион в ответ на запуск разведывательного спутника Северной Кореей. Ранее Южная Корея полагалась на США, но теперь стремится укрепить свои возможности. Израиль запускает спутники сам и помогает другим (Сингапур, Азербайджан), Япония в ближайшие годы планирует увеличить спутниковое созвездие с 5-ти до 9-ти.

Размер мирового рынка оборонной техники вырастет с $534,8 млрд в 2022 году до 577,2 млрд в 2023 году при среднегодовом темпе 7,9% (Источник: The Business Research Company). Война в Украине взорвала шансы на устойчивое восстановление мировой экономики после пандемии, по крайней мере, в краткосрочной перспективе.

Ожидается, что в 2027 году объем рынка оборонной продукции вырастет до $718,12 млрд со среднегодовым темпом роста 5,6%.

Увеличение аэрокосмического рынка сейчас происходит, в основном, благодаря тому, что компании реорганизуют свою деятельность и приходят в себя от последствий пандемии. Из-за ограничительных мер, в том числе переход на дистанционную работу и закрытие коммерческой деятельности, компании столкнулись с операционными проблемами, которые теперь решают. По прогнозам, аэрокосмический рынок достигнет 442,25 млрд в 2026 году при среднегодовом темпе роста 12,9%.

Плюс два актива в портфель

Скринер Finviz при использовании отраслевого фильтра «Аэрокосмическая и оборонная промышленности» выдает список из 71 компании.

Основные компании оборонного рынка нам известны:

- Lockheed Martin Corp.,

- RTX Corp.,

- Boeing Co.,

- Northrop Grumman Corp.,

- Leonardo DRS Inc.,

- General Dynamics Corp.

Из них нам доступна по цене только Leonardo DRS Inc., однако ее перспективы не отвечают целям нашего агрессивного портфеля. Мы продолжили поиски и остановились на VirTra, Inc. (VTSI).

Компания основана в 1993 году со штаб-квартирой в Чендлере, штат Аризона.

VirTra, Inc. предоставляет симулятор для обучения силовых подразделений и использования огнестрельного оружия во всем мире. Ее запатентованные технологии, программное обеспечение и сценарии обеспечивают интенсивное обучение взвешенному применению силы и точной стрельбе.

Компания предлагает:

- симулятор V-300 — экран, который вращается на 300 градусов для симуляционного обучения;

- симулятор V-180 — экран, который вращается на 180 градусов для небольших помещений или бюджетов;

- V-100 — одноэкранная симуляторная система;

- V-ST PRO — реалистичный симулятор стрельбы из огнестрельного оружия и обучение навыкам на одном экране.

Компания также предоставляет виртуальную интерактивную учебную академию (V-VICTA), которая позволяет правоохранительным органам тренировать, тестировать и поддерживать требования к подготовке специалистов.

Компания продает свои симуляторы и связанные продукты через отдел прямых продаж и партнеров-дистрибьюторов.

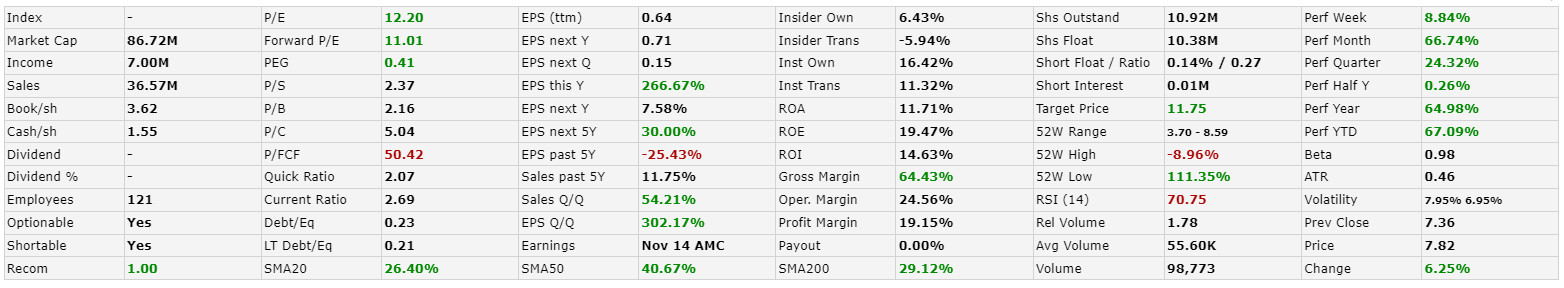

Показатели деятельности у VTSI прекрасные.

Источник: Finviz

Это первая компания в нашем портфеле, у которой Zacks-рейтинг 1.

Рейтинг VTSI по оценке Zacks

Источник: zacks.com

Прогнозируемый диапазон стоимости акций $9−14,5. На текущий момент компания торгуется на 13,1% дешевле нижней границы указанного диапазона (текущая цена $7,82).

Годовой прогноз стоимости акций VirTra, Inc.

Источник: Zacks

Мы купили 6 акций VTSI по цене $7,82, потратив $46,92. Сразу установили лимитный ордер на продажу на отметке $10,95 (+40%). Вероятно, что рост продолжится выше этой отметки.

Далее мы отыскали жемчужину в аэрокосмической отрасли — Rocket Lab USA, Inc.

Основана в 2006 году со штаб-квартирой в Лонг-Бич, Калифорния. Эта космическая компания предоставляет услуги по запуску, проектированию и изготовлению космических кораблей, компонентов для них и других решений по управлению космическими кораблями. Также она проектирует и производит ракеты малого и среднего класса, малые орбитальные ракеты-носители Electron и спутниковые платформы Photon, в частности, разрабатывает 8-тонную ракету-носитель класса Neutron.

Основную ставку по этой компании делаем на то, что она сейчас значительно недооценена, хотя ее показатели деятельности нельзя назвать отличными.

10 аналитиков, опрошенных Zacks, прогнозируют стоимость акций Rocket Lab USA, Inc. в диапазоне от $5 до $13 (текущая стоимость $4,46). Эксперты Минфина в ближайшем будущем видят возможным рост до $8,4 (+88%).

Из 9 брокерских компаний 7 дают сильные сигналы покупки по RKLB.

Рейтинг брокеров по RKLB

Источник: Zacks

Мы купили 11 акций Rocket Lab по цене $4,46 за штуку, потратив в общей сложности $49,06. Лимитный ордер на продажу разместили на отметке $6,5 (+45%).

Первая прибыль

Через 5 месяцев с начала формирования нашего агрессивного портфеля акций фиксируем первую прибыль. Акции UiPath Inc. (PATH) взлетели на фоне лучших, чем ожидалось, доходов от искусственного интеллекта. Продажа была произведена по цене даже выше лимитного ордера на продажу, поскольку рынок открылся ценовым разрывом в восходящем направлении. Чистая прибыль составила $19,53 (+40,4% по позиции). Срок инвестирования — 44 дня.

На предварительном этапе формирования портфеля мы разместили лимитный ордер на покупку CQIS по цене $20,5 (компания из отрасли солнечной энергетики, которая привлекла наше внимание еще в июле, но в то время мы считали, что она стоит слишком дорого и не ошиблись). Интересной является, собственно, покупка: мы купили бумагу по цене $18,14 за акцию. 13 ноября акция закрылась на отметке $20,97, а к моменту открытия на следующий день цена уже была $18,14, поэтому наш лимитный ордер выполнен по цене, которая намного лучше, чем мы рассчитывали.

Жаль только, что купили только 1 акцию, стоило разместить еще несколько лимитных ордеров по меньшим ценам.

Через три недели после покупки Canadian Solar Inc. показывает плавающую прибыль в 21,3%.

Другие активы в портфеле также существенно прибавили в стоимости. В результате, у нас 4,9% плавающей прибыли с учетом уже зафиксированных $19,53 по PATH. В целом, результат еще лучше, поскольку расчет включает две сегодняшние покупки.

Агрессивный портфель акций от Минфина по состоянию на 04.12.2023

Вероятно, вы заметили значительную прибыль по Global X Blockchain ETF? Учитывая волатильность криптовалютного рынка, мы решили перестраховаться и разместили стоп-ордера на продажу этого ETF по цене $30,8, что, даже в худшем случае, даст нам прибыль в $2,7 (4,6%).

Инвестиционная оговорка

Согласно собранным Bloomberg данным, индекс S&P 500 в этом месяце поднялся на 8,9%. Этот ноябрь стал вторым по размеру роста индекса с 1980 года, лучший результат был зафиксирован только в 2020 году. Индекс вырос примерно на 19% в 2023 году и прервал трехмесячную полосу падения, поскольку инвесторы отвергли вероятность рецессии, геополитических потрясений и стремительного роста стоимости заимствований.

Однако, есть два фактора, которые могут привести к резкому изменению настроений и падению рынка:

В пятницу, 1 декабря, выступил глава ФРС Джером Пауэлл. Ключевые тезисы этого выступления следующие:

- Преждевременно говорить о достижении значительной жесткости или о возможности смягчения.

- Мы готовы к дальнейшему усилению, если это будет целесообразно.

- Риски недостаточного и чрезмерного усиления становятся более сбалансированными.

- Мы получили то, что хотели, и теперь у нас есть возможность двигаться осторожно.

- Полный эффект от усиления, возможно, еще не ощущается.

В целом, риторика не изменилась, и придает инвесторам уверенность. Но будьте осторожны — успех ослепляет. Намеки Пауэлла красноречиво свидетельствуют, что даже регулятору неизвестно, насколько сильно «нажали на тормоза экономики». Если отчеты компаний за 4 квартал 2023 года будут разочаровывающими, а экономика погрузится в рецессию, мы можем увидеть не менее яркое падение, чем нынешний рост.

Нефть оказывает значительное влияние на инфляцию. За последние три месяца ее стоимость снизилась более чем на 20%, параллельно мы наблюдали снижение инфляции. Сейчас есть предпосылки для изменения тренда:

- на нефтяном рынке сложился дефицит в 900 тыс. баррелей в сутки;

- ОПЕК+, возглавляемая Саудовской Аравией, принимает меры по повышению цены.

30 ноября состоялась очередная встреча членов ОПЕК+, на которой достигли договоренности по дополнительному сокращению добычи нефти на 900 тыс. баррелей в сутки с января 2024 года. Это сокращение добровольное, поэтому участники рынка не верят, что договоренности будут соблюдены.

Первая реакция — падение котировок нефти примерно на 3%. Но не нужно недооценивать стремление Саудовской Аравии закрыть дыру в бюджете за счет нефтяных поступлений. Вероятно, они будут предпринимать дополнительные шаги для повышения цены и, если это удастся, инфляция в очередной раз напомнит о себе и заставит центральные банки идти на дополнительное усиление денежно-кредитной политики. А это практически неизбежно приведет к рецессии.

Комментарии - 3

недооціненою, хоча її показники діяльності не можна назвати відмінними.

Баффет навчався у легендарного економіста Бенджаміна Грехема, засновника методу «ціннісного інвестування», яке націлене на купівлю акцій недооцінених компаній. Тобто, якщо за об'єктивними показниками вартість акцій мала б становити, наприклад, $2, а в реальності за них просять $1,5 — отже, папери варто купувати і чекати, коли вартість досягне об'єктивного показника.

Однак, підхід Мангера був принципово іншим: варто забути про придбання акцій непоганих компаній за чудовими цінами, значно краще купувати акції чудових компаній за справедливими цінами.

Прийнявши цю стратегію, Баффет, зрештою, назвав підхід Грехема «пошуком недопалків».

Чарлі Мангер: відучив Баффета «підбирати недопалки»

https://cutt.us/Rs9kd