Непрекращающееся падение цен на нефть, которое с июня 2014 года достигло уже почти 60%, поставило под вопрос благополучие американской сланцевой индустрии. С 2008 года сланцевая революция набирала обороты и неожиданно быстро вывела США в мировые лидеры по добыче углеводородов. Но теперь отрасль столкнулась с первым по-настоящему серьезным испытанием, а некоторые наблюдатели даже говорят, что на кону стоит ее выживание. Действительно ли сланцевая революция под угрозой или у американских нефтяников есть запас прочности, чтобы выдержать период низких цен?

Почему нефтяная отрасль США выдержит обвал цен?

В последний раз нефтяной рынок сталкивался с подобным обвалом цен в 2008 году, когда стоимость барреля сначала выросла до 147$, а затем обрушилась до 30$. Американский сланцевый бум тогда только начинался, а цены довольно быстро восстановились. В 2011–2013 годах средняя стоимость нефти Brent превышала 100$ за баррель, что, по данным британской BP, оказалось самым стабильным ценовым периодом с 1970 года.

Высокие цены поддерживали сланцевый бум, но столь благоприятные условия, судя по всему, закончились: мало кто ожидает возвращения нефтяных котировок к трехзначным показателям в ближайшие годы. Прогнозы все мрачнее В понедельник один из самых влиятельных на сырьевом рынке банков Goldman Sachs существенно – на 20–33$ – понизил прогнозы по мировым ценам на нефть. Аналитики банка прогнозируют, что средняя цена Brent в 2015 году составит 50,4$, а в 2016 году – 70$ (ранее банк ожидал 83,8$ и 90$ соответственно).

Американская нефть WTI, согласно новому прогнозу Goldman Sachs, будет стоить в среднем 47,1$ в 2015 году и 65$ в 2016 году (вместо прежних оценок в 73,8$ и 80$).

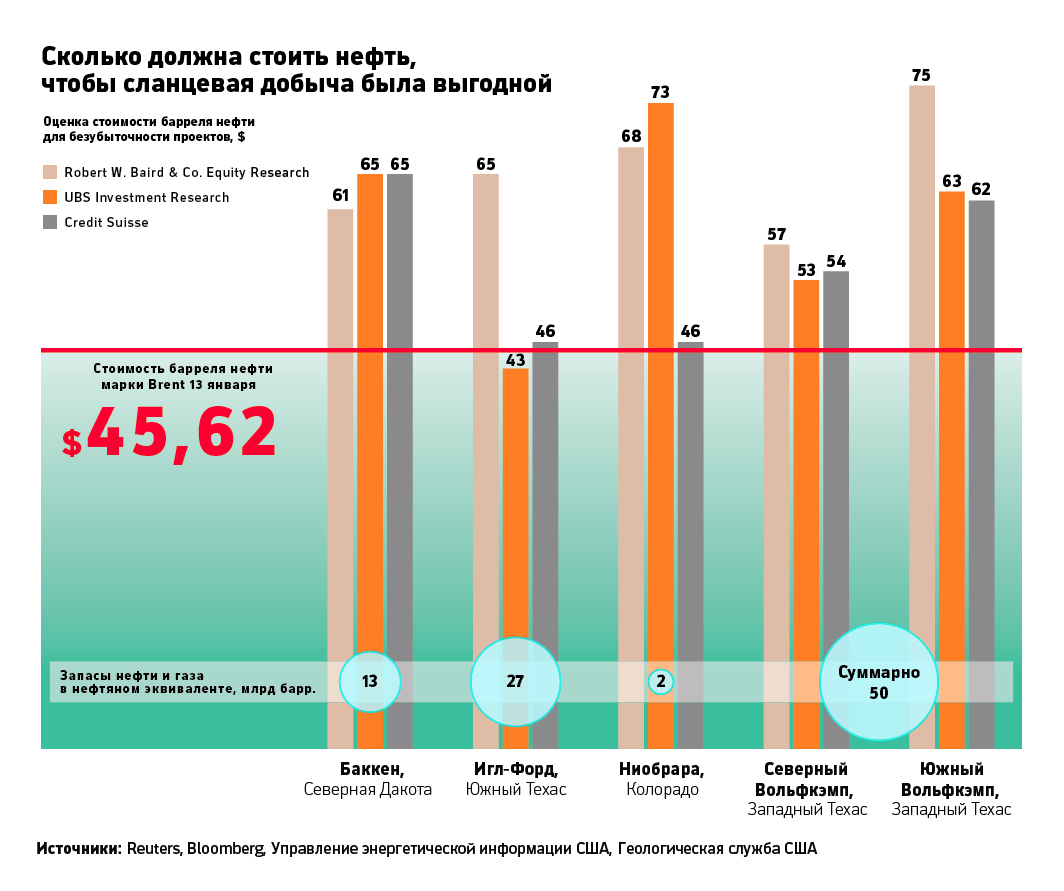

Чуть более оптимистичны на этот год аналитики Societe Generale и Deutsche Bank: 9 января они написали, что среднегодовая цена Brent составит 55$ за баррель (Societe Generale) и 59,4$ (Deutsche Bank). Получается, инвестбанки ожидают, что глобальный эталон Brent будет стоить в среднем менее 60$ в 2015 году. Но добыча сланцевой нефти в США рентабельна при цене выше 65$ за баррель Brent (в среднем по стране, по оценке Rystad Energy и Morgan Stanley Commodity Research).

Во вторник, 13 января, Brent торговался ниже 46$, то есть многие нефтяные проекты в Америке сейчас невыгодны и останутся такими по меньшей мере до конца 2015 года. Означает ли это, что компании разорятся, а сланцевая отрасль рухнет? Goldman Sachs считает, что нет.

Более того, падение цен может пойти отрасли на пользу – сделать ее более эффективной и устойчивой к ценовым колебаниям. Аналитики банка полагают, что цена нефти WTI должна продержаться на уровне 40$ за баррель (сейчас – 45$) в течение полугода, чтобы заметно затормозить добычу в США. Но Brent и WTI достигнут дна во втором квартале 2015 года, считает Goldman Sachs, и к началу следующего года они уже будут стоить 70$ и 65$ соответственно.

Сейчас США продолжают наращивать нефтедобычу, которая и так находится на тридцатилетнем максимуме. В декабре 2014 года среднесуточная добыча нефти составила 9,2 млн барр., сообщило 13 января Управление энергетической информации США (EIA).

В 2015 году ведомство прогнозирует увеличение добычи до 9,3 млн барр./сут. Согласно ноябрьскому прогнозу Международного энергетического агентства (МЭА), в 2015 году добыча в Штатах увеличится до 9,4 млн барр./сут. (для сравнения – в России среднесуточная добыча нефти (с конденсатом) за 11 месяцев 2014 года составила 10,5 млн барр.).

Низкие цены пока не повлияли на текущее производство, но компании начали сокращать инвестиции и откладывать бурение новых скважин. По последним данным Baker Hughes, которые нефтесервисная компания публикует еженедельно, за неделю по 9 января количество активных буровых установок в США сократилось на 61 – крупнейшее снижение с февраля 1991 года – до 1421.

Число активных буровых установок упадет до 1000 к марту-апрелю, если цены не восстановятся, считает президент консалтинговой фирмы WTRG Economics Джеймс Уилльямс.

«Рост добычи либо замедлится, либо остановится», – говорил он Bloomberg 10 января.

Нет сомнений, что нефтяные цены снова поднимутся, но до каких минимумов они опустятся, сколько на них продержатся и до каких уровней смогут восстановиться, сказать не может никто.

«Данные фьючерсных рынков позволяют предположить, что цены на нефть впоследствии снова повысятся, но будут оставаться ниже уровня последних лет, – написали в декабре экономисты МВФ Рабах Арецки и Оливье Бланшар (pdf). – Однако дальнейшее развитие ситуации связано со значительной неопределенностью относительно изменения факторов спроса и предложения».

Неуловимая breakeven price

Что станет с американской сланцевой отраслью, если котировки будут держаться, к примеру, на текущих уровнях (45–50$ за баррель)? В теории ответ на этот вопрос связан с понятием безубыточной цены (breakeven price), то есть цены нефти, при которой добыча является рентабельной. Если рыночная цена нефти опускается ниже ее себестоимости, производителю становится невыгодно добывать нефть. Проблема в том, что, хотя все аналитики опираются на понятие breakeven price, точного определения этого индикатора не существует, компании и аналитики используют разные методики расчета. В широком понимании безубыточная цена должна покрывать все производственные издержки компании при полном цикле производства углеводорода – от поиска и геологических работ до реализации сырья на рынке, налоговых отчислений и т.д. В то же время для компаний часть таких издержек может быть нерелевантной (sunk costs), так как средства уже потрачены и на них уже невозможно повлиять. Кроме того, порог рентабельности варьируется от проекта к проекту, от участка к участку и от производителя к производителю.

Даже в рамках одного месторождения различные производители могут иметь разный порог окупаемости, поскольку они используют разные способы бурения, их скважины могут быть более или менее производительными. К тому же у них может быть различная долговая нагрузка, и потому устойчивость к низким ценам тоже разная. На одном из крупнейших сланцевых месторождений США – Баккен в Северной Дакоте – работают больше 100 компаний. Аналитики различных инвестбанков, включая UBS, Goldman Sachs и ScotiaBank, оценивают breakeven price для Баккена в 60–80$ за баррель. А согласно презентации (pdf.) департамента минеральных ресурсов Северной Дакоты, она варьируется от 29$ до 77$.

Массовых разорений не будет

Многие частные компании, рассчитывавшие заработать на «сланцевом Клондайке», брали для разработки дорогостоящих проектов кредиты, и теперь необходимость обслуживать этот долг заставляет их продавать нефть по цене даже ниже порога рентабельности.

По подсчетам S&P Capital IQ, если в 2010 году общая задолженность американских компаний, которые занимаются исключительно добычей нефти и газа (сюда не включаются вертикально интегрированные гиганты как ExxonMobil) составляла 128 млрд долларов, то к четвертому кварталу 2014 года эта сумма выросла до 199 млрд долларов. На прошлой неделе стало известно о банкротстве первой американской нефтяной компании, специализирующейся на сланцевой добыче: частная техасская компания WBH Energy не смогла погасить обязательства на 50 млн долларов. Но пока это изолированный случай.

Goldman Sachs считает, что дефолты наиболее закредитованных компаний могут начаться, только если нефть WTI продержится на уровне $40 за баррель до середины 2015 года.

«Компании с большей кредитной нагрузкой уже находятся в режиме профилактики, когда деньги откладываются только под поддержание текущих месторождений», – говорится в докладе банка.

Что будет со сланцевым газом

Обвал нефтяных котировок может затронуть и рынок природного газа, хотя цены на американский газ не зависят напрямую от стоимости нефти. В США газ из сланцевых пород начали добывать раньше нефти, в 2013 году более 40% всего природного газа, добываемого в США, было сланцевого происхождения. Пятая часть от общего производства газа в США приходится на газ, сопутствующий при добыче нефти, поэтому возможное сокращение объемов нефтедобычи из-за низких цен неминуемо повлияет и на темпы добычи газа. Кроме того, низкие цены на нефть ставят под угрозу планы США экспортировать природный газ. Пока американские компании только занимаются строительством инфраструктуры: в США строится четыре СПГ-терминала, и отгрузки с первого из них – Sabine Pass в Луизиане – начнутся только в конце 2015 года. Приоритетным рынком для американского СПГ считается Азия.

Например, после катастрофы на Фукусиме Япония остановила работу всех ядерных реакторов в стране, и газ стал для нее основным источником энергии, а сама страна – главным покупателем СПГ в регионе. Помимо этого, азиатские цены на газ подстегивала дорогая нефть. В 2013 году средняя цена на поставку СПГ в Японию составляла 16,45$ за 1 млн британских термальных единиц (БТЕ), но в 2014-м она снизилась до 15,50$ за 1 млн БТЕ.

По оценке аналитиков, опрошенных Reuters в декабре 2014 года, цены по японским газовым контрактам в 2015 году могут снизиться на 30% из-за обвала нефтяных цен.

Сланцевый оптимизм

Goldman Sachs считает, что нынешний период низких цен, вероятно, породит «новую отрасль», которая будет характеризоваться не только меньшими затратами на обслуживание месторождений, но и более высокой производительностью.

Новый баланс потребует от нефтяных компаний отказаться от наиболее затратных глубоководных проектов и проектов по освоению нефтеносных песков, а также принять на вооружение альтернативные, еще более эффективные технологии. Банк прогнозирует, что компаниям придется сократить расходы на 20–30%.

Отрасль, вероятно, ждет консолидация, более крупные игроки, находящиеся в хорошем финансовом положении, будут избавляться от нерентабельных активов и выбирать более перспективные проекты. Goldman Sachs подчеркивает «оптимистический характер» сланцевой индустрии: «взгляды производителей вряд ли изменятся, если только конъюнктура не станет особенно враждебной, а цены настолько низкими, что поставят под вопрос само выживание отрасли».

Сланцевая добыча характеризуется большей гибкостью и может быть быстро восстановлена, как только ценовая конъюнктура улучшится. Если была закрыта конвенциональная скважина, ее возвращение на прежний уровень добычи может занять «месяцы, если не годы», отмечает директор Platts в Хьюстоне Иса Рамасами. Но восстановление добычи на скважине, где используется фрекинг, занимает лишь неделю, «поэтому американские производители сланцевой нефти могут вернуться на рынок в короткий срок, как только цены начнут расти».

Иван Ткачёв, Алёна Сухаревская

Коментарі - 4