17 сентября 2013

Последний раз был на сайте:

13 марта 2023 в 01:49

-

Vitaly Zlensky

46 лет, Николаев

-

Андрей Алексеев

Хабаровск

-

Александр ...

47 лет, Киев

-

Vasnetsov2

Ирпень

-

Максим Андрейченко

35 лет

-

anitav

Донецк

-

IndaGame Games

34 года, Киев

-

Lima

39 лет, Днепропетровск

- 13 ноября 2013, 20:23

Кремниевая долина: о трех резонансных IPO

Ввиду недавнего IPO Twitter, которое стало самым широко обсуждаемым событием прошлой недели, хотелось бы, для сравнения, вспомнить два не менее резонансных IPO интернет-индустрии — Google и Facebook.

А чтобы понятно было, о чем идет речь, разберемся в том, что такое IPO, зачем оно нужно и какую ценность может иметь для инвесторов.

IPO (от англ. Initial Public Offering) — первичное публичное предложение, первичное публичное размещение. Выражаясь простым и понятным языком, это вывод акций компании на биржу с целью продажи их всем желающим инвесторам.

Как правило, при проведении initial public offering продается небольшой пакет бумаг – 10-20% от уставного капитала. Таким образом, владельцы компании стараются сохранить контроль над фирмой за собой.

Зачем компании проводят IPO? Для этого у собственников может быть несколько причин.

Одним из мотивов может быть финансовый– с помощью IPO компании получают дополнительные средства на развитие. Кроме того, банки охотнее выдают кредиты и покупают облигации компаний, акции которых торгуются на бирже.

Также в связи с IPO компания становится интересна для инвесторов и аналитиков, ее новости обсуждаются в СМИ, а это дополнительная реклама.

Немаловажной причиной является возможность для владельцев диверсифицировать и сбалансировать инвестиционный портфель, продав часть своего пакета акций и вложив вырученные деньги в альтернативные проекты.

В некоторых случаях в продаже акций могут поучаствовать текущие акционеры, которые могут реализовать часть своего пакета. Эти деньги не достаются компании, а поступают в распоряжение продавших акции собственников.

Техническую сторону IPO мы упустим, а рассмотрим вопрос, интересующий инвесторов, а именно, можно ли на этом заработать и если да, то как?

Участие в IPO является для инвесторов довольно рискованным делом, в связи с тем, что бумаги компании могут быть переоценены и, как следствие, их цена после размещения может упасть. Во-вторых, ожидаемую доходность от таких акций сложно спрогнозировать, так как не было возможности накопить достаточно статистики по дивидендам и поведению цены. Поэтому, на мой взгляд, небольшим инвесторам целесообразно подождать, наблюдая за поведением бумаг, а затем купить акции на вторичном рынке (на бирже).

А теперь перейдем к историческим IPO компаний Кремниевой долины.

18 августа 2004 года впервые разместила свои акции на бирже крупнейшая поисковая система Google. Это произошло спустя шесть лет после ее основания.

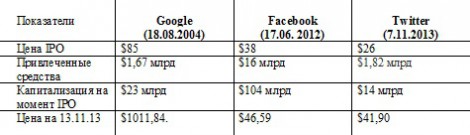

Компания изначально нестандартно подошла к проведению IPO, вследствие чего вынуждена была почти на 40% снизить стоимость своих акций – со $135 до $85 и уменьшить объём эмиссии с 25,7 млн. до 19,6 млн. акций. Поэтому вместо ожидаемых $3,47 млрд. IPO принесло Google $1,67 млрд. По итогам эмиссии капитализация Google составила $23 млрд., что сразу же ввело ее в число крупнейших ИТ-компаний в мире. IPO Google заняло 25 место в списке крупнейших эмиссий в США и стало рекордным для интернет-компаний. Google продал 19,6 млн. акций по цене $85 за штуку. После начала торгов на фондовых рынках курс акций вырос на 18%.

На сегодняшний день они торгуются на уровне $1011,84.

Полтора года назад, 17 мая 2012 провела IPO крупнейшая в мире соцсеть Facebook. Оно стало третьим крупнейшим в истории США после Visa и General Motors и крупнейшим IPO в технологическом и интернет-секторе, однако сопровождалось слухами о новом интернет-«пузыре». Компания разместила акции по цене $38 за бумагу и привлекла $16 миллиардов с оценкой капитализации в $104 миллиарда. Для Facebook результат оказался успешным, но уже в первые дни после выхода на биржу акции соцсети упали на Nasdaq ниже цены IPO. СМИ называли размещение грандиозным провалом или даже катастрофой. Однако это было не более чем последствием обыкновенной алчности. Компания провела первичное публичное предложение с первоначальным коэффициентом цена/прибыль более 100, причем цена ее акций возросла в последние часы перед выходом на биржу. В свою очередь рынки быстро поняли, что соцсеть просто переоценена, и сделали то, что и должны были – скорректировали неадекватную цену. Более года бумагам компании понадобилось, чтобы подняться до уровня цены IPO. На сегодняшний день акции Facebook торгуются по цене $46,59.

7 ноября 2013 г. состоялось самое долгожданное первичное публичное предложение года — IPO Twitter, в рамках которого стоимость акций была определена на уровне $26 за ценную бумагу (выше установленного диапазона в $23-25). Таким образом, было привлечено $1,82 млрд. Однако начало торгов на Нью-Йоркской фондовой бирже под символом «TWTR» ознаменовалось взлетом цены на 73% – первые сделки прошли по цене $ 45,1. Таким образом, общая стоимость сервиса микроблогов была оценена в $14 млрд. В первый день торгов на Нью-Йоркской фондовой бирже цена поднималась до максимальной отметки в $50,09. Большинство инвесторов считает IPO успешным, однако для поддержания котировок Twitter еще предстоит доказать им состоятельность своей бизнес-модели — последние три года сервис был убыточным. 12 ноября торги завершились по цене $41,90.

Подведем итог:

По мнению аналитиков, IPO Twitter может открыть путь на биржу многим технологическим компаниям Кремниевой долины. По словам партнёра Google Ventures Уэсли Чана (Wesley Chan) IPO Twitter продемонстрировало существующий спрос на интересные потребительские веб-сервисы, которые могут не иметь вполне развитой основы бизнеса. А создавшийся благоприятный климат может подтолкнуть их попытаться использовать этот фактор для проведения IPO.

В США есть порядка десятка подобных частных компаний, оцениваемых более чем в $1 млрд, По мнению венчурных инвесторов немало компаний, включая Box, Square и Airbnb, могут ускорить свои планы относительно IPO.

Тем же инвесторам, кто еще не оставил намерений пополнить бумагами Twitter свой инвестиционный портфель я рекомендую продолжить наблюдение за ценой акций. И, дождавшись подходящего момента, действовать.

|

|

21

|

- 15:15 Bitget представляет второй сезон программы TraderPro: BTC-ориентированная программа

- 14:51 Kraken запустила собственный криптокошелек

- 13:18 Страны G7 будут держать активы рф замороженными, пока не добьются выплат за ущерб, нанесенный Украине

- 12:42 Стало известно, за какую валюту чаще всего покупают биткоин

- 12:38 VinFast нарастила квартальные доходы за счет увеличения поставок во Вьетнаме

- 11:45 «Бонус для Маска»: Акционерам Tesla предложили снова разрешить выплатить Маску $56 млрд

- 11:10 Прогноз биткоина по $1 млн и законопроект о стейблкоинах в США: что нового на крипторынке

- 10:36 Курс валют на 18 апреля: доллар в банках прибавил 5 копеек, а евро 10 копеек

- 10:12 Лагард выступила против конфискации и передачи Украине замороженных активов рф

- 09:46 Фонд гарантирования выставил на торги межотраслевой пул активов трех банков

Комментарии - 5